Розуміння причин зупинки торгів на Nasdaq

Розуміння причин зупинки торгів на біржі Nasdaq Призупинення торгів є поширеним явищем на фінансових ринках, і фондовий ринок Nasdaq не є винятком. …

Прочитати статтю

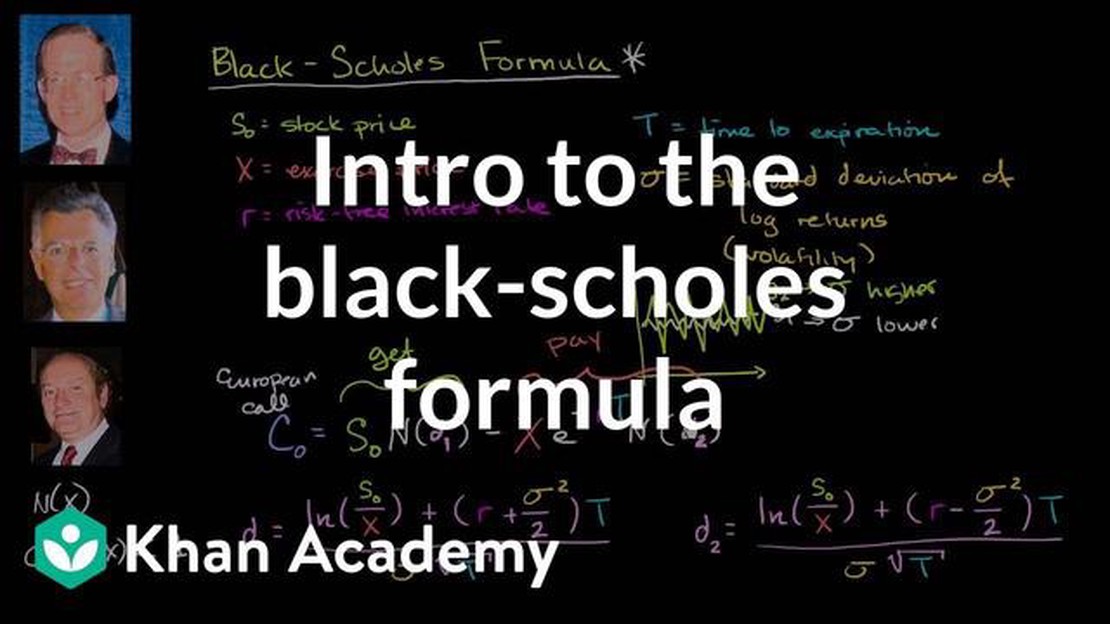

Модель Блека-Шоулза, розроблена економістами Фішером Блеком та Майроном Скоулзом у 1973 році, є широко використовуваною математичною моделлю для ціноутворення опціонів. Вона зробила революцію у фінансовій індустрії та надала цінне розуміння ціноутворення деривативів. Модель базується на п’яти ключових вхідних даних, які визначають вартість опціону: поточна ціна акцій, ціна виконання, час до закінчення терміну дії, безризикова процентна ставка та волатильність базового активу.

Поточна ціна акцій представляє ринкову вартість базового активу і є ключовим фактором у моделі Блека-Шоулза. Вона відображає очікування та настрої учасників ринку щодо майбутніх показників акцій. Точність цих даних має вирішальне значення для точного ціноутворення опціонів.

Ціна виконання - це ціна, за якою власник опціону має право купити (у випадку опціону колл) або продати (у випадку опціону пут) базовий актив. Вона відіграє важливу роль у визначенні прибутковості опціону після закінчення терміну його дії. Вища ціна виконання збільшує потенційний прибуток для власника опціону колл і зменшує потенційний прибуток для власника опціону пут.

Час до закінчення означає період, що залишився до закінчення терміну дії опціонного контракту. Це важливий вхідний параметр в моделі Блека-Шоулза, оскільки він впливає на ймовірність того, що опціон закінчиться “в грошах”. Чим довший час до закінчення терміну дії, тим вища ймовірність того, що опціон буде прибутковим.

Безризикова процентна ставка - це ставка дохідності, яку інвестор може очікувати від безризикової інвестиції, наприклад, казначейської облігації. Це важливий вхідний параметр у моделі Блека-Шоулза, оскільки він відображає вартість фінансування купівлі базового активу. Вища безризикова відсоткова ставка зменшує теперішню вартість опціону, що призводить до зниження ціни опціону.

Волатильність базового активу - це міра коливань ціни базового активу. Вона являє собою стандартне відхилення прибутковості активу протягом певного періоду. Волатильність є важливим вхідним параметром у моделі Блека-Шоулза, оскільки вона відображає цінову невизначеність і впливає на ймовірність того, що опціон закінчиться “в грошах”. Вища волатильність призводить до вищих цін на опціони, оскільки збільшує ймовірність значних цінових коливань.

Розуміння п’яти вхідних даних моделі Блека-Шоулза є важливим для кожного, хто працює на ринку опціонів, будь то інвестор, трейдер чи фінансовий аналітик. Розуміючи значення цих вхідних даних та їх взаємозв’язок, учасники ринку можуть приймати обґрунтовані рішення щодо ціноутворення на опціони та управління ризиками. Модель Блека-Шоулза є свідченням сили математики в розумінні та аналізі складних фінансових інструментів.

Модель Блека-Шоулза - це математична модель, яка використовується для розрахунку теоретичної ціни опціонів. Вона була розроблена економістами Фішером Блеком та Майроном Скоулзом у 1973 році, а пізніше вдосконалена Робертом Мертоном.

Ця модель широко використовується фінансовими фахівцями та інвесторами для визначення справедливої вартості опціонів і стала фундаментальним інструментом у сфері кількісних фінансів.

Модель Блека-Шоулза враховує різні фактори, включаючи поточну ціну базового активу, ціну виконання опціону, час до закінчення терміну дії, безризикову процентну ставку та волатильність базового активу.

Ввівши ці змінні у формулу, модель Блека-Шоулза може розрахувати справедливу вартість опціону європейського типу. Опціони європейського типу можуть бути виконані лише на дату закінчення терміну дії, на відміну від опціонів американського типу, які можуть бути виконані в будь-який час до закінчення терміну дії.

Читайте також: Прості кроки для пошуку драйвера WiFi

Теоретична ціна, розрахована за моделлю Блека-Шоулза, являє собою ринкову вартість опціону і допомагає інвесторам приймати обґрунтовані рішення щодо купівлі або продажу опціонів.

Важливо зазначити, що модель Блека-Шоулза робить кілька припущень, таких як постійна волатильність і безризикова процентна ставка, які можуть не відповідати реальним умовам. Як наслідок, модель не завжди може точно передбачити фактичну ціну опціонів.

Незважаючи на свої обмеження, модель Блека-Шоулза залишається цінним інструментом у ціноутворенні опціонів і зробила значний внесок у фінансову сферу.

Розуміння вхідних даних моделі Блека-Шоулза є важливим для інвесторів і трейдерів, які хочуть приймати обґрунтовані рішення щодо ціноутворення опціонів. Ці вхідні дані, також відомі як п’ять “греків”, надають цінну інформацію про фактори, які впливають на ціноутворення опціонних контрактів.

Читайте також: Розуміння процесів авторегресійного ковзного середнього (ARMA): Вичерпний посібник

Розуміючи ці фактори, інвестори можуть проаналізувати та оцінити потенційні ризики та винагороди, пов’язані з конкретним опціонним контрактом. Вони можуть визначити ймовірність досягнення опціоном певної ціни, чутливість вартості опціону до змін ціни базового активу, волатильності, часу до закінчення терміну дії та процентних ставок.

Кожен з цих факторів відіграє важливу роль у визначенні ціни опціонного контракту і має свої унікальні характеристики та інтерпретацію. Наприклад, дельта вимірює, наскільки зміниться ціна опціону у зв’язку зі зміною ціни базового активу. Гамма вимірює швидкість зміни дельти. Вега вимірює чутливість вартості опціону до змін волатильності. Тета вимірює швидкість спаду вартості опціонного контракту в часі. Rho вимірює чутливість вартості опціону до змін процентних ставок.

Без глибокого розуміння цих вхідних даних інвестори можуть приймати неправильні рішення і потенційно втрачати гроші. Наприклад, вони можуть недооцінити вплив змін волатильності на вартість опціонних контрактів або не врахувати вплив часового спаду. Розуміючи вхідні дані, інвестори можуть робити більш точні прогнози щодо майбутнього руху ціни опціону і відповідно коригувати свої інвестиційні стратегії.

Отже, розуміння вхідних даних моделі Блека-Шоулза має вирішальне значення для інвесторів і трейдерів, які хочуть ефективно аналізувати та оцінювати опціонні контракти. Розуміючи фактори, які впливають на ціноутворення опціонів, інвестори можуть приймати обґрунтовані рішення і збільшувати свої шанси на успіх на ринку опціонів.

Вхідними даними моделі Блека-Шоулза є ціна базового активу, ціна виконання опціону, час до закінчення терміну дії опціону, безризикова процентна ставка та волатильність базового активу.

Ціна базового активу є вирішальним фактором у моделі Блека-Шоулза. Коли ціна базового активу зростає, ціна опціону “колл” також зростає, тоді як ціна опціону “пут” знижується. Це пояснюється тим, що вища ціна базового активу збільшує потенційний прибуток за опціоном “колл” і зменшує потенційний прибуток за опціоном “пут”.

Ціна виконання, також відома як ціна страйку, - це ціна, за якою опціон може бути виконаний. У моделі Блека-Шоулза вища ціна виконання опціону “колл” призведе до зниження його ціни, оскільки зменшиться ймовірність того, що опціон буде виконано з прибутком. І навпаки, вища ціна виконання опціону пут призведе до зростання його ціни, оскільки зростає ймовірність того, що опціон буде реалізовано з прибутком.

Час до закінчення терміну дії є важливим вхідним параметром в моделі Блека-Шоулза, оскільки він відображає кількість часу, що залишився до закінчення терміну дії опціонного контракту. Зі зменшенням часу до закінчення терміну дії вартість опціону зменшується, оскільки залишається менше часу для того, щоб ціна базового активу рухалася у сприятливому напрямку. І навпаки, зі збільшенням часу до закінчення терміну дії вартість опціону зростає, оскільки залишається більше часу для руху ціни базового активу в сприятливому напрямку.

Безризикова процентна ставка є важливим вхідним параметром у моделі Блека-Шоулза, оскільки вона відображає вартість запозичення грошей для придбання базового активу. Вища безризикова процентна ставка призведе до зростання ціни як опціонів колл, так і пут, оскільки вартість запозичення грошей зростає. І навпаки, нижча безризикова відсоткова ставка призведе до зниження ціни як колл-, так і пут-опціонів.

Вхідними даними моделі Блека-Шоулза є ціна базового активу, ціна виконання, час до закінчення терміну дії, безризикова процентна ставка та волатильність базового активу.

Розуміння причин зупинки торгів на біржі Nasdaq Призупинення торгів є поширеним явищем на фінансових ринках, і фондовий ринок Nasdaq не є винятком. …

Прочитати статтюРозуміння USD CNH: визначення, особливості та значення Валютна пара USD CNH - це обмінний курс між доларом США (USD) та китайським офшорним юанем …

Прочитати статтюЧи легальний MetaTrader 4 в Сінгапурі? Якщо ви трейдер або інвестор в Сінгапурі, вам може бути цікаво, чи законно використовувати MetaTrader 4 (MT4) в …

Прочитати статтюКлючові терміни в торгівлі на Форекс: Розуміння основ Торгівля на ринку Форекс, також відома як торгівля іноземною валютою, є популярним варіантом …

Прочитати статтюЩо таке прогнозування ковзного середнього з урахуванням сезонності? Прогнозування є важливим інструментом у сфері аналізу даних, який допомагає …

Прочитати статтюЯке інше призначення ковзних середніх в аналізі часових рядів? Коли справа доходить до аналізу часових рядів, однією з найпоширеніших методик є …

Прочитати статтю