Cómo identificar los gastos de compensación de las opciones sobre acciones

Reconocimiento de gastos de compensación por opciones sobre acciones Las opciones sobre acciones son un método popular para compensar a los empleados, …

Lee el artículo

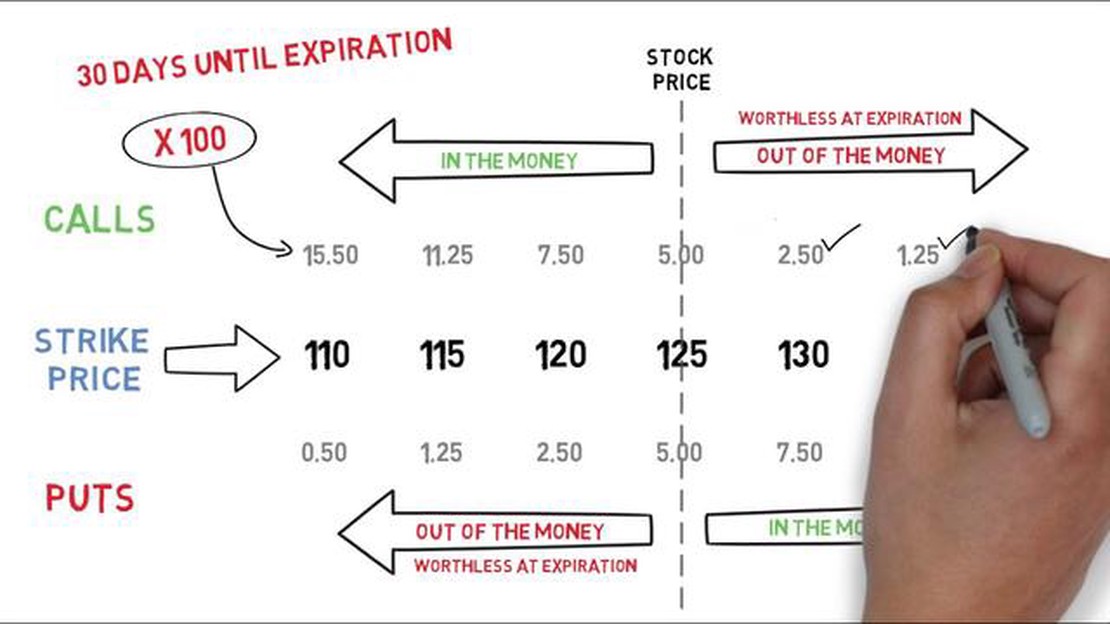

Las opciones sobre acciones son un instrumento financiero muy utilizado que ofrece a los particulares la oportunidad de beneficiarse de las fluctuaciones de los precios de las acciones sin poseerlas. Aunque las opciones sobre acciones pueden resultar complejas e intimidatorias para los principiantes, comprender su precio es esencial para cualquier persona interesada en negociar con opciones.

El precio de las opciones sobre acciones viene determinado por una serie de factores, como el precio actual de la acción subyacente, el precio de ejercicio de la opción, el tiempo hasta el vencimiento y la volatilidad implícita de la acción. Estas variables interactúan de forma compleja para determinar el precio de una opción, que puede considerarse como la prima que el comprador de una opción paga al vendedor de la misma.

Un concepto clave que hay que entender es la diferencia entre el valor intrínseco y el valor extrínseco de una opción. El valor intrínseco es la cantidad por la que la opción está in-the-money, mientras que el valor extrínseco representa el valor temporal y el valor de volatilidad de la opción. A medida que la opción se acerca a su vencimiento, el valor extrínseco tiende a disminuir, mientras que el valor intrínseco permanece constante.

Otro factor importante a tener en cuenta es la volatilidad implícita, que es una medida de las expectativas del mercado sobre las futuras fluctuaciones del precio de las acciones. Cuando la volatilidad implícita es alta, los precios de las opciones tienden a ser más altos, ya que hay una mayor probabilidad de grandes oscilaciones de precios. Por el contrario, cuando la volatilidad implícita es baja, los precios de las opciones tienden a ser más bajos, ya que hay menos expectativas de movimientos significativos del precio de las acciones.

En conclusión, comprender la valoración de las opciones sobre acciones es esencial para cualquier persona interesada en negociar con opciones. Teniendo en cuenta factores como el precio actual de la acción, el precio de ejercicio, el tiempo hasta el vencimiento y la volatilidad implícita, los inversores pueden evaluar mejor el valor de una opción y tomar decisiones con conocimiento de causa. Aunque las opciones pueden parecer complejas al principio, con la práctica y una sólida comprensión de los principios subyacentes, cualquiera puede navegar por el mundo de las opciones sobre acciones y beneficiarse potencialmente de las fluctuaciones del mercado.

Las opciones sobre acciones son derivados financieros que otorgan al titular el derecho, pero no la obligación, de comprar o vender una cantidad específica de acciones de un título a un precio predeterminado, conocido como precio de ejercicio, dentro de un plazo determinado. Estas opciones suelen negociarse en bolsa y pueden utilizarse para especular sobre la evolución futura de los precios de las acciones.

Existen dos tipos principales de opciones sobre acciones: opciones de compra y opciones de venta. Una opción de compra da al titular el derecho a comprar la acción subyacente al precio de ejercicio, mientras que una opción de venta da al titular el derecho a vender la acción subyacente al precio de ejercicio.

Las opciones sobre acciones se utilizan a menudo como forma de compensación para los empleados, especialmente en el sector tecnológico. Pueden ofrecer a los empleados la oportunidad de participar en el crecimiento de la empresa e incentivarles para que trabajen por su éxito. Los inversores y los operadores también utilizan las opciones sobre acciones para cubrir sus posiciones o especular con los movimientos de los precios de las acciones.

Al negociar con opciones sobre acciones, hay que tener en cuenta varios factores importantes, como la fecha de vencimiento, que es el último día en que puede ejercerse la opción, y la prima, que es el precio pagado por la opción. En la prima influyen varios factores, como el precio actual de la acción subyacente, el precio de ejercicio, el tiempo restante hasta el vencimiento y la volatilidad del mercado.

Leer también: Principales competidores de Murex: Un análisis exhaustivo

Es importante tener en cuenta que la negociación de opciones sobre acciones conlleva riesgos, por lo que se recomienda conocer bien las estrategias de negociación de opciones y los riesgos asociados antes de dedicarse a este tipo de negociación.

Hay varios factores que pueden afectar al precio de una opción sobre acciones. Comprender estos factores es esencial para que los inversores y operadores tomen decisiones de negociación informadas. He aquí algunos factores clave que influyen en el precio de las opciones sobre acciones:

Leer también: Descubra cómo aplicar con éxito la estrategia de cruce de 5 20 EMA

Es importante señalar que estos factores no son independientes y pueden interactuar entre sí de forma compleja. Los modelos de valoración de opciones, como el modelo Black-Scholes, tienen en cuenta estos factores para calcular el valor teórico de una opción.

Al comprender los factores que afectan a los precios de las opciones sobre acciones, los inversores y operadores pueden analizar y tomar decisiones mejor informadas a la hora de negociar opciones.

Las opciones sobre acciones son un tipo de derivado financiero que otorga al titular el derecho, pero no la obligación, de comprar o vender un número determinado de acciones a un precio predeterminado, dentro de un periodo de tiempo concreto. Suelen utilizarse como forma de compensación en el mundo empresarial.

El precio de las opciones sobre acciones depende de varios factores, como el precio actual de la acción subyacente, el precio de ejercicio, el tiempo hasta el vencimiento, la volatilidad de la acción y el tipo de interés sin riesgo. Estos factores se utilizan en varios modelos matemáticos, como el modelo Black-Scholes, para determinar el valor razonable de la opción.

El precio de ejercicio es el precio al que el tenedor de una opción sobre acciones puede comprar o vender la acción subyacente. Se establece en el momento de conceder la opción y permanece fijo durante la vigencia del contrato de opción.

La volatilidad se refiere al grado de incertidumbre o riesgo asociado al movimiento del precio de una acción. Una mayor volatilidad suele traducirse en un aumento del precio de las opciones, ya que existe una mayor probabilidad de que se produzcan grandes oscilaciones en el precio de la acción subyacente. La volatilidad suele estimarse utilizando datos históricos de precios o la volatilidad implícita derivada de los precios de las opciones.

El decaimiento temporal, también conocido como decaimiento theta, es la erosión del valor temporal de una opción a medida que se acerca su fecha de vencimiento. Esto significa que el valor de una opción disminuirá con el tiempo, aunque el precio de la acción subyacente permanezca invariable. El decaimiento temporal se acelera a medida que la opción se acerca a su vencimiento, razón por la cual las opciones con horizontes temporales más largos tienden a ser más caras.

Reconocimiento de gastos de compensación por opciones sobre acciones Las opciones sobre acciones son un método popular para compensar a los empleados, …

Lee el artículoComprender el modelo de tipos de cambio: Una guía completa El tipo de cambio de divisas (FX), también conocido como tipo de cambio de moneda, es un …

Lee el artículoComprender la mecánica del interés abierto en la negociación de futuros La negociación de futuros es una forma de inversión compleja y dinámica que …

Lee el artículoLas mejores inversiones en GTA 5 Online: En qué gastar tu dinero ¿Cuáles son las mejores inversiones en GTA 5 Online? ¡Obtén el mejor rendimiento de …

Lee el artículo¿Es más difícil negociar con opciones que con acciones? El comercio de opciones y el de acciones son dos estrategias de inversión muy populares que …

Lee el artículoCómo navegar por el riesgo sistémico y minimizar su impacto El riesgo sistémico se refiere al posible colapso de todo un sistema o mercado financiero, …

Lee el artículo