ETF extranjeros: Guía completa de fondos cotizados internacionales

ETFs extranjeros: Explicación y análisis Los fondos cotizados en bolsa (ETF) han ganado popularidad como medio cómodo y rentable para que los …

Lee el artículo

Cuando se trata de gestionar riesgos financieros, las estrategias de cobertura desempeñan un papel crucial tanto para los inversores como para las empresas. Una de las herramientas de cobertura más populares es el swap, que permite a las partes intercambiar instrumentos financieros o flujos de caja. En este artículo, nos adentraremos en los detalles de las estrategias de cobertura mediante swaps, explorando su funcionamiento y las diversas formas en que pueden utilizarse.

Un swap es esencialmente un acuerdo entre dos partes para intercambiar flujos de caja u otros instrumentos financieros sobre la base de un conjunto predeterminado de condiciones. Puede considerarse una estrategia de cobertura porque permite a los participantes protegerse frente a movimientos adversos de los precios, fluctuaciones de los tipos de interés u otros riesgos de mercado.

Un tipo común de swap es el de tipos de interés, en el que dos partes acuerdan intercambiar pagos de tipos de interés fijos y variables sobre la base de un importe teórico de principal. Este tipo de swap puede utilizarse para protegerse de las fluctuaciones de los tipos de interés, protegiendo a los prestatarios de las subidas de tipos y permitiendo a los ahorradores aprovechar unos tipos potencialmente más altos.

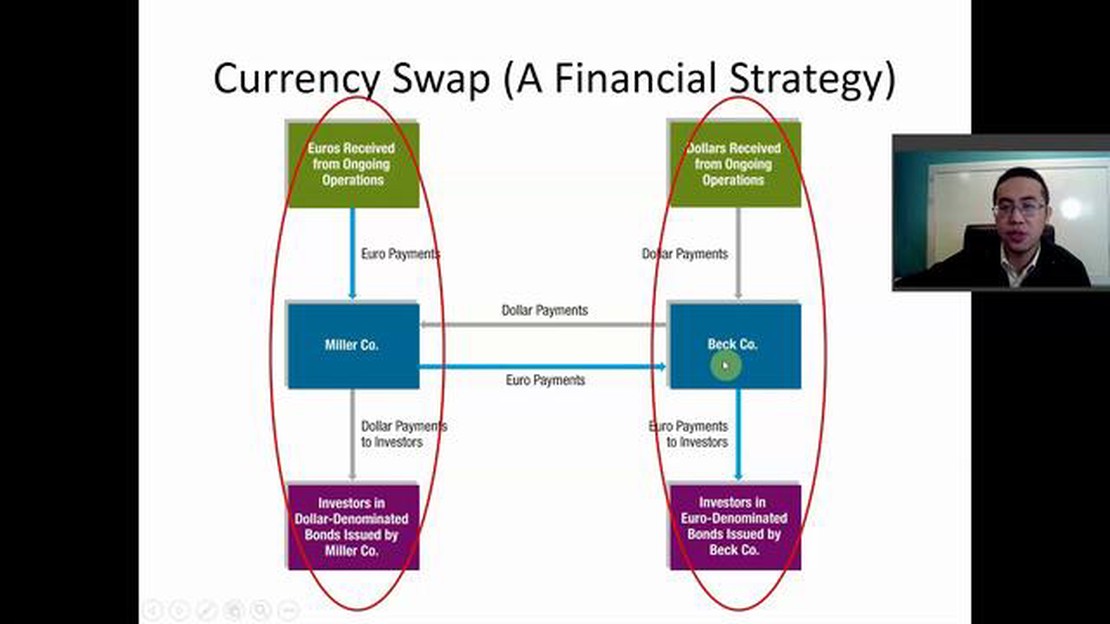

Otra estrategia de cobertura popular que utiliza swaps son los swaps de divisas. Este tipo de swap permite a las partes intercambiar una divisa por otra a un tipo de cambio especificado, a menudo durante un periodo de tiempo predeterminado. Las empresas que operan a escala internacional pueden utilizar los swaps de divisas para cubrirse frente a los riesgos cambiarios, garantizando que sus beneficios no se vean mermados por las fluctuaciones de las divisas.

En general, las estrategias de cobertura mediante swaps ofrecen a los participantes flexibilidad y protección frente a los riesgos del mercado. Ya se trate de fluctuaciones de los tipos de interés, riesgos de cambio de divisas u otras variables, los swaps pueden adaptarse a las necesidades específicas. Utilizando los swaps con eficacia, los inversores y las empresas pueden protegerse de posibles pérdidas y posicionarse para el éxito en un panorama financiero en constante cambio.

Los swaps son instrumentos financieros que permiten a los participantes en el mercado gestionar los riesgos asociados a las fluctuaciones de los tipos de interés, los tipos de cambio u otras variables financieras. En el contexto de las estrategias de cobertura, los swaps pueden utilizarse para compensar y gestionar las pérdidas potenciales derivadas de movimientos adversos de los precios.

Leer también: Cómo calcular el movimiento de las acciones: Una guía completa

Los contratos de swap implican el intercambio de flujos de caja entre dos partes durante un periodo de tiempo determinado. Las partes implicadas se conocen como “receptor a tipo fijo” y “receptor a tipo variable”. El receptor a tipo fijo recibe un tipo de interés fijo, mientras que el receptor a tipo variable recibe un tipo vinculado a un tipo de referencia, como el LIBOR.

A efectos de cobertura, una empresa puede utilizar una permuta de tipos de interés para protegerse del riesgo de un aumento de los costes de endeudamiento. Por ejemplo, si una empresa tiene un préstamo a tipo variable y quiere protegerse contra el riesgo de subida de los tipos de interés, puede suscribir un swap de tipos de interés por el que recibe un tipo de interés fijo y paga un tipo variable basado en el LIBOR.

Al suscribir el swap, la empresa transforma efectivamente su préstamo a tipo variable en un préstamo a tipo fijo, reduciendo su exposición a las fluctuaciones de los tipos de interés. Si los tipos de interés suben, la empresa recibirá pagos más elevados de la contraparte del swap para compensar el aumento de los costes de endeudamiento de su préstamo. A la inversa, si los tipos de interés bajan, la empresa hará pagos más bajos a la contraparte del swap.

Los swaps también pueden utilizarse para cubrir el riesgo de cambio. Por ejemplo, una empresa que importa mercancías de otro país y prevé pagar en divisas puede suscribir un swap de divisas. En un swap de divisas, la empresa acuerda intercambiar con la contraparte importes principales y pagos periódicos de intereses en distintas divisas. Esto permite a la empresa asegurarse un tipo de cambio favorable y protegerse de posibles pérdidas debidas a las fluctuaciones monetarias.

En conclusión, los swaps son poderosas herramientas para las estrategias de cobertura, ya que permiten a los participantes en el mercado gestionar los riesgos asociados a los tipos de interés, los tipos de cambio y otras variables financieras. Al suscribir contratos de swap, las empresas pueden mitigar las pérdidas potenciales y protegerse de las oscilaciones adversas de los precios.

Los swaps son acuerdos financieros entre dos partes para intercambiar flujos de caja en función de determinadas condiciones. Se utilizan mucho en las estrategias de cobertura para gestionar los riesgos y protegerse de los movimientos adversos del mercado. He aquí algunas estrategias de cobertura comunes que utilizan swaps:

Leer también: Entender la media móvil ponderada exponencialmente (EWMA) y su funcionalidad

Estos son sólo algunos ejemplos de estrategias de cobertura habituales mediante swaps. Los swaps ofrecen flexibilidad y personalización, lo que permite a los participantes en el mercado diseñar estrategias adaptadas a sus necesidades específicas de gestión del riesgo. Mediante el uso de swaps, las empresas y los inversores pueden cubrirse eficazmente contra diversos riesgos y proteger sus carteras de posibles pérdidas.

Un swap es un contrato de derivados financieros en el que dos partes acuerdan intercambiar flujos de efectivo basados en un activo subyacente especificado.

Los swaps pueden utilizarse para la cobertura al permitir a una parte protegerse o compensar pérdidas potenciales en otro instrumento financiero o inversión.

Algunas estrategias de cobertura comunes que utilizan swaps incluyen swaps de tipos de interés, swaps de divisas y swaps de materias primas.

Un swap de tipos de interés consiste en intercambiar pagos de tipos de interés fijos y variables para protegerse de las fluctuaciones de los tipos de interés.

ETFs extranjeros: Explicación y análisis Los fondos cotizados en bolsa (ETF) han ganado popularidad como medio cómodo y rentable para que los …

Lee el artículoEstrategias de trading con Forex Factory News Si usted es un ávido operador en el mercado de divisas, mantenerse actualizado con las últimas noticias …

Lee el artículoComprender el comercio mundial de divisas Bienvenido a nuestra completa guía sobre el mercado mundial de divisas. En esta guía exploraremos los …

Lee el artículoEfecto del dividendo en acciones sobre la opción de compra A la hora de invertir en bolsa, es importante tener un conocimiento sólido de cómo pueden …

Lee el artículoComprender el diferencial de 20 pips: Explicación y desmitificación El mercado de divisas es una opción de inversión popular para muchas personas en …

Lee el artículo¿Abre Absa los sábados? Absa Bank es uno de los principales bancos de Sudáfrica, que ofrece una amplia gama de servicios financieros a sus clientes. …

Lee el artículo