Який девайс для трейдингу найкращий у 2021 році? Дізнайтеся тут!

Найкращі девайси для трейдингу Якщо ви активний трейдер або той, хто хоче зайнятися трейдингом, наявність правильного пристрою має вирішальне значення …

Прочитати статтю

Валютний ризик є поширеною проблемою для компаній, що займаються міжнародною торгівлею. Коливання валютних курсів можуть суттєво вплинути на прибутки та інвестиційну привабливість. Щоб зменшити цей ризик, компанії часто звертаються до валютних опціонів - фінансового інструменту, який надає право, але не зобов’язання, обміняти одну валюту на іншу за визначеним курсом протягом певного періоду часу.

У цій статті ми розглянемо приклад того, як хеджування валютним опціоном може бути використане для зменшення валютного ризику. Ми розглянемо гіпотетичний сценарій за участю компанії, що базується в США, яка імпортує товари з Японії і повинна заплатити постачальнику в японських єнах. Оскільки обмінний курс між доларом США та японською єною постійно коливається, компанія стикається з ризиком заплатити більше доларів США за імпорт тієї ж самої кількості товарів, якщо єна зміцниться по відношенню до долара.

Щоб застрахуватися від цього ризику, компанія вирішує придбати валютний опціон, який дає їй право обміняти долари США на японські єни за заздалегідь визначеним обмінним курсом. Термін виконання опціону становить три місяці, що збігається з графіком платежів компанії. Купуючи опціон, компанія фіксує обмінний курс, захищаючи себе від несприятливих коливань валютних курсів.

У цьому посібнику ми розглянемо кроки, пов’язані з налаштуванням хеджування валютними опціонами. Ми обговоримо, як визначити відповідну ціну виконання опціону, розглянемо витрати, пов’язані з придбанням опціону, та оцінимо потенційні результати, виходячи з різних сценаріїв руху валютного курсу. Розуміючи механіку хеджування валютними опціонами та враховуючи його переваги та обмеження, компанії можуть приймати обґрунтовані рішення для зменшення валютних ризиків та захисту своїх прибутків.

Вивчення прикладу хеджування валютних опціонів може дати цінне розуміння світу управління валютними ризиками. Розуміючи відповідні концепції та стратегії, компанії можуть ефективно вирішувати проблеми, пов’язані з коливаннями валютних курсів, і захищати свою фінансову стабільність.

Валютний ризик - це потенційні збитки, які можуть виникнути через коливання валютних курсів. Це ризик, з яким стикаються компанії та приватні особи, які беруть участь у міжнародній торгівлі або володіють іноземними активами. Розуміння та управління цим ризиком є важливим для бізнесу, щоб захистити свої фінансові інтереси та забезпечити стабільність в умовах волатильності валютних курсів.

При здійсненні міжнародних транзакцій або інвестицій валюти обмінюються за діючими курсами. Ці курси постійно змінюються під впливом різних факторів, таких як геополітичні події, економічні показники та ринкові настрої. Коливання валютних курсів можуть призвести до прибутків або збитків для бізнесу та приватних осіб, залежно від руху відповідних валют.

Валютний ризик може впливати на бізнес кількома способами. Одним із ключових аспектів є ризик операції, який виникає через коливання валютних курсів між моментом узгодження операції та фактичною датою розрахунку. Наприклад, якщо компанія погоджується придбати товари в іноземній валюті, але обмінний курс знижується до дати розрахунку, компанія зазнає збитків при конвертації національної валюти в іноземну.

Іншим аспектом валютного ризику є ризик перерахунку, який виникає при конвертації фінансової звітності з однієї валюти в іншу. Коли бізнес працює в декількох країнах, йому може знадобитися консолідувати свою фінансову звітність в єдину валюту звітності. Коливання валютних курсів можуть впливати на вартість активів і зобов’язань, відображених у звітності, що впливає на загальний фінансовий стан компанії.

Щоб зменшити валютний ризик, підприємства можуть використовувати різні стратегії управління ризиками. Однією з поширених стратегій є хеджування, яке передбачає використання фінансових інструментів, таких як валютні опціони або форвардні контракти, для компенсації потенційних збитків. Укладаючи такі контракти, бізнес може зафіксувати обмінний курс і захистити себе від несприятливих коливань валютних курсів.

Читайте також: Чи є продаж опціонів колл вигідною стратегією? Дізнайтеся тут

Використовуючи ці стратегії хеджування, підприємства можуть ефективно управляти валютним ризиком і зменшити вплив коливань валютних курсів на свої фінансові показники. Для бізнесу важливо ретельно аналізувати свою схильність до валютного ризику та впроваджувати відповідні стратегії управління ризиками, щоб забезпечити фінансову стабільність та успіх на світовому ринку.

Валютні опціони - це фінансові інструменти, які дають власнику право, але не зобов’язання, купити або продати певну валюту за заздалегідь визначеною ціною протягом певного періоду часу. Ці опціони можуть бути використані як інструмент для зменшення ризику коливань валютних курсів і широко застосовуються бізнесом та інвесторами, які займаються міжнародною торгівлею або інвестуванням.

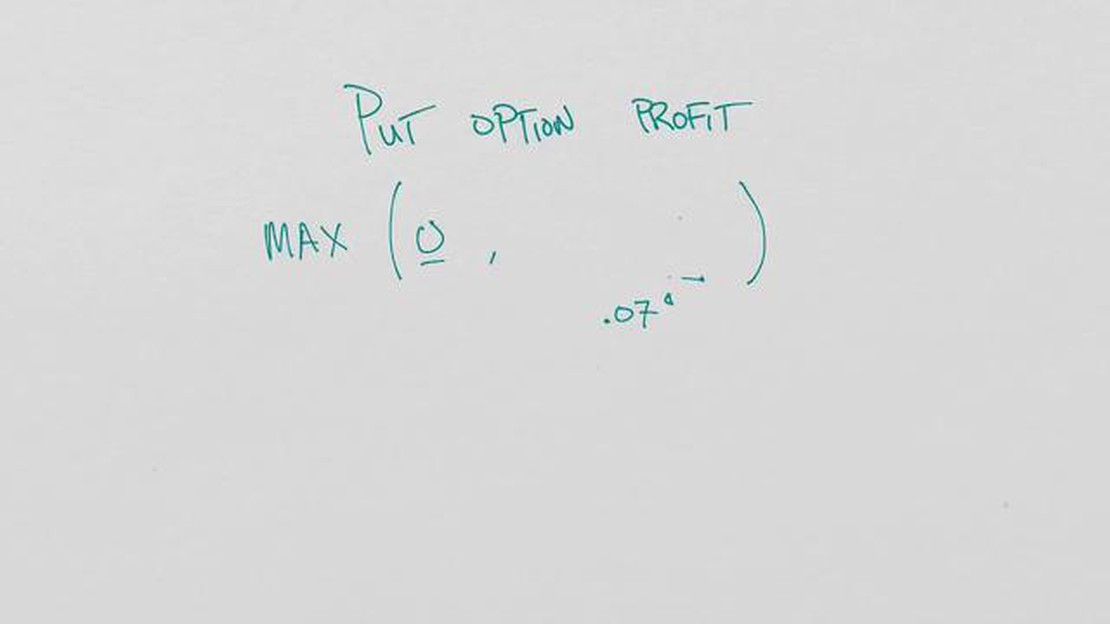

Існує два типи валютних опціонів: колл-опціони та пут-опціони. Опціон “колл” дає власнику право купити певну валюту за заздалегідь визначеним курсом, тоді як опціон “пут” дає власнику право продати певну валюту за заздалегідь визначеним курсом.

Використовуючи валютні опціони, бізнес може захистити себе від несприятливих коливань валютних курсів. Наприклад, якщо компанія очікує отримати платіж в іноземній валюті в майбутньому, вона може придбати опціон “пут”, щоб зафіксувати вигідний обмінний курс. Якщо до моменту платежу курс знизиться, компанія може реалізувати опціон пут і продати валюту за заздалегідь визначеним курсом, уникнувши таким чином збитків.

Валютні опціони також надають можливості для спекуляцій та отримання прибутку. Інвестори можуть займати позиції на ринку опціонів на основі своїх прогнозів щодо майбутніх змін валютних курсів. Якщо їхні прогнози правильні, вони можуть отримати прибуток, купуючи або продаючи опціони за вигідними курсами.

Важливо зазначити, що валютні опціони пов’язані з певними витратами, такими як премії та комісійні за транзакції. Премія - це ціна, сплачена за придбання опціону, і вона визначається такими факторами, як поточний обмінний курс, час, що залишився до закінчення терміну дії, і волатильність базової валютної пари. Підприємствам та інвесторам необхідно ретельно зважити ці витрати та оцінити потенційні вигоди від використання валютних опціонів.

Читайте також: Ключові відмінності між акціями та опціонами в стартапі

Отже, валютні опціони є цінним інструментом для зменшення валютних ризиків і забезпечення можливостей для отримання прибутку. Вони дозволяють підприємствам та інвесторам захистити себе від несприятливих змін валютних курсів і зайняти спекулятивні позиції на ринку. Однак важливо ретельно оцінити витрати і вигоди, пов’язані з валютними опціонами, перш ніж брати участь у будь-яких операціях.

Метою хеджування валютними опціонами є зменшення валютного ризику, який виникає через волатильність валютних курсів. Використовуючи валютні опціони, компанії можуть захистити себе від несприятливих змін валютних курсів і забезпечити фіксований курс для майбутніх валютних операцій.

При хеджуванні валютними опціонами компанія купує або продає валютні опціони, щоб компенсувати потенційні збитки або прибутки від своїх валютних операцій. Купуючи опціони пут, компанія може захиститися від падіння вартості валюти, яку вона купує, а купуючи опціони колл - від зростання вартості валюти, яку вона продає.

Використання хеджування валютними опціонами може забезпечити кілька переваг. По-перше, це дозволяє компаніям захистити себе від неочікуваних коливань валютних курсів, зменшуючи вразливість до валютного ризику. Крім того, він забезпечує гнучкість, оскільки компанії можуть вибирати конкретні суми та валюти, які вони хочуть хеджувати.

Хоча хеджування валютними опціонами може бути ефективним для зменшення валютного ризику, воно також має певні недоліки. Одним з недоліків є витрати, пов’язані з купівлею опціонів, які можуть бути суттєвими. Крім того, опціони мають дату закінчення терміну дії, тому, якщо обмінний курс не змінюється, як очікувалося, протягом зазначеного періоду часу, хеджування може не забезпечити бажаного захисту.

Так, хеджування валютними опціонами можуть використовувати і фізичні особи. Наприклад, особи, які часто подорожують за кордон або здійснюють міжнародні інвестиції, можуть використовувати валютні опціони, щоб захистити себе від коливань обмінного курсу. Однак, перш ніж використовувати валютні опціони, важливо розуміти ризики та складнощі, пов’язані з ними.

Хеджування валютними опціонами - це стратегія, яка використовується компаніями для зменшення валютних ризиків. Вона передбачає використання валютних опціонів для захисту від несприятливих змін валютних курсів.

Хеджування валютними опціонами відбувається шляхом придбання валютних опціонів, які дають компанії право, але не зобов’язання, купити або продати певну суму валюти за заздалегідь визначеним обмінним курсом. Якщо обмінний курс змінюється несприятливо, компанія може скористатися опціоном, щоб захиститися від збитків.

Найкращі девайси для трейдингу Якщо ви активний трейдер або той, хто хоче зайнятися трейдингом, наявність правильного пристрою має вирішальне значення …

Прочитати статтюПричини, чому на певні акції немає опціонів Торгівля опціонами - це популярна інвестиційна стратегія, яка дозволяє трейдерам спекулювати на русі ціни …

Прочитати статтюЩо таке чиста відкрита позиція в торгівлі Коли мова йде про торгівлю на фінансових ринках, розуміння концепції чистої відкритої позиції має вирішальне …

Прочитати статтюРозуміння форекс резервів в UPSC Золотовалютні резерви, також відомі як валютні резерви або міжнародні резерви, - це активи, якими володіє центральний …

Прочитати статтюЧи вартий eSignal того? Коли справа доходить до вибору торгової платформи, на ринку існує безліч варіантів. Одним з популярних варіантів серед …

Прочитати статтюЯк обчислити середнє значення сигналу в Matlab При роботі з сигналами в Matlab часто виникає необхідність обчислити середнє значення сигналу. Це може …

Прочитати статтю