Чи можна торгувати опціонами на позикових ETF? Вичерпний посібник

Пояснюємо торгівлю опціонами на фондах з кредитним плечем: Чи зможете ви це зробити? Торгівля опціонами може бути складною і ризикованою справою, але …

Прочитати статтю

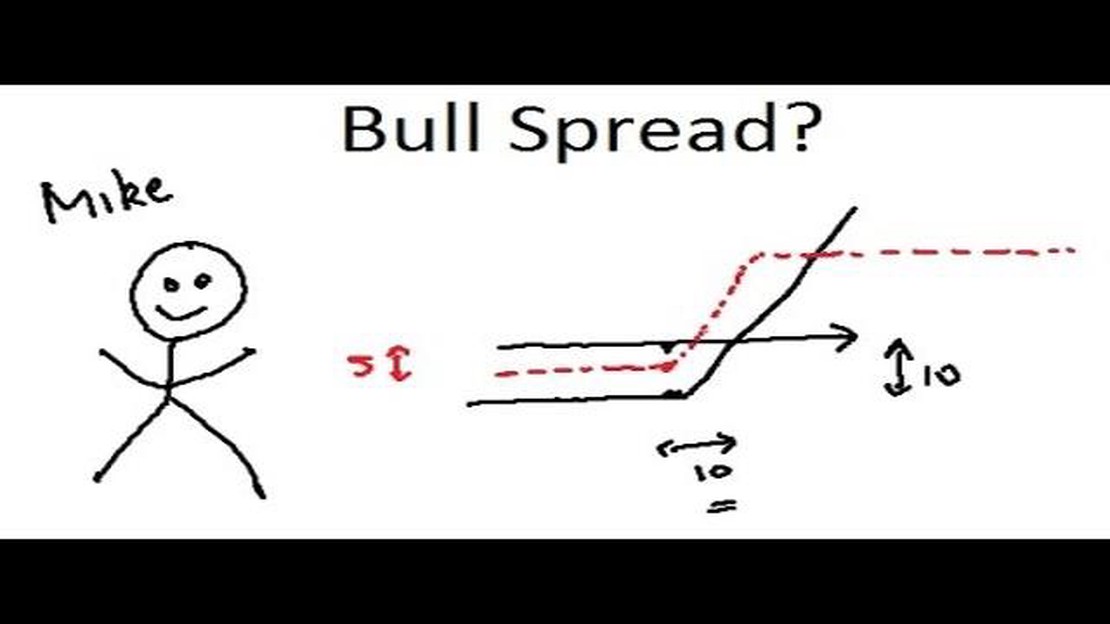

Коли мова йде про торгівлю опціонами, спред пут є популярною стратегією, яку трейдери використовують, щоб скористатися перевагами як бичачих, так і ведмежих ринкових умов. Ця стратегія передбачає одночасну купівлю та продаж опціонів пут з різними цінами виконання, створюючи спред. Розуміючи “бичачі” та “ведмежі” аспекти спреду пут, трейдери можуть ефективно управляти своїми ризиками і потенційно отримувати прибуток від ринкових коливань.

Спред пут може використовуватися як в “бичачому”, так і в “ведмежому” сценарії. На “бичачому” ринку метою є отримання прибутку від зростання ціни базового активу. Трейдери можуть створити бичачий пут-спред, купуючи опціон пут з нижчою ціною виконання і продаючи опціон пут з вищою ціною виконання. Це дозволяє їм отримувати дохід від продажу опціону пут з вищою ціною виконання, одночасно отримуючи вигоду від потенційного зростання ціни базового активу.

З іншого боку, пут-спред також можна використовувати на “ведмежому” ринку, щоб отримати прибуток від зниження ціни базового активу. У цьому випадку трейдери можуть створити ведмежий спред пут, купуючи опціон пут з вищою ціною виконання і продаючи опціон пут з нижчою ціною виконання. Таким чином, вони можуть отримати дохід від продажу пут-опціону з нижчою ціною виконання, але при цьому отримати вигоду від потенційного зниження ціни базового активу.

Важливо зазначити, що хоча пут-спред може бути прибутковою стратегією, він пов’язаний з певними ризиками. Максимальний прибуток для пут-спреду обмежується різницею між двома цінами виконання, мінус сплачена чиста премія. І навпаки, максимальний збиток обмежується сплаченою чистою премією.

На закінчення, розуміння “бичачих” і “ведмежих” аспектів спреду пут має вирішальне значення для трейдерів опціонами. Використовуючи цю стратегію, трейдери можуть потенційно отримувати прибуток як від висхідних, так і від низхідних ринкових рухів, керуючи при цьому своїми ризиками. Однак важливо ретельно зважити потенційні ризики і вигоди, перш ніж впроваджувати стратегію спреду “пут”.

Спред пут - це опціонна стратегія, яка може використовуватися трейдерами для отримання прибутку від “бичачого” прогнозу щодо базового активу. Використовуючи опціони пут, трейдери можуть обмежити свій ризик падіння, одночасно отримуючи вигоду від потенціалу зростання.

У стратегії пут-спред трейдер купує опціон пут з вищою ціною виконання і продає опціон пут з нижчою ціною виконання на той самий базовий актив. Трейдер платить премію за куплений пут і отримує премію за проданий пут, що призводить до чистого дебету стратегії.

Бичачий аспект спреду пут полягає в тому, що трейдер хоче, щоб базовий актив збільшився в ціні. Якщо ціна базового активу підніметься вище вищої ціни виконання, обидва опціони пут втратять свою вартість, а трейдер збереже премію, отриману від продажу опціону пут.

Навіть якщо ціна базового активу не підніметься вище вищої ціни виконання, трейдер все одно має потенціал для отримання прибутку. Поки ціна базового активу залишається вищою за нижню ціну виконання, проданий опціон пут втрачає свою вартість, а трейдер зберігає отриману премію. Збиток за купленим опціоном пут буде компенсований отриманою премією, в результаті чого трейдер отримає чистий прибуток.

Однак важливо відзначити, що потенціал прибутку в стратегії пут-спред обмежений. Максимальний прибуток досягається, коли ціна базового активу перевищує вищу ціну виконання опціону на момент закінчення терміну дії. Будь-яке зростання ціни базового активу понад вищу ціну виконання не призведе до додаткового прибутку.

З іншого боку, потенційні збитки в стратегії пут-спред також обмежені. Максимальний збиток дорівнює різниці в цінах виконання мінус отримана чиста премія. Це відбувається, коли ціна базового активу нижча за нижчу ціну виконання на момент закінчення терміну дії.

| Ціна базового активу | Результат | Прибуток/збиток |

|---|---|---|

| Вище вищої ціни виконання | Обидва опціони закінчуються безцінними | Отримана чиста премія |

| Вище нижчої ціни виконання і нижче вищої ціни виконання | Проданий опціон пут втрачає свою вартість, куплений опціон пут має збиток, який компенсується отриманою премією | Прибуток |

| Нижче нижчої ціни виконання | Обидва опціони мають збиток, який компенсується отриманою чистою премією | Обмежений збиток |

Читайте також: Опановуємо торгівлю на Форекс: Як навчитися та досягти успіху на ринку Форекс

На закінчення, стратегія пут-спред дозволяє трейдерам мати “бичачий” погляд на базовий актив, обмежуючи при цьому ризик падіння. Потенціал для отримання прибутку виникає, коли ціна базового активу зростає, але навіть якщо цього не відбувається, трейдер все одно має потенціал для отримання чистого прибутку. Однак потенціал для отримання прибутку обмежений, і втрати в цій стратегії також обмежені.

Займаючись торгівлею опціонами, важливо розуміти як бичачі, так і ведмежі аспекти різних стратегій. Однією з таких стратегій є спред пут, який може бути використаний при “ведмежому” прогнозі. Розуміючи ведмежий аспект спредів пут, трейдери можуть ефективно обмежити потенційні втрати.

Спред пут, також відомий як довгий спред пут або дебетовий спред пут, передбачає купівлю опціону пут з одночасним продажем іншого опціону пут з нижчою ціною виконання. Ця стратегія дозволяє трейдерам отримувати прибуток від зниження ціни базового активу. Однак важливо зазначити, що існують ризики, пов’язані з пут-спредами.

Одним з головних ризиків спреду пут є потенційна можливість необмежених втрат. Якщо ціна базового активу продовжить суттєво знижуватися, збитки, понесені за довгим опціоном пут, можуть перевищити прибуток від проданого опціону пут. Саме тут вступає в дію “ведмежий” аспект пут-спредів.

Читайте також: Відкрийте для себе найбагатшу жінку-форекс-трейдера в Африці

Впроваджуючи стратегію пут-спред, трейдери можуть обмежити свої потенційні втрати. Проданий опціон пут з нижчою ціною виконання діє як форма страхування, зменшуючи ризик необмежених втрат. Хоча це може обмежити потенційний прибуток, він також забезпечує певний рівень захисту на випадок значного падіння ціни базового активу.

Крім того, “ведмежий” аспект спредів пут дозволяє трейдерам контролювати співвідношення ризику та винагороди. Маючи визначені максимальні втрати і максимальні прибутки, трейдери можуть оцінити потенційний ризик і винагороду перед тим, як укласти угоду. Це дозволяє їм приймати обґрунтовані рішення і ефективно управляти своїми ризиками.

В цілому, розуміння “ведмежого” аспекту спредів пут має вирішальне значення для трейдерів, які хочуть реалізувати цю стратегію. Обмежуючи потенційні збитки і маючи контрольоване співвідношення ризику і винагороди, трейдери можуть впевнено орієнтуватися в умовах “ведмежого” ринку і знижувати ризики, пов’язані з торгівлею опціонами.

Спред пут - це стратегія торгівлі опціонами, яка передбачає купівлю та продаж опціонів пут з різними цінами виконання, але з однаковою датою закінчення. Він може бути як бичачим, так і ведмежим, залежно від того, як структуровані опціони.

Спред пут працює шляхом одночасної купівлі та продажу опціонів пут. Інвестор купує опціон пут з вищою ціною виконання і продає опціон пут з нижчою ціною виконання. Мета полягає в тому, щоб отримати прибуток від різниці в преміях цих двох опціонів.

Бичачий спред пут - це стратегія, коли інвестор очікує, що ціна акцій зросте. Вона передбачає купівлю опціону пут з нижчою ціною виконання і продаж опціону пут з вищою ціною виконання. Прибуток обмежується різницею в цінах виконання мінус сплачена премія.

Ведмежий спред пут - це стратегія, коли інвестор очікує, що ціна акцій знизиться. Вона передбачає купівлю опціону пут з вищою ціною виконання та продаж опціону пут з нижчою ціною виконання. Прибуток обмежується різницею в цінах виконання мінус сплачена премія.

Ризики, пов’язані зі спредом пут, обмежуються премією, сплаченою за опціони. Якщо ціна акцій рухається не так, як очікувалося, інвестор може зазнати збитків. Крім того, якщо ціна акцій значно знизиться, інвестор може наразитися на необмежений ризик зниження ціни за коротким опціоном пут.

Спред пут - це стратегія торгівлі опціонами, яка передбачає купівлю та продаж опціонів пут на один і той самий базовий актив, але за різними цінами виконання. Ця стратегія використовується трейдерами, які мають бичачий або ведмежий погляд на ринок і хочуть обмежити свій ризик.

Спред пут працює шляхом купівлі опціону пут з вищою ціною виконання і продажу опціону пут з нижчою ціною виконання. Трейдер отримує прибуток, якщо ціна базового активу знижується, але тільки в межах різниці між цінами виконання. Ця стратегія дозволяє трейдеру обмежити свої потенційні втрати.

Пояснюємо торгівлю опціонами на фондах з кредитним плечем: Чи зможете ви це зробити? Торгівля опціонами може бути складною і ризикованою справою, але …

Прочитати статтюРозуміння того, чому банки беруть комісію за обмін валют Коли справа доходить до обміну валют, багато людей часто дивуються, коли дізнаються, що банки …

Прочитати статтюЧи можна заробляти в день, торгуючи з $500? Денна торгівля набула популярності в останні роки, оскільки все більше людей прагнуть заробляти гроші на …

Прочитати статтюЯк додати ковзаючу середню? Аналіз даних відіграє вирішальну роль у розумінні тенденцій та закономірностей, прихованих у вихідних даних. Однією з …

Прочитати статтюУ чому полягає правило смуг Боллінджера? Коли справа доходить до технічного аналізу на фінансових ринках, смуги Боллінджера є широко використовуваним …

Прочитати статтюЧи ефективні копійчані акції для інвесторів? Для багатьох інвесторів копійчані акції пропонують привабливу можливість отримати швидкий і значний …

Прочитати статтю