Як визначити легітимність інвестиційної платформи

Як визначити легітимність інвестиційної платформи Вибір безпечної та надійної інвестиційної платформи має вирішальне значення для успіху ваших …

Прочитати статтю

Технічний аналіз - популярний підхід, який інвестори використовують для оцінки ефективності акцій, але чи можна його застосовувати для аналізу ефективності біржових фондів (ETF)? За останні роки ETF набули значної популярності, пропонуючи інвесторам зручний спосіб диверсифікувати свій портфель і отримати доступ до різних класів активів. Як і акції, ETF можна аналізувати за допомогою технічних індикаторів та графіків, щоб приймати обґрунтовані інвестиційні рішення.

Технічний аналіз фокусується на вивченні історичних даних про ціни та обсяги для виявлення закономірностей і тенденцій, які можуть допомогти спрогнозувати майбутні показники. Трейдери використовують різноманітні інструменти, такі як ковзаючі середні, осцилятори, рівні підтримки та опору, щоб проаналізувати рух цін на ETF. Аналізуючи ці моделі, трейдери сподіваються визначити потенційні точки входу та виходу, щоб максимізувати свій прибуток.

Однак важливо зазначити, що технічний аналіз може бути не таким ефективним для ETF, як у випадку з окремими акціями. ETF призначені для відстеження показників певного ринкового індексу або сектору, і на їхні ціни впливають базові активи, які вони утримують. Це означає, що фундаментальні фактори, такі як зміни в економічних умовах або прибутки компаній, можуть мати більший вплив на результати діяльності ETF, ніж технічні показники.

Хоча технічний аналіз може дати уявлення про короткострокові зміни цін на ETF, його може бути недостатньо для прийняття довгострокових інвестиційних рішень. Окрім аналізу технічних аспектів, інвестори також повинні враховувати фундаментальні основи базових активів та загальну ринкову кон’юнктуру. Для оцінки ефективності ETF часто рекомендується комплексний аналіз, який поєднує в собі як технічний, так і фундаментальний аналіз.

Отже, хоча технічний аналіз можна використовувати для аналізу ефективності ETF, його слід доповнювати глибоким розумінням базових активів та ринкових умов. Поєднуючи технічний і фундаментальний аналіз, інвестори можуть приймати більш обґрунтовані інвестиційні рішення і потенційно покращити загальну ефективність свого портфеля.

Біржові фонди (ETF) стають все більш популярними серед інвесторів як спосіб отримати доступ до певних секторів, активів або стратегій. Розуміння та аналіз результатів діяльності ETF має вирішальне значення для інвесторів, щоб приймати обґрунтовані рішення.

Технічний аналіз - це загальновживаний підхід до аналізу ефективності ETF. Він передбачає вивчення історичних даних про ціни та обсяги для виявлення закономірностей і тенденцій. Використовуючи технічний аналіз, інвестори можуть отримати уявлення про потенційний майбутній напрямок руху ціни ETF.

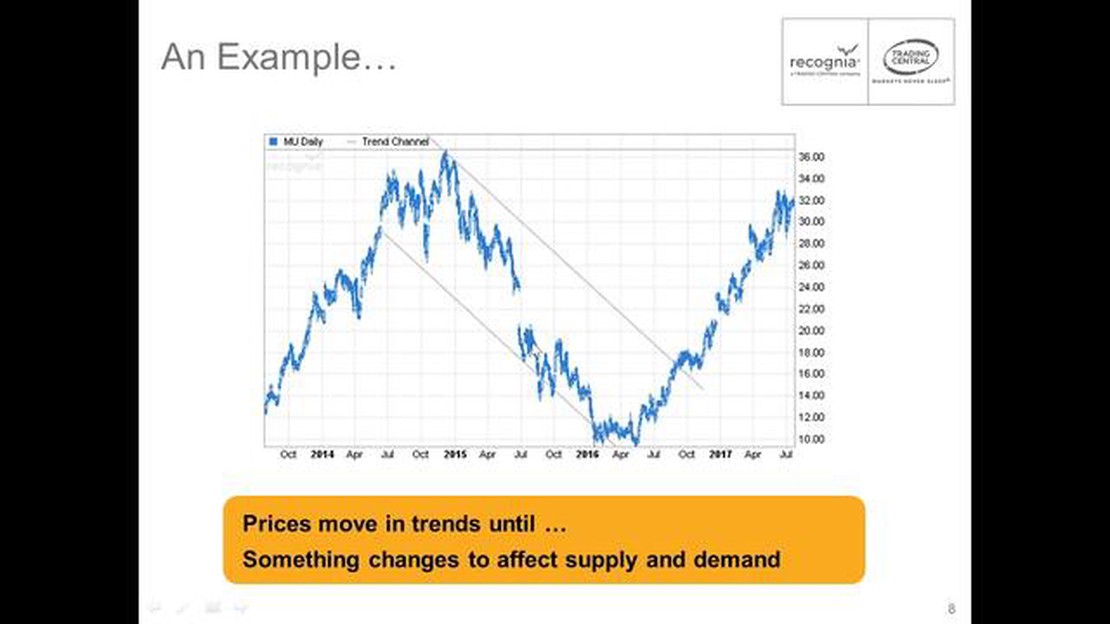

Один з ключових принципів технічного аналізу полягає в тому, що історичні дані про ціни та обсяги можуть надати цінну інформацію про динаміку попиту та пропозиції ETF. Ця інформація може бути використана для визначення рівнів підтримки та опору, ліній тренду та інших показників, які можуть допомогти інвесторам приймати рішення про купівлю або продаж ETF.

Наприклад, технічний аналітик може подивитися на графік ціни ETF протягом певного періоду часу і помітити, що ціна постійно відскакує від певного рівня підтримки. Цей рівень підтримки стає важливим індикатором для аналітика, який вказує на те, що це може бути гарний час для купівлі ETF, коли ціна наближається до цього рівня.

Окрім рівнів підтримки та опору, технічні аналітики також покладаються на інші показники, такі як ковзаючі середні, індекс відносної сили (RSI) та MACD (ковзаюча середня конвергенція дивергенція), щоб проаналізувати ефективність ETF. Ці індикатори можуть допомогти виявити потенційні розвороти трендів, перекупленість або перепроданість та інші сигнали, які можуть допомогти у прийнятті інвестиційних рішень.

Читайте також: Розуміння принципів роботи автоматичної механічної трансмісії (АМТ)

Однак важливо зазначити, що технічний аналіз не є безпомилковим, і він не повинен бути єдиною основою для прийняття інвестиційних рішень. Це лише один з багатьох інструментів, які інвестори можуть використовувати для аналізу результатів діяльності ETF. Фундаментальний аналіз, який передбачає аналіз фінансової звітності компанії та інших якісних факторів, також слід враховувати.

Насамкінець, розуміння результатів діяльності ETF та використання технічного аналізу може надати інвесторам цінну інформацію. Вивчаючи історичні дані про ціни та обсяги і використовуючи різні індикатори, інвестори можуть краще зрозуміти потенційний майбутній напрямок руху ціни ETF. Однак важливо використовувати технічний аналіз у поєднанні з іншими аналітичними інструментами, щоб приймати обґрунтовані інвестиційні рішення.

Біржовий фонд (ETF) - це тип інвестиційного фонду і біржового продукту, акції якого торгуються на фондовій біржі. ETF призначені для відстеження ефективності базового індексу або активу, такого як акції, облігації, сировинні товари або їх комбінації.

Ефективність ETF - це показник того, наскільки добре він працював протягом певного періоду часу. Вона враховує різноманітні фактори, включаючи прибутковість базового індексу або активу, а також будь-які комісії або витрати, понесені ETF.

Читайте також: Чи хороший рівень маржі? Вивчаємо переваги та недоліки високого рівня маржі

Інвестори часто дивляться на результати діяльності ETF, щоб оцінити історичну прибутковість і волатильність фонду. Ця інформація може допомогти інвесторам оцінити потенційний ризик та винагороду, пов’язані з інвестуванням в ETF.

Ефективність ETF можна виміряти за допомогою різних показників, таких як загальна дохідність, яка включає як приріст капіталу, так і дивідендні виплати, або річна дохідність, яка розраховує середньорічну дохідність за певний період часу. Інші показники, такі як коефіцієнт Шарпа та стандартне відхилення, також можуть бути використані для оцінки прибутковості та волатильності, скоригованих на ризик.

Важливо зазначити, що минулі показники не є індикатором майбутніх результатів. Хоча результати діяльності ETF можуть надати цінну інформацію, вони не повинні бути єдиною основою для прийняття інвестиційних рішень. Інші фактори, такі як інвестиційні цілі, стратегія та управлінська команда ETF, також повинні бути враховані перед інвестуванням.

Насамкінець, ефективність ETF вимірює, наскільки добре ETF працював протягом певного періоду часу, беручи до уваги такі фактори, як дохідність, комісійні та витрати. Інвестори використовують цю інформацію для оцінки історичної прибутковості, волатильності та потенційного ризику, пов’язаного з інвестуванням в ETF.

Технічний аналіз - це метод оцінки цінних паперів шляхом аналізу статистичних даних, отриманих в результаті ринкової активності, таких як минулі ціни та обсяги. Він використовується для прогнозування майбутнього руху цін на основі історичних моделей і тенденцій.

Так, технічний аналіз можна використовувати для аналізу ефективності ETF. ETF торгуються на біржах так само, як і окремі акції, і їхні цінові зміни можна аналізувати за допомогою тих самих інструментів та індикаторів технічного аналізу.

Деякі популярні інструменти технічного аналізу, що використовуються для аналізу ефективності ETF, включають ковзаючі середні, індекс відносної сили (RSI), MACD (Moving Average Convergence Divergence) та смуги Боллінджера.

Технічний аналіз може допомогти інвесторам приймати рішення щодо ETF, надаючи уявлення про поточні та майбутні тенденції ринку. Аналізуючи цінові моделі та інші показники, інвестори можуть визначити потенційні можливості для купівлі або продажу ETF.

Ні, технічний аналіз - не єдиний метод аналізу ефективності ETF. Фундаментальний аналіз, який передбачає вивчення фінансової звітності компанії та галузевих тенденцій, є ще одним широко використовуваним методом оцінки потенційної ефективності ETF.

Як визначити легітимність інвестиційної платформи Вибір безпечної та надійної інвестиційної платформи має вирішальне значення для успіху ваших …

Прочитати статтюЩо означає абревіатура CLP? CLP, що розшифровується як Класифікація, маркування та пакування, - це міжнародна система, що використовується для …

Прочитати статтюЯк визначити перспективні акції для опціонної торгівлі Торгівля опціонами може бути високоприбутковою інвестиційною стратегією, але для успіху важливо …

Прочитати статтюЧи вигідний мікротрейдинг? Мікротрейдинг, також відомий як скальпінг, - це торгова стратегія, яка передбачає здійснення невеликих, частих угод для …

Прочитати статтюУ чому різниця між AXE та IOI? Коли мова заходить про технології, що лежать в основі комп’ютерних та електронних систем, часто з’являються дві …

Прочитати статтюКуди краще інвестувати: Форекс чи бінарні опціони? Коли справа доходить до інвестування, є багато різних варіантів, які варто розглянути. Два …

Прочитати статтю