Розуміння річної винагороди за акціями Google: Все, що вам потрібно знати

Розуміння річної винагороди за акціями Google Google, одна з провідних технологічних компаній у світі, відома не лише своїми інноваційними продуктами …

Прочитати статтю

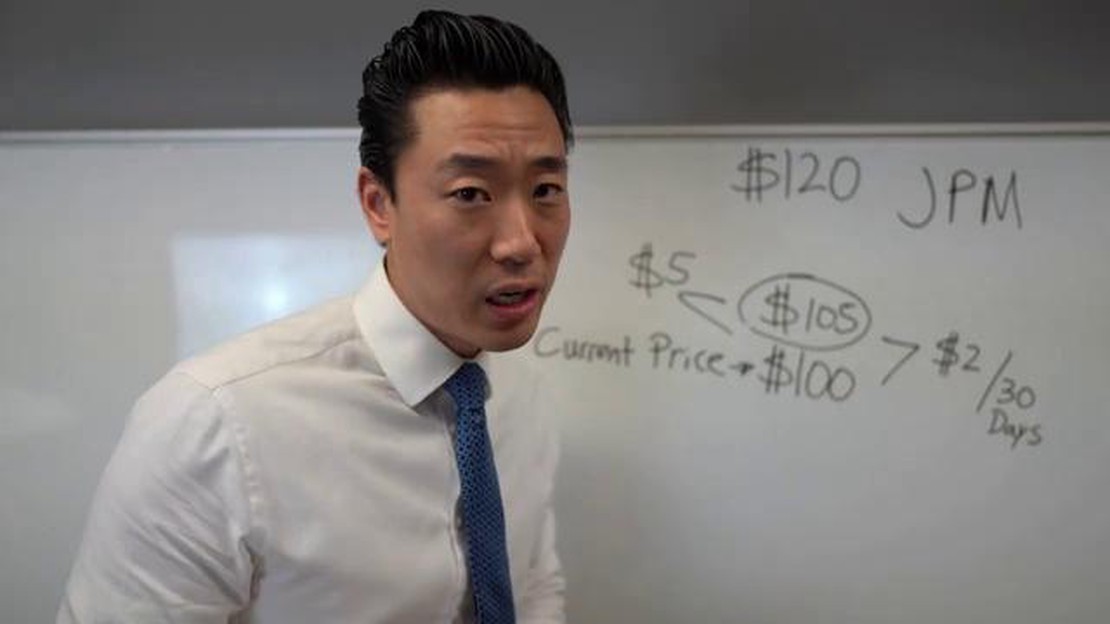

Коли справа доходить до інвестування, існують різні стратегії, які трейдери використовують для максимізації прибутку і мінімізації ризику. Однією з таких стратегій є покритий колл, який часто вважають бичачою стратегією. Покритий колл передбачає продаж опціону колл на базовий актив, яким інвестор вже володіє. Ця стратегія може запропонувати потенційні переваги, але вона також має певні недоліки.

Однією з головних переваг стратегії покритого коллу є те, що вона дозволяє інвесторам отримувати дохід від наявних у них активів. Продаючи опціони колл, інвестори заробляють премії, які можуть збільшити їх загальний дохід. Крім того, інвестор отримує вигоду від будь-якого підвищення ціни базового активу, аж до ціни виконання опціону “колл”.

Однак у цієї стратегії є й потенційні недоліки. Один з головних недоліків полягає в тому, що потенціал зростання для інвестора обмежений. Якщо ціна базового активу підніметься значно вище ціни виконання опціону колл, інвестор втратить будь-який додатковий прибуток за межами цієї точки. Крім того, якщо ціна базового активу знизиться, інвестор може зазнати збитків або буде змушений утримувати актив, який втрачає вартість.

Отже, стратегія покритого коллу може бути ефективним способом для інвесторів отримати дохід і потенційну вигоду від помірного зростання цін. Однак важливо розуміти обмеження і ризики, пов’язані з цією стратегією. Трейдерам слід ретельно оцінити свою толерантність до ризику та інвестиційні цілі, перш ніж впроваджувати стратегію покритого коллу. Як і з будь-якою іншою інвестиційною стратегією, важливо диверсифікувати ризики і звертатися за професійною порадою, якщо це необхідно.

Стратегія покритих опціонів колл часто розглядається як “бичача” стратегія, оскільки вона дозволяє інвестору отримувати дохід, одночасно отримуючи вигоду від потенційного зростання цін на акції.

У стратегії покритого колл-опціону інвестор продає опціон колл на акції, якими він вже володіє. Продаючи опціон “колл”, інвестор отримує премію, яка забезпечує негайний дохід. Якщо ціна акції залишається нижчою за ціну виконання опціону “колл”, інвестор зберігає премію і продовжує володіти акцією. Це “бичачий” результат, оскільки інвестор отримує вигоду від того, що ціна акцій залишається незмінною або зростає.

Однак, якщо ціна акцій перевищує ціну виконання опціону “колл”, інвестор може бути зобов’язаний продати свої акції за ціною виконання. Хоча це означає потенційну втрату подальшого зростання ціни акцій, інвестор все одно отримує вигоду від отриманої премії, а потім може реінвестувати отримані кошти в інші інвестиції.

Однією з переваг стратегії покритого коллу є те, що вона дозволяє інвесторам отримувати дохід від своїх запасів акцій, особливо на стабільному або злегка “бичачому” ринку. Вона також може забезпечити певний рівень захисту від падіння, оскільки премія, отримана від продажу опціону “колл”, може компенсувати потенційні втрати по акціях.

З іншого боку, слід враховувати деякі недоліки. Якщо ціна акцій значно зростає, інвестор може втратити потенційний прибуток. Крім того, якщо ціна акції різко знизиться, отриманої премії може бути недостатньо, щоб компенсувати збитки. Інвесторам важливо ретельно зважити потенційні ризики та вигоди, перш ніж впроваджувати стратегію покритого коллу.

Насамкінець, стратегія покритого коллу, як правило, вважається “бичачою” стратегією, оскільки вона дозволяє інвесторам отримувати дохід і вигоду від потенційного зростання цін на акції. Однак важливо зважити всі переваги та недоліки і зрозуміти потенційні ризики, перш ніж впроваджувати цю опціонну стратегію.

Читайте також: Розуміння експоненціальної ковзної середньої (EMA) акцій META

Стратегія покритого коллу може бути ефективним способом для інвесторів отримати дохід від своїх запасів акцій, але важливо розуміти потенційні переваги та недоліки цього підходу.

Генерування доходу: Однією з головних переваг стратегії покритих коллів є можливість генерувати дохід від премій, отриманих за продаж опціонів коллів. Це може допомогти компенсувати будь-який потенційний ризик зниження ціни акцій.

Читайте також: Чи підходить Trading 212 для початківців? Всебічний огляд

Зменшення собівартості: Продаючи опціони “колл”, інвестори можуть зменшити собівартість своїх запасів. Це може підвищити загальну прибутковість, якщо ціна акцій залишається відносно стабільною або зазнає лише невеликого зростання.

Гнучкість: Стратегія покритих коллів дозволяє інвесторам зберігати право власності на свої акції, отримуючи при цьому дохід. Вони можуть обирати ціну виконання та дату закінчення опціону “колл”, виходячи зі своїх інвестиційних цілей та ринкових перспектив.

Захист від ризику падіння: Якщо ціна акцій знижується, премія, отримана від продажу опціонів “колл”, може допомогти компенсувати втрати. Дохід, отриманий від цієї стратегії, може забезпечити захист від ризику падіння.

Потенційна втрата потенційного прибутку: Якщо ціна акцій значно зростає і перевищує ціну виконання опціонів “колл”, варто інвестувати в них.

Стратегія покритого коллу - це стратегія торгівлі опціонами, коли інвестор тримає довгу позицію в базовому активі і продає опціони колл на той самий актив з метою отримання доходу. Це “бичача” стратегія в тому сенсі, що вона дозволяє інвестору отримати вигоду від висхідного руху базового активу, одночасно отримуючи дохід від продажу опціонів колл.

Однією з переваг використання стратегії покритих коллів є те, що вона дозволяє інвесторам отримувати дохід від наявних у них запасів акцій. Продаючи опціони колл на свої акції, інвестори можуть отримувати премії, які можуть допомогти компенсувати будь-які збитки або забезпечити додатковий дохід. Крім того, стратегія може запропонувати певний захист від падіння, оскільки премія, отримана від продажу опціонів колл, може допомогти пом’якшити потенційні збитки по акціях.

Так, є деякі потенційні недоліки використання стратегії покритого коллу. Одним з недоліків є те, що стратегія обмежує потенційне зростання ціни базової акції. Коли інвестор продає опціон колл, він зобов’язаний продати свої акції за ціною виконання, якщо опціон буде реалізовано. Це означає, що якщо ціна акцій підніметься вище ціни виконання, інвестор не отримає повного прибутку. Крім того, якщо ціна акцій значно знизиться, премії, отриманої від продажу опціону “колл”, може бути недостатньо, щоб компенсувати збитки.

Стратегія покритих коллів може не підходити для всіх інвесторів. Вона вимагає певного рівня розуміння торгівлі опціонами та пов’язаних з нею ризиків. Крім того, інвестори повинні мати достатню кількість базових акцій, проти яких можна продати опціони колл. Якщо інвестор не має достатньо великої позиції в акціях, він може бути не в змозі отримати достатній дохід від продажу опціонів колл, щоб зробити цю стратегію вигідною. Важливо, щоб інвестори ретельно зважили свою толерантність до ризику, інвестиційні цілі та наявний капітал, перш ніж впроваджувати стратегію покритих коллів.

Розуміння річної винагороди за акціями Google Google, одна з провідних технологічних компаній у світі, відома не лише своїми інноваційними продуктами …

Прочитати статтюЯкі комісії за обмін валюти в банках? Коли справа доходить до обміну валют, банки часто є популярним вибором як для приватних осіб, так і для бізнесу. …

Прочитати статтюЩо означає, коли запас нижче 200 DMA? Коли справа доходить до аналізу тенденцій на фондовому ринку та прийняття інвестиційних рішень, одним з ключових …

Прочитати статтюЩо таке ковзне середнє S&? S&P 500 - один з найбільш відстежуваних фондових індексів у світі. Інвестори та трейдери уважно стежать за ним, щоб оцінити …

Прочитати статтюЯким буде курс євро до долара у 2023 році? Обмінний курс між євро (EUR) та доларом (USD) відіграє вирішальну роль на світових фінансових ринках. …

Прочитати статтюЯк вивести гроші з IronFX: Покрокова інструкція Виведення коштів з рахунку IronFX - це простий процес, який можна виконати за кілька простих кроків. …

Прочитати статтю