Interactive Brokers ile forex ticareti: Bilmeniz gereken her şey

Interactive Brokers ile Forex Ticareti: Eksiksiz Bir Kılavuz Interactive Brokers, yatırımcıların forex piyasalarına erişmesine olanak tanıyan önde …

Makaleyi Oku

Yatırım dünyası söz konusu olduğunda risk kaçınılmazdır. İster deneyimli bir tüccar ister acemi bir yatırımcı olun, bir risk yönetimi stratejisi olarak riskten korunma kavramını anlamak önemlidir. Riskten korunmanın popüler yöntemlerinden biri opsiyonların kullanılmasıdır. Opsiyonlar, sahibine bir varlığı belirli bir zaman dilimi içinde önceden belirlenmiş bir fiyattan alma veya satma hakkı veren ancak yükümlülüğü olmayan finansal araçlardır.

Opsiyonları kullanarak hisse senedi pozisyonlarını korumanın bir yolu da koruyucu satım opsiyonu kullanmaktır. Koruyucu satış, değerindeki olası bir düşüşe karşı korunmak için sahip olduğunuz bir hisse senedi üzerinde satış opsiyonları satın almayı içerir. Hisse senedinin fiyatı düşerse, satım opsiyonunun değeri artacak ve hisse senedinin değerindeki kaybı telafi edecektir.

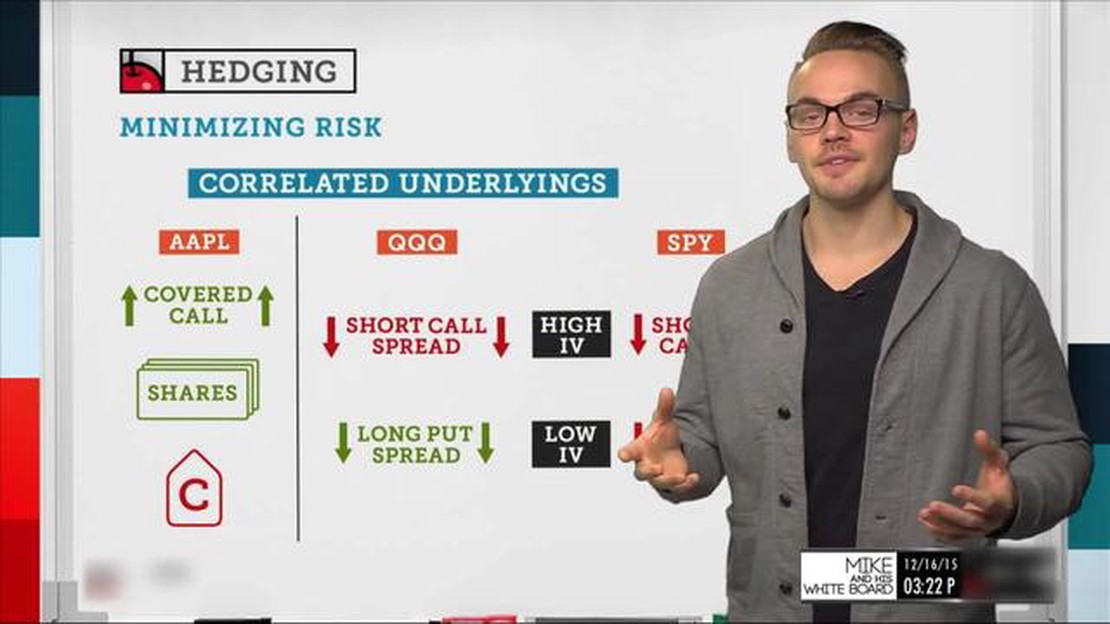

Hisse senedi pozisyonlarını korumak için opsiyon kullanımına bir başka örnek de covered call kullanımıdır. Kapalı çağrı, gelir elde etmek için sahip olduğunuz bir hisse senedi üzerinde çağrı opsiyonları satmayı içerir. Alım opsiyonu satarak, hisse senedinin değerindeki olası kayıpları telafi etmeye yardımcı olabilecek bir prim alırsınız. Ancak, hisse senedinin fiyatı alım opsiyonunun kullanım fiyatının üzerine çıkarsa, hisse senedinizi satmak zorunda kalabilirsiniz.

Opsiyonlar ayrıca piyasa oynaklığına karşı korunmak için de kullanılabilir. Örneğin, piyasada oynaklığın artmasını bekliyorsanız, portföyünüzü korumak için S&P 500 gibi bir endeks üzerinde opsiyon satın alabilirsiniz. Eğer piyasada önemli bir düşüş yaşanırsa, opsiyonların değeri artacak ve portföyünüzdeki kayıpların telafi edilmesine yardımcı olacaktır.

Sonuç olarak, opsiyonlar yatırımcılara hisse senedi pozisyonlarını korumak ve riski yönetmek için çeşitli stratejiler sunar. İster koruyucu satımlar, ister kapalı çağrılar veya piyasa oynaklığına karşı korunma yoluyla olsun, opsiyonlar bir yatırımcının araç setinde değerli bir araç olabilir. Opsiyon ticareti ile ilişkili riskleri ve ödülleri anlamak ve herhangi bir riskten korunma stratejisi uygulamadan önce bir mali danışmana danışmak önemlidir.

Borsada risk yönetimi söz konusu olduğunda, popüler stratejilerden biri hisse senedi pozisyonlarını korumak için opsiyonları kullanmaktır. Yatırımcılar opsiyon sözleşmelerini kullanarak kendilerini potansiyel kayıplara karşı koruyabilir veya aşağı yönlü riski azaltabilirler.

Opsiyonlar yatırımcılara bir varlığı belirli bir zaman dilimi içinde önceden belirlenmiş bir fiyattan alma veya satma hakkı sağlar, ancak yükümlülüğü yoktur. Bir yatırımcının bakış açısına ve risk toleransına bağlı olarak farklı opsiyon stratejileri uygulanabilir.

Uzun bir hisse senedi pozisyonunu korumaya yönelik yaygın stratejilerden biri satım opsiyonu satın almaktır. Satım opsiyonu, sahibine dayanak hissenin belirli bir miktarını belirli bir zaman dilimi içinde kullanım fiyatı olarak bilinen önceden belirlenmiş bir fiyattan satma hakkı verir. Hisse senedi fiyatı kullanım fiyatının altına düşerse, satım opsiyonu kullanılabilir ve yatırımcının hisse senedini daha yüksek bir fiyattan satmasına ve potansiyel kayıpları telafi etmesine olanak tanır.

Öte yandan, bir yatırımcı kazanç fırsatından vazgeçmeden hisse senedi fiyatlarındaki potansiyel bir düşüşe karşı korunmak istiyorsa, bir yaka stratejisi kullanabilir. Yakalama, aşağı yönlü riske karşı korunmak için bir satım opsiyonu satın almayı ve aynı anda gelir elde etmek için bir alım opsiyonu satmayı içerir. Alım opsiyonu potansiyel kazançlar üzerinde bir sınır görevi görür, ancak alım opsiyonunun satışından elde edilen prim, satım opsiyonunun maliyetini dengelemeye yardımcı olur.

Hisse senedi pozisyonlarını hedge etmek için kullanılabilecek bir diğer strateji de covered call kullanımıdır. Kapalı bir çağrı ile, dayanak hisse senedine sahip olan bir yatırımcı, hisse senedi pozisyonuna karşı alım opsiyonu satabilir. Hisse senedi fiyatı kullanım fiyatının altında kalırsa, opsiyonlar değersiz hale gelir ve yatırımcı opsiyonları satarak elde ettiği primi tutar. Ancak, hisse senedi fiyatı kullanım fiyatının üzerine çıkarsa, yatırımcı hisse senedini önceden belirlenen fiyattan satmak zorunda kalabilir.

Opsiyonlar, hisse senedi pozisyonlarını hedge etmek için değerli bir araç olabilir ve yatırımcıların riski yönetmesine ve potansiyel kayıplara karşı korunmasına olanak tanır. Yatırım hedeflerine ve risk toleranslarına göre uygun opsiyon stratejisini dikkatlice seçerek, yatırımcılar hisse senedi pozisyonlarını etkili bir şekilde koruyabilir ve potansiyel olarak genel getirilerini artırabilirler.

| Opsiyon Stratejisi | Açıklama |

|---|---|

| Uzun Satım | Aşağı yönlü riske karşı korunmak için satım opsiyonları satın alın |

| Yaka | Potansiyel kazançları sınırlamak için bir satım opsiyonu satın alın ve bir alım opsiyonu satın alın |

| Covered Call | Gelir elde etmek için bir hisse senedi pozisyonuna karşı alım opsiyonu satmak |

Ayrıca Oku: Yüksek Piyasa Etkisine Sahip En Önemli Forex Haberleri Olayları

Hisse senedi pozisyonlarının hedge edilmesi söz konusu olduğunda, opsiyonlar diğer hedge stratejilerine kıyasla çeşitli avantajlar sunabilir. İşte riskten korunma için opsiyon kullanmanın bazı temel faydaları:

1. Sınırlı Risk: Riskten korunmak için opsiyon kullanmanın en büyük avantajlarından biri, yatırımcının riskini sınırlamasına izin vermesidir. Opsiyonlar sayesinde yatırımcı potansiyel olarak ne kadar kaybedebileceğini tam olarak bilir, bu da bir düzeyde kesinlik ve gönül rahatlığı sağlar.

Ayrıca Oku: H4 Forex Zamanlaması: Forex Ticaretinde Anahtar Zaman Dilimini Anlamak

2. Esneklik: Opsiyonlar, istenen koruma seviyesini seçme açısından esneklik sunar. Yatırımcılar, korumalarını kendi özel ihtiyaçlarına ve risk iştahlarına göre uyarlamak için farklı grevler ve vade tarihleri seçebilirler.

3. Uygun Maliyetli: Gerçek hisse senedi satın almak veya vadeli işlem sözleşmeleri kullanmak gibi diğer korunma stratejileriyle karşılaştırıldığında, opsiyonlar daha uygun maliyetli bir korunma yöntemi olabilir. Bunun nedeni, opsiyonların daha küçük bir ön sermaye harcaması gerektirmesi ve yatırımcıların benzer bir koruma seviyesini daha düşük bir maliyetle elde etmelerine olanak sağlamasıdır.

4. Kâr Potansiyeli: Sadece kayıpları azaltmayı amaçlayan diğer korunma stratejilerinin aksine, opsiyonlar kâr potansiyeli de sunar. Hisse senedi fiyatı istenilen yönde hareket ederse, opsiyonlar kar için satılabilir ve ek bir gelir kaynağı eklenir.

5. Çeşitlendirme: Opsiyonlar bir yatırım portföyünü çeşitlendirme fırsatı sunar. Yatırımcılar, opsiyonları bir riskten korunma stratejisine dahil ederek hisse senedi pozisyonlarıyla ilişkili riski azaltabilir ve portföylerinin genel oynaklığını düşürebilirler.

6. Likidite: Opsiyonlar likiditesi yüksek araçlardır, yani piyasada kolayca alınıp satılabilirler. Bu likidite, yatırımcıların piyasa koşulları değiştikçe riskten korunmalarını ayarlamalarını kolaylaştırır.

Genel olarak, opsiyonlar hisse senedi pozisyonlarını korumak söz konusu olduğunda bir dizi avantaj sunar. Kendi riskleri ve karmaşıklıkları olsa da, bu avantajlar opsiyonları riski yönetmek ve değişken piyasalarda yatırımları korumak için değerli bir araç haline getirmektedir.

Riskten korunma, yatırımcılar tarafından bir varlıktaki olumsuz fiyat hareketleri riskini azaltmak veya ortadan kaldırmak için kullanılan bir stratejidir. Potansiyel kayıplara karşı korunmak için opsiyon sözleşmesi gibi ilgili bir menkul kıymette dengeleyici bir pozisyon almayı içerir.

Opsiyonlar, satım opsiyonları satın alarak hisse senedi pozisyonlarını korumak için kullanılabilir. Satım opsiyonu, sahibine dayanak hisse senedini belirli bir süre içinde belirli bir fiyattan (kullanım fiyatı) satma hakkı verir. Yatırımcılar satım opsiyonu satın alarak kendilerini hisse senedinin fiyatındaki düşüşe karşı koruyabilir ve potansiyel kayıpları sınırlandırabilirler.

Elbette! Bir yatırımcının şu anda hisse başına 50 dolardan işlem gören ABC Şirketinin 100 hissesine sahip olduğunu varsayalım. Yatırımcı, hisse senedinin fiyatının yakın gelecekte düşebileceğinden endişe duyuyor. Bu potansiyel düşüşe karşı korunmak için yatırımcı 45$ kullanım fiyatlı 1 adet satım opsiyonu sözleşmesi satın alır. Opsiyonun vadesi dolmadan önce hisse senedinin fiyatı 45$‘ın altına düşerse, yatırımcı satım opsiyonunu kullanabilir ve hisseleri 45$‘dan satarak potansiyel kayıplarını sınırlayabilir.

Hisse senedi pozisyonlarını korumak için opsiyon kullanmanın çeşitli avantajları vardır. İlk olarak, hisse senedinin fiyatının düşmesi durumunda yatırımcıların potansiyel kayıplarını sınırlamalarına olanak tanır. İkinci olarak, opsiyonlar opsiyonun ömrü boyunca herhangi bir zamanda satın alınabileceği veya satılabileceği için esneklik sağlar. Son olarak, opsiyon satın almanın peşin maliyeti genellikle hisse senedini satıp daha sonra geri almaktan daha düşük olduğundan, opsiyonlar uygun maliyetli bir korunma stratejisi olabilir.

Interactive Brokers ile Forex Ticareti: Eksiksiz Bir Kılavuz Interactive Brokers, yatırımcıların forex piyasalarına erişmesine olanak tanıyan önde …

Makaleyi OkuEn Etkili Hisse Senedi Fiyat Eylem Stratejilerini Anlamak Hisse senetlerinin fiyat hareketlerini anlamak ve analiz etmek, başarılı alım satım ve …

Makaleyi OkuAvrupa - ABD Doları Döviz Kuru Avro-dolar döviz kuru, bir avronun ABD doları cinsinden değerini temsil ettiğinden, hem bireyler hem de işletmeler için …

Makaleyi OkuOptimal Hareketli Ortalama Seviyelerini Seçme Ticaret stratejileri söz konusu olduğunda, tüccarlar tarafından kullanılan temel araçlardan biri …

Makaleyi OkuAztekçe’de 1 numara nedir? 1 sayısı Aztek kültüründe büyük bir öneme sahipti. Her şeyin başlangıcını, kaynağını ve kökenini temsil ediyordu. Aztekler …

Makaleyi OkuATM bir ICT aracı mıdır? Otomatik Vezne Makinesi (ATM), modern bankacılıkta vazgeçilmez bir araç haline gelmiş ve kullanıcılara 7/24 mali durumlarına …

Makaleyi Oku