Forex Ticaretinde Farklı Piyasaları Keşfetmek: Kapsamlı Bir Kılavuz

Forex Ticaret Piyasaları: Kapsamlı Bir Kılavuz Döviz ticareti olarak da bilinen Forex ticareti, para birimlerinin ticareti için küresel merkezi …

Makaleyi Oku

MACD olarak da bilinen Moving Average Convergence Divergence, finansal piyasalarda potansiyel alım ve satım fırsatlarını belirlemek için kullanılan popüler bir teknik analiz göstergesidir. Peki bu güçlü aracın yaratıcısının kim olduğunu biliyor musunuz?

MACD göstergesi 1970’lerin sonunda Gerald Appel adlı ünlü bir teknik analist tarafından geliştirilmiştir. 1940 doğumlu Appel, finans dünyasında saygın bir figürdür ve teknik analiz alanına önemli katkılarda bulunmuştur.

Appel kariyeri boyunca başka teknik göstergeler de yaratmıştır ancak tüccarlar ve yatırımcılar arasında yaygın bir popülerlik kazanan MACD olmuştur. Bu gösterge hareketli ortalamalar kavramına dayanır ve yatırımcıların bir finansal aracın momentumundaki değişiklikleri belirlemelerine yardımcı olur.

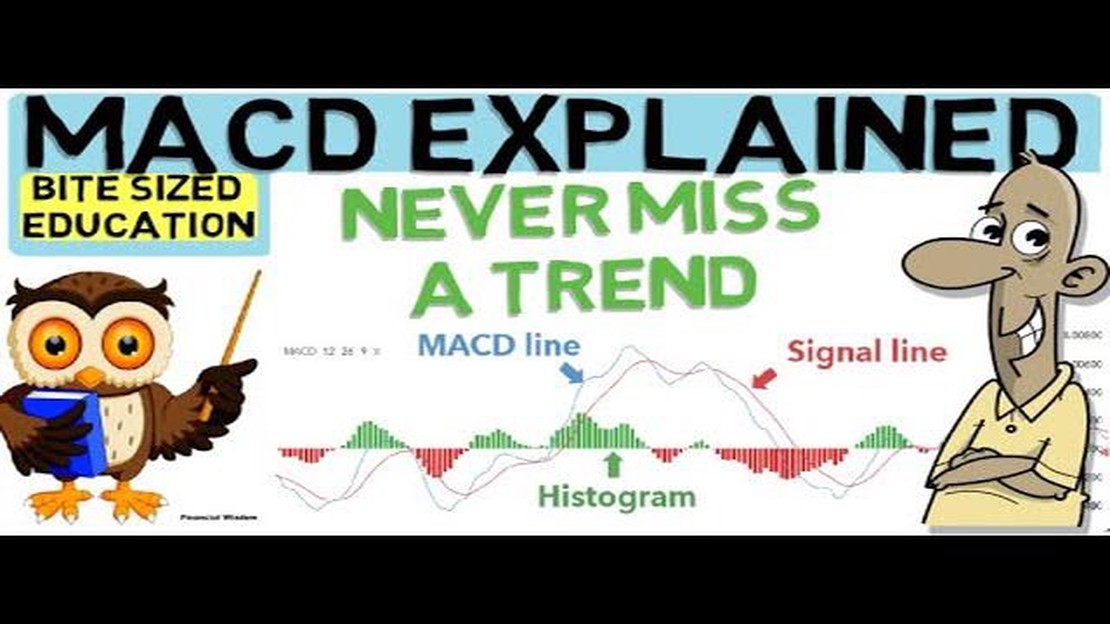

Appel’in MACD göstergesine getirdiği yenilik, teknik analiz alanında devrim yaratmış ve yatırımcılara bilinçli yatırım kararları almaları için güçlü bir araç sağlamıştır. MACD göstergesi iki çizgiden - MACD çizgisi ve sinyal çizgisi - ve iki çizgi arasındaki farkı görsel olarak temsil eden bir histogramdan oluşur.

MACD göstergesi yıllar içinde teknik analistlerin araç kutusunda temel bir unsur haline gelmiştir ve hisse senetleri, emtialar ve döviz dahil olmak üzere çeşitli finansal piyasalarda yaygın olarak kullanılmaktadır. Yatırımcılar trend dönüşlerini belirlemek, potansiyel alım ya da satım fırsatlarını tespit etmek ve fiyat hareketlerinin gücünü teyit etmek için MACD’ye güvenmektedir.

Sonuç olarak, Gerald Appel’in MACD göstergesini yaratmasının teknik analiz dünyası üzerinde kalıcı bir etkisi olmuştur. Getirdiği yenilikler, tüccarları ve yatırımcıları piyasa trendleri hakkında değerli bilgilerle güçlendirmeye ve bilinçli kararlar almalarına yardımcı olmaya devam etmektedir.

Moving Average Convergence Divergence (MACD), finansal piyasalardaki potansiyel alım ve satım sinyallerini belirlemek için kullanılan popüler bir teknik analiz göstergesidir. Bir menkul kıymetin fiyatının iki hareketli ortalaması arasındaki ilişkiyi gösteren, trend takip eden bir momentum göstergesidir.

MACD göstergesi iki çizgiden oluşur: MACD çizgisi ve sinyal çizgisi. MACD çizgisi, 26 günlük üstel hareketli ortalamanın (EMA) 12 günlük EMA’dan çıkarılmasıyla hesaplanır. Sinyal çizgisi, MACD çizgisinin 9 günlük EMA’sıdır. Bu çizgiler, MACD göstergesinin görsel bir temsilini sağlamak için bir grafik üzerinde çizilir.

MACD çizgisi, MACD’nin birincil göstergesi olarak kabul edilir ve alım ve satım sinyalleri oluşturmak için kullanılır. MACD çizgisi sinyal çizgisinin üzerine çıktığında, bu bir yükseliş sinyali olarak kabul edilir ve satın almak için iyi bir zaman olabileceğini gösterir. Tersine, MACD çizgisi sinyal çizgisinin altından geçtiğinde, satış için iyi bir zaman olabileceğini gösteren bir düşüş sinyali olarak kabul edilir.

MACD çizgisi ve sinyal çizgisine ek olarak MACD göstergesi bir histogram da içerir. Histogram, MACD çizgisi ile sinyal çizgisi arasındaki farkı temsil eder. Histogram sıfır çizgisinin üzerinde olduğunda, MACD çizgisinin sinyal çizgisinin üzerinde olduğunu gösterir ve bir yükseliş sinyali önerir. Tersine, histogram sıfır çizgisinin altında olduğunda, MACD çizgisinin sinyal çizgisinin altında olduğunu gösterir ve bir düşüş sinyali önerir.

MACD göstergesi, tüccarlar ve yatırımcılar tarafından fiyat hareketlerini analiz etmek ve potansiyel trend dönüşlerini belirlemek için yaygın olarak kullanılmaktadır. Hisse senetleri, emtialar ve para birimleri dahil olmak üzere çeşitli finansal araçlara uygulanabilir ve gün içi grafiklerden uzun vadeli grafiklere kadar farklı zaman dilimlerinde kullanılabilir.

MACD göstergesinin bağımsız bir alım satım stratejisi olmadığını, alım satım sinyallerini teyit etmek için genellikle diğer teknik analiz araçları ve göstergelerle birlikte kullanıldığını unutmamak önemlidir. Yatırımcılar, MACD göstergesine dayalı alım satım kararları vermeden önce piyasa koşulları ve temel analiz gibi diğer faktörleri de göz önünde bulundurmalıdır.

Yaygın olarak MACD olarak bilinen Hareketli Ortalama Yakınsama Iraksaması, 1970’lerin sonunda Gerald Appel tarafından geliştirilmiştir. Amerikalı bir teknik analist ve yazar olan Appel, MACD’yi yatırımcıların potansiyel trend dönüşlerini belirlemelerine ve finansal piyasalarda alım veya satım sinyalleri üretmelerine yardımcı olacak bir araç olarak tanıttı.

Appel, MACD’den önce de teknik analiz alanına önemli katkılarda bulunmuştu. MACD hesaplamasının temel bileşenleri olan 13 ve 26 günlük Üstel Hareketli Ortalamalar gibi diğer popüler teknik göstergeleri geliştirmesiyle de tanınır.

Ayrıca Oku: Kula ticaretinde neler alınıp satılırdı? Bu antik ticaret ağında takas edilen değerli eşyaları keşfedin

Appel’in MACD’yi yaratması, yatırımcılara iki hareketli ortalamanın yakınsama ve uzaklaşmasının görsel bir temsilini sağladığı için teknik analizde bir atılımdı. MACD çizgisini ve sinyal çizgisini bir grafik üzerinde çizerek, tüccarlar bir trendin ne zaman ivme kazandığını veya kaybettiğini kolayca belirleyebilirler.

MACD, kullanılmaya başlanmasından bu yana finans sektöründe en yaygın kullanılan teknik göstergelerden biri haline gelmiştir. Hisse senetleri, forex ve emtialar dahil olmak üzere çeşitli piyasalardaki yatırımcılar, bilinçli alım satım kararları vermek ve potansiyel giriş ve çıkış noktalarını belirlemek için MACD’ye güvenmektedir.

Ayrıca Oku: Yeni Başlayanlar İçin Gitar: Her Müzisyenin Öğrenmesi Gereken En İyi 3 Akor

Sonuç olarak Gerald Appel, yatırımcıların finansal piyasaları analiz etme biçiminde devrim yaratan güçlü bir teknik gösterge olan MACD’nin yaratıcısı olarak anılmaktadır. Appel’in teknik analiz alanına yaptığı katkılar, dünyanın dört bir yanındaki yatırımcılar tarafından büyük saygı görmeye ve yaygın olarak takip edilmeye devam etmektedir.

Hareketli Ortalama Yakınsama Iraksaması (MACD) finansal analizde kullanılan popüler bir teknik göstergedir. Gerald Appel tarafından 1970’lerin sonunda geliştirilmiştir ve o zamandan beri tüccarlar ve yatırımcılar için önemli bir araç haline gelmiştir.

MACD, piyasadaki potansiyel alım ve satım fırsatlarını belirlemek için kullanılır. MACD çizgisi ve sinyal çizgisi olmak üzere iki çizginin yanı sıra bir histogramdan oluşur. MACD çizgisi, 26 günlük üstel hareketli ortalamanın 12 günlük üstel hareketli ortalamadan çıkarılmasıyla hesaplanır. Sinyal çizgisi, MACD çizgisinin 9 günlük üstel hareketli ortalamasıdır.

MACD, tüccarların ve yatırımcıların bir hisse senedinin veya varlığın eğilimini ve momentumunu belirlemelerine yardımcı olur. MACD çizgisi sinyal çizgisinin üzerine çıktığında, bu bir yükseliş sinyali olarak kabul edilir ve potansiyel bir satın alma fırsatına işaret eder. Tersine, MACD çizgisi sinyal çizgisinin altından geçtiğinde, bu bir düşüş sinyalidir ve olası bir satış fırsatına işaret eder.

Çapraz sinyallere ek olarak, MACD histogramı trendin gücü ve yönü hakkında daha fazla bilgi sağlar. Histogram çubukları pozitif olduğunda, yükseliş momentumunun arttığını gösterir. Tersine, negatif histogram çubukları düşüş momentumunun güç kazandığını gösterir.

MACD, yatırımcıların hızlı fiyat dalgalanmalarını yönlendirmelerine yardımcı olabileceği değişken piyasalarda özellikle değerlidir. MACD, dönüm noktalarını belirleyerek ve trendin tersine döndüğünü teyit ederek bilinçli alım satım kararları alınmasına yardımcı olabilir.

Ayrıca MACD, sinyalleri doğrulamak ve doğruluğu artırmak için diğer teknik göstergelerle birlikte kullanılabilir. Örneğin, yatırımcılar analizlerini geliştirmek için MACD’yi destek ve direnç seviyeleri, hareketli ortalamalar veya diğer osilatörlerle birleştirebilir.

Sonuç olarak MACD, potansiyel alım satım fırsatlarını belirleme ve trendlerin gücünü ölçme kabiliyeti nedeniyle finansal analizde vazgeçilmez bir araçtır. Tüccarlar ve yatırımcılar, bilinçli kararlar almak ve sürekli değişen finansal piyasalarda gezinmek için bu teknik göstergeye güvenirler.

| MACD’nin Avantajları | MACD’nin Dezavantajları |

|---|---|

| 1. Anlaşılması ve uygulanması kolay | 1. Dalgalı veya yatay piyasalarda yanlış sinyaller üretebilir |

| 2. Çok yönlüdür ve çeşitli zaman dilimlerinde kullanılabilir | 2. Gecikmeli gösterge ve erken trend dönüşlerini kaçırabilir |

| 3. Gelişmiş analiz için diğer göstergelerle birleştirilebilir 3. Düşük volatiliteye sahip piyasalarda iyi çalışmayabilir |

Hareketli Ortalama Yakınsama Iraksamasının (MACD) yaratıcısı Gerald Appel’dir. Bu teknik analiz aracını 1970’lerin sonunda geliştirmiştir.

Moving Average Convergence Divergence (MACD), finansal piyasalardaki potansiyel alım ve satım sinyallerini belirlemek için kullanılan popüler bir teknik analiz göstergesidir. Bir trendin gücünü ve yönünü ölçmenin yanı sıra kesişmelere ve sapmalara dayalı alım satım sinyalleri oluşturmak için kullanılır.

Hareketli Ortalama Yakınsama Iraksaması (MACD), 26 günlük üstel hareketli ortalamanın 12 günlük üstel hareketli ortalamadan çıkarılmasıyla hesaplanır. Bu hesaplama MACD çizgisiyle sonuçlanır. Sinyal çizgisi genellikle MACD çizgisinin 9 günlük üstel hareketli ortalamasıdır. MACD çizgisi ile sinyal çizgisi arasındaki fark histogram ile gösterilir.

Evet, Moving Average Convergence Divergence (MACD) hisse senetleri, emtialar ve para birimleri dahil olmak üzere tüm finansal araçlar için kullanılabilir. Çeşitli piyasalara ve zaman dilimlerine uygulanabilen çok yönlü bir teknik analiz aracıdır.

Forex Ticaret Piyasaları: Kapsamlı Bir Kılavuz Döviz ticareti olarak da bilinen Forex ticareti, para birimlerinin ticareti için küresel merkezi …

Makaleyi OkuKuantum Finans Sistemi: Bunu Kullanan Bankacılık Kurumları Kuantum teknolojisi, bankalar operasyonlarını geliştirmeye ve müşterilerine daha güvenli ve …

Makaleyi OkuF& Yatırım yapmakla ilgileniyor musunuz? Eğer öyleyse, hiç temettü hisseleri hakkında düşündünüz mü? Temettüler para kazanmanın ve zaman içinde servet …

Makaleyi OkuVIX’te Opsiyon Nasıl Satılır: Yatırımcılar İçin Bir Kılavuz VIX’te opsiyon ticareti yapmakla ilgileniyor musunuz? Eğer öyleyse, başlamadan önce …

Makaleyi OkuQE3 uygulamasının etkileri ve sonuçları QE3 olarak da bilinen üçüncü tur niceliksel genişleme, ABD Merkez Bankası tarafından 2012-2014 yılları …

Makaleyi OkuKazanılmış ve Kazanılmamış Hisseleri Anlama Bir şirkette hisse sahipliği söz konusu olduğunda, iki yaygın tür vardır: hak edilmiş ve hak edilmemiş …

Makaleyi Oku