Alcatel Lucent hisselerinin pazardaki düşüşüne ne sebep oldu?

Alcatel Lucent hisselerine ne oldu? Alcatel Lucent hisselerinin pazardaki düşüşü, şirketin genel performansını etkileyen çeşitli faktörlere …

Makaleyi Oku

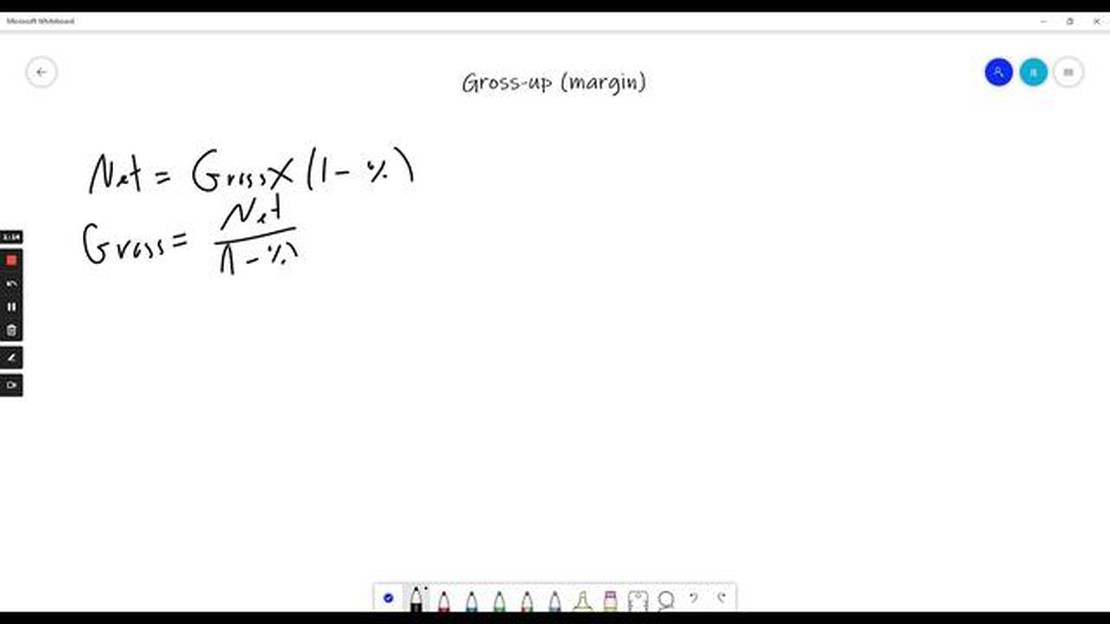

Vergi hukukunun inceliklerini anlamak söz konusu olduğunda, kafa karıştırıcı olabilecek birçok terim ve kavram vardır. Bu kavramlardan biri de brütleştirme ve brütleştirmeme arasındaki farktır. Bu terimler kulağa benzer gelse de, aslında çok farklı anlamlara ve sonuçlara sahiptir.

Brütleştirme, bir çalışanın maaşına veya gelirine, bu gelir üzerinden borçlu olacağı vergileri karşılamak için ek bir tutar ekleme uygulamasını ifade eder. Esasen, işverenlerin çalışanlarının vergiler düşüldükten sonra bile maaşlarının tamamını almalarını sağlamanın bir yoludur. Bu, özellikle bir çalışanın bir kerelik ikramiye veya başka bir ek gelir aldığı durumlarda faydalı olabilir.

Öte yandan, brütleştirme yapılmaması, bir çalışanın gelirinin borçlu olacağı vergileri hesaba katacak şekilde ayarlanmadığı bir durumu ifade eder. Bu durumda, çalışan kendi vergilerini orijinal maaşından veya gelirinden ödemekle sorumludur. Vergi ödeme yükünü işverenden ziyade çalışana yüklediği için brütleştirme yapılmaması daha yaygın bir düzenlemedir.

Brütleştirme ve brütleştirmeme arasındaki farkın anlaşılması hem işverenler hem de çalışanlar için önemlidir. İşverenler için, gelir ve vergileri doğru bir şekilde hesaplamak ve raporlamak için hangi yöntemin kullanıldığını bilmek çok önemlidir. Çalışanlar için ise gelirlerinin vergiler için nasıl ayarlandığını anlamak önemlidir, böylece mali yükümlülüklerini doğru bir şekilde bütçeleyebilir ve planlayabilirler.

Genel olarak, brütleştirme ve brütleştirmeme arasındaki fark küçük görünse de, hem işverenler hem de çalışanlar için önemli etkileri olabilir. Bireyler bu terimleri ve sonuçlarını anlayarak, vergileri düzgün bir şekilde muhasebeleştirdiklerinden ve gelirlerinin tamamını aldıklarından emin olabilirler.

Çeşitli finansal işlemlerin vergi etkilerinin belirlenmesi söz konusu olduğunda, brütleştirme ve brütleştirmeme arasındaki farkı anlamak önemlidir. Bu terimler, vergileri ele almanın farklı yöntemlerini ifade eder ve bir kişinin borçlu olduğu nihai tutar üzerinde önemli bir etkiye sahip olabilir.

Brütleştirme, bir ödemenin tutarının, bu ödeme üzerinden borçlanılacak vergileri hesaba katmak için artırılması uygulamasını ifade eder. Örneğin, bir işveren bir çalışanına ikramiye teklif ederse, kesilecek vergileri karşılamak için ek bir miktar ekleyerek ikramiyeyi brütleştirmeyi seçebilir. Bu şekilde çalışan, vergi sonuçları hakkında endişelenmek zorunda kalmadan amaçlanan tutarın tamamını alır.

Öte yandan, brütleştirme yapılmaması, vergilerin bir ödeme veya işleme dahil edilmediği anlamına gelir. Ödemenin alıcısı vergileri kendisi karşılamakla yükümlüdür ve vergi yükümlülüklerini karşılamak için gerekli fonu ayırmalıdır. Bu durum genellikle brütleştirme düzenlemesine kıyasla daha düşük bir net tutarın alınmasına neden olabilir.

Brütleştirme düzenlemelerinin kullanılmasının başlıca nedenlerinden biri, bireylere bir ödemenin gerçek değerinin daha doğru bir şekilde anlaşılmasını sağlamaktır. Bir ödemenin brütleştirilmesiyle alıcı, miktarı kendisi hesaplamak yerine vergilerden sonra tam olarak ne kadar alacağını görebilir. Bu özellikle ikramiye veya diğer ek gelir türlerini alan çalışanlar için faydalı olabilir.

Öte yandan, brütleştirme yapılmayan düzenlemeler tipik olarak ödemeyi yapan tarafın bir ödemeyi brütleştirmesinin mümkün veya pratik olmadığı durumlarda kullanılır. Bu durum, ödemeyi yapanın bir işverenden ziyade bir birey olduğu veya ödemenin tek seferlik bir olay olduğu durumlarda söz konusu olabilir. Bu durumlarda alıcı, ödemeye ilişkin vergileri ödemek için ek fon ayırması gerekeceğinin farkında olmalıdır.

Ayrıca Oku: WPR Göstergesini Anlamak: Başarılı Ticaret için Önemli Bir Araç

Sonuç olarak, brütleştirme ve brütleştirmeme arasındaki farkı anlamak, ödeme alan veya finansal işlemlere dahil olan bireyler için önemlidir. Bireyler, her bir durumda vergilerin nasıl ele alındığını anlayarak vergi yükümlülüklerine daha iyi hazırlanabilir ve amaçlanan tutarın tamamını aldıklarından emin olabilirler.

Brütleştirme ve brütleştirmeme arasındaki farkı anlamak söz konusu olduğunda, ikisi arasındaki temel ayrımları keşfetmek önemlidir. Her iki terim de vergi ve tazminatla ilgili olsa da, farklı etkileri ve amaçları vardır.

Brütleştirme, bir çalışanın belirli bir fayda veya ikramiye alması nedeniyle maruz kalabileceği ek vergi yükümlülüğünü telafi etmek için bir işveren tarafından sağlanan mali bir bedeldir. Bu, işverenin çalışanın ücretini “brütleştirmek” için artırdığı ve çalışanın vergilerden sonra fayda veya ikramiyenin tam değerini almasını sağladığı anlamına gelir. Brüt tutar, çalışanın vergi dilimine ve fayda veya ikramiyenin değerine göre farklılık gösterecektir.

Buna karşılık, brüt olmayan bir tazminat, vergi etkilerini karşılamak için ek mali bedel içermez. Bunun yerine, alınan fayda veya ikramiyenin tam değeri üzerinden vergi ödemek çalışanın sorumluluğundadır. Bu da çalışanın daha büyük bir vergi yükümlülüğü altına girebileceği ve brüt ödemeye kıyasla potansiyel olarak daha düşük bir net değer alabileceği anlamına gelmektedir.

İkisi arasındaki temel ayrım vergi ödeme sorumluluğunda yatmaktadır. Brüt artışta, vergi yükü kısmen ya da tamamen, vergi yükümlülüğünü karşılamak için ek tazminat sağlayan işverene geçer. Öte yandan, brüt olmayan bir ödemede, vergi yükü yalnızca çalışana aittir.

Diğer bir ayrım ise her bir tazminat türünün ardındaki amaçtır. Brüt artış genellikle çalışanlara vergiden bağımsız bir fayda sağlamak için kullanılır ve vergilerden önemli ölçüde etkilenmeden beklenen fayda değerini almalarını sağlar. Öte yandan, brüt olmayan bir tazminat işveren için daha uygun maliyetlidir, çünkü vergileri karşılamak için ek tazminat sağlamazlar.

Bu temel ayrımların anlaşılması hem işverenler hem de çalışanlar için çok önemlidir. İşverenlerin ücret planlarını ve sosyal yardım paketlerini yapılandırırken vergi etkilerini ve vergiden muaf sosyal yardımlar sağlama arzusunu dikkate alarak bilinçli kararlar vermeleri gerekmektedir. Çalışanlar için, ücretlerinin brütleştirilip brütleştirilmediğini bilmek, vergi yükümlülüklerini daha iyi anlamalarına ve daha bilinçli finansal kararlar almalarına yardımcı olabilir.

Vergiler söz konusu olduğunda, brütleştirmenin nasıl işlediğini anlamak sizi beklenmedik sürprizlerden kurtarabilir. Brütleştirme, vergilendirilebilir gelir miktarının, bu gelir üzerinden ödenecek vergileri hesaba katmak için artırılması sürecini ifade eder. Bu genellikle bir işverenin bir çalışana vergiye tabi bir fayda veya ikramiye sağladığı durumlarda kullanılır.

Ayrıca Oku: Forex Piyasasını Tahmin Etmek İçin 5 Etkili Strateji

Brütleştirme kavramı önemlidir çünkü çalışanın yardım veya ikramiyenin vergilerini karşılamaya yetecek kadar net gelir elde etmesini sağlar. Brütleştirme olmadan, çalışan vergileri kendi cebinden ödemekle sorumlu olur ve bu da fayda veya ikramiyenin değerini önemli ölçüde azaltabilir.

Vergi oranını, sağlanan fayda veya ikramiyenin türünü ve uygulanabilecek herhangi bir kesinti veya muafiyeti dikkate almayı içerdiğinden brüt hesaplamalar karmaşık olabilir. İşverenler genellikle uygun brüt tutarı belirlemek için belirli formüller veya yazılımlar kullanırlar.

Ayrıca, ikramiye, taşınma masrafları ve hatta hisse senedi opsiyonları gibi farklı gelir türleri için brüt tutarın uygulanabileceğini de belirtmek gerekir. Bu durumlarda işveren, çalışanın tüm vergi yükünü taşımamasını sağlamak için geliri brütleştirmeyi tercih edebilir.

Genel olarak, brütleştirme kavramını anlamak, vergilendirmenin karmaşıklığını aşmanıza yardımcı olabilir ve işvereniniz tarafından sağlanan herhangi bir fayda veya avantajın tam değerini almanızı sağlayabilir. Brütleştirmenin sizin özel durumunuza nasıl uygulandığını tam olarak anlamak için her zaman bir vergi uzmanına veya insan kaynakları temsilcisine danışmak akıllıca olacaktır.

Brütleştirme ve brütleştirmeme, iki farklı vergi hesaplama yöntemini ifade eder. Brütleştirme senaryosunda işveren çalışanın vergilerini onun adına öderken, brütleştirmeme senaryosunda çalışan kendi vergilerini ödemekten sorumludur.

Brütleştirme senaryosunda, işveren çalışanın vergi yükümlülüğünü hesaplar ve bu tutarı çalışanın maaşına veya ücretine ekler. İşveren daha sonra çalışan adına hem maaşı hem de vergileri öder. Bu, çalışanın herhangi bir kesinti olmaksızın maaşının tamamını aldığı anlamına gelir.

Çalışanlar için brütleştirmenin avantajı, herhangi bir kesinti olmaksızın maaşlarının tamamını almalarıdır. Bu, özellikle maaş çeklerinden önemli miktarda vergi kesilecek olan yüksek gelirliler için faydalı olabilir. Ayrıca, kendi vergilerini hesaplama ve ödeme konusunda endişelenmeleri gerekmediğinden, çalışanlar için vergi sürecini basitleştirir.

İşverenler için brütleştirmenin dezavantajı, çalışanın vergilerinin maliyetini üstlenmek zorunda olmalarıdır. Bu, işverenin giderlerini artırabilir ve kar hanesini etkileyebilir. Ayrıca, işverenin çalışanın vergi yükümlülüğünü doğru bir şekilde hesaplamasını ve çalışanın maaşından uygun tutarın kesilmesini sağlamasını gerektirir.

Alcatel Lucent hisselerine ne oldu? Alcatel Lucent hisselerinin pazardaki düşüşü, şirketin genel performansını etkileyen çeşitli faktörlere …

Makaleyi OkuHindistan’ın Bugünkü Yabancı Rezervleri: Mevcut Miktar Ne Kadar? Yabancı rezervler, bir ülkenin ekonomik istikrarı ve dış yükümlülüklerini yerine …

Makaleyi OkuÜcretsiz Borsa Oyunu Borsaya yatırım yapmakla ilgileniyor ancak nereden başlayacağınızı bilmiyorsanız, bir borsa oyunu sizin için mükemmel bir çözüm …

Makaleyi OkuPiyasa SQN Puanını Anlamak: Kapsamlı Bir Kılavuz Yatırım dünyasında, piyasa trendlerini anlamak ve yatırım fırsatlarını analiz etmek başarı için çok …

Makaleyi OkuAlım Opsiyonundan Kar Etmek: Stratejiler ve İpuçları Borsaya yatırım yapmak servetinizi büyütmek için kazançlı bir yol olabilir, ancak aynı zamanda …

Makaleyi OkuDünya Ticaret Sistemini Anlamak Karmaşık dünya ticaret sistemini anlamaya yönelik kapsamlı rehberimize hoş geldiniz. Günümüzün birbirine bağlı küresel …

Makaleyi Oku