Entendendo o spread Bid-Ask: Conceitos-chave na negociação de opções

Entendendo o Bid Ask na negociação de opções A negociação de opções é um mercado complexo e dinâmico em que os investidores podem especular sobre o …

Leia o artigo

No mundo das finanças, compreender e prever a volatilidade é fundamental para tomar decisões de investimento bem informadas. Um modelo popular usado para analisar a volatilidade é o Modelo de Volatilidade Estocástica. Esse modelo leva em conta que a volatilidade em si não é constante, mas flutua ao longo do tempo.

O Modelo de Volatilidade Estocástica combina componentes aleatórios e variáveis no tempo, o que o torna uma ferramenta poderosa para modelar e prever a volatilidade. Ele é amplamente utilizado em estratégias de precificação de derivativos financeiros, gerenciamento de risco e alocação de ativos.

Este guia abrangente tem como objetivo fornecer uma compreensão mais profunda da fórmula do Modelo de Volatilidade Estocástica. Exploraremos seus principais elementos, suposições e a matemática por trás dele. Além disso, discutiremos as vantagens e limitações desse modelo, bem como suas aplicações práticas no campo das finanças.

Ao final deste guia, os leitores terão uma base sólida para entender e usar o Modelo de Volatilidade Estocástica. Quer você seja um investidor experiente ou esteja apenas começando no mundo das finanças, este guia o equipará com o conhecimento necessário para incorporar com confiança esse poderoso modelo em seu processo de tomada de decisão.

A volatilidade estocástica é um conceito usado na modelagem financeira para descrever as flutuações aleatórias na volatilidade do preço de um ativo ao longo do tempo. Diferentemente dos modelos tradicionais que pressupõem que a volatilidade é constante, os modelos de volatilidade estocástica reconhecem que a volatilidade pode variar e seguir um processo estocástico.

Volatilidade refere-se ao grau de variação do preço de um ativo ao longo do tempo. É uma medida importante nos mercados financeiros, pois representa o nível de risco associado a um investimento. Uma volatilidade mais alta implica um nível maior de incerteza e potencial para grandes movimentos de preço.

Nos modelos de volatilidade estocástica, a volatilidade de um ativo é geralmente modelada como uma variável latente que segue um processo de difusão. Isso significa que a própria volatilidade está sujeita a choques aleatórios e pode mudar ao longo do tempo. A dinâmica do processo de volatilidade pode ser descrita por uma equação diferencial estocástica.

O modelo de volatilidade estocástica mais comum é o modelo de Heston, nomeado em homenagem a Steven Heston, que o desenvolveu em 1993. O modelo de Heston pressupõe que a volatilidade segue um processo de reversão à média, o que significa que ela tende a retornar à sua média de longo prazo. Esse modelo tem sido amplamente utilizado na precificação e calibração de opções.

Os modelos de volatilidade estocástica são particularmente úteis para capturar a assimetria e a curtose observadas nos dados financeiros. A assimetria refere-se à assimetria da distribuição de retornos, enquanto a curtose mede a espessura das caudas da distribuição. Essas características são importantes para a precificação precisa de instrumentos derivativos complexos, como opções.

A estimativa de modelos de volatilidade estocástica pode ser desafiadora devido à não linearidade e à alta dimensionalidade dos modelos. Várias técnicas, como a estimativa de máxima verossimilhança e os métodos bayesianos, foram desenvolvidas para estimar os parâmetros do modelo e calibrar os modelos com os dados do mercado.

De modo geral, compreender os fundamentos da volatilidade estocástica é essencial para a modelagem financeira e o gerenciamento de riscos. Ao levar em conta a natureza estocástica da volatilidade, os modelos de volatilidade estocástica fornecem estimativas mais precisas e realistas dos preços dos ativos, melhorando assim a tomada de decisões de investimento e a avaliação de risco.

Leia também: Explorando as opções européias na Índia: Um guia para viajantes

A volatilidade estocástica é um conceito importante na modelagem financeira que visa capturar a volatilidade dos preços dos ativos ao longo do tempo. É um fato bem conhecido que os preços dos ativos são altamente voláteis e exibem padrões complexos. O modelo de volatilidade estocástica fornece uma estrutura para entender e quantificar essa volatilidade.

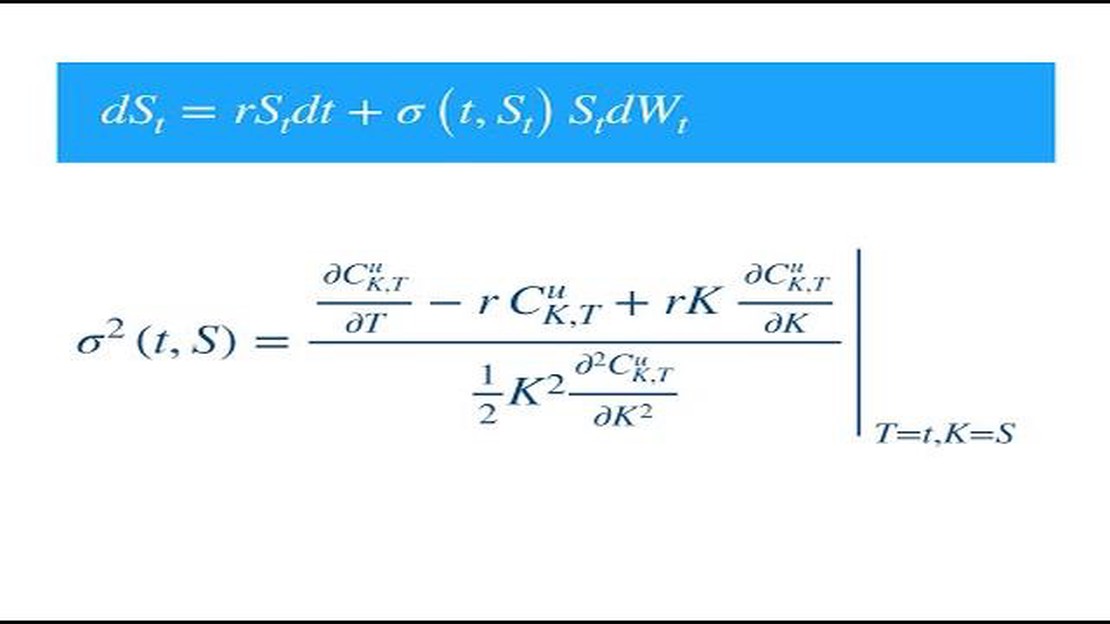

Neste artigo, exploraremos a fórmula da volatilidade estocástica e suas implicações na modelagem financeira. A fórmula da volatilidade estocástica baseia-se no conceito de um processo de volatilidade, que se supõe seguir uma equação diferencial estocástica.

O modelo de volatilidade estocástica pressupõe que a volatilidade dos preços dos ativos não é constante ao longo do tempo, mas evolui de acordo com um processo estocástico. Esse processo estocástico é normalmente modelado como um processo de reversão à média, em que a volatilidade tende a convergir para uma média de longo prazo. Isso é capturado pelo parâmetro de reversão à média na fórmula.

A fórmula para a volatilidade estocástica pode ser escrita como:

dS(t) = μS(t)dt + σS(t)dW(t),

dσ(t) = κ(θ-σ(t))dt + ξσ(t)dZ(t),

Leia também: Onde encontrar dados de opções ao vivo

em que dS(t) é a variação no preço do ativo no momento t, μ é a taxa de desvio do preço do ativo, σ é a volatilidade instantânea do preço do ativo, dW(t) e dZ(t) são processos de Wiener, κ é o parâmetro de reversão à média, θ é a volatilidade média de longo prazo e ξ é a volatilidade da volatilidade.

A fórmula da volatilidade estocástica descreve como o preço do ativo e sua volatilidade mudam ao longo do tempo. A primeira equação representa a dinâmica do preço do ativo, em que a variação no preço do ativo é uma função de seu preço atual, da taxa de variação e da volatilidade. A segunda equação representa a dinâmica da volatilidade, em que a mudança na volatilidade é uma função de seu valor atual, do parâmetro de reversão à média, da volatilidade média de longo prazo e da volatilidade da volatilidade.

Ao incorporar a volatilidade estocástica à modelagem financeira, podemos capturar melhor a dinâmica e a variabilidade dos preços dos ativos. Isso pode melhorar a precisão das previsões e das estratégias de gerenciamento de risco. Além disso, a fórmula da volatilidade estocástica oferece uma estrutura matemática para explorar e compreender os processos subjacentes que impulsionam a volatilidade dos preços dos ativos.

Em conclusão, a exploração da fórmula da volatilidade estocástica é crucial para a compreensão e modelagem da volatilidade dos preços dos ativos. A fórmula fornece uma representação matemática da dinâmica do preço e da volatilidade dos ativos, incorporando a reversão à média e a volatilidade da volatilidade. Ao incorporar essa fórmula aos modelos financeiros, podemos melhorar nosso entendimento e nossas previsões dos movimentos dos preços dos ativos.

A fórmula do modelo de volatilidade estocástica é dada por: dS(t) = µS(t)dt + σS(t)dW1(t), dσ(t) = κ(θ - σ(t))dt + ρσ(t)dW2(t), em que S(t) é o preço do ativo no tempo t, µ é a deriva, σ é a volatilidade, κ é a velocidade de reversão à média, θ é a volatilidade média de longo prazo, ρ é a correlação entre o preço do ativo e a volatilidade, e W1(t) e W2(t) são movimentos brownianos independentes.

Os modelos de volatilidade estocástica têm uma ampla gama de aplicações em finanças e economia. Eles são comumente usados para precificação e hedging de opções, pois capturam a dinâmica da volatilidade, que é um fator-chave na precificação de opções. Esses modelos também são usados para gerenciamento de risco e otimização de portfólio, pois permitem a modelagem e a previsão da variabilidade dos retornos de ativos. Além disso, os modelos de volatilidade estocástica podem ser usados na modelagem e previsão macroeconômica, pois capturam a natureza variável no tempo da volatilidade das variáveis econômicas.

O modelo de volatilidade estocástica pode não ser adequado para todos os tipos de dados financeiros. Ele é usado principalmente para modelar ativos que exibem volatilidade variável no tempo, como ações, moedas e commodities. Para ativos com volatilidade estável ou constante, modelos mais simples, como o modelo Black-Scholes, podem ser mais apropriados. Entretanto, é importante observar que a escolha do modelo depende das características específicas dos dados e dos objetivos da análise.

Há vários métodos para estimar modelos de volatilidade estocástica. Uma abordagem comum é usar a estimativa de máxima verossimilhança (MLE), que envolve encontrar o conjunto de valores de parâmetros que maximizam a probabilidade de observar os dados observados. Outra abordagem é a estimativa bayesiana, que envolve a especificação de distribuições prévias para os parâmetros e sua atualização com base nos dados observados. Outros métodos incluem estimadores baseados em momentos, como o método dos momentos ou o método generalizado dos momentos, e técnicas de filtragem, como o filtro de Kalman. A escolha do método de estimativa depende das características específicas dos dados e das suposições do modelo.

Os modelos de volatilidade estocástica têm várias limitações. Em primeiro lugar, eles podem ser computacionalmente intensivos, especialmente ao estimar os parâmetros usando técnicas avançadas, como a estimativa de máxima verossimilhança ou métodos bayesianos. Em segundo lugar, eles podem não capturar todas as complexidades do mundo real, pois pressupõem uma estrutura simplificada para a dinâmica da volatilidade. Em terceiro lugar, a precisão do modelo depende da qualidade e da precisão dos dados de entrada. Por fim, os modelos de volatilidade estocástica podem produzir previsões de volatilidade irrealistas ou implausíveis em determinadas situações. Apesar dessas limitações, os modelos de volatilidade estocástica continuam sendo uma ferramenta valiosa para entender e modelar a dinâmica dos mercados financeiros.

Um modelo de volatilidade estocástica é um modelo matemático usado para descrever a volatilidade de ativos financeiros. Diferentemente do modelo tradicional de Black-Scholes, que pressupõe uma volatilidade constante, um modelo de volatilidade estocástica permite que a volatilidade varie ao longo do tempo. Ele leva em conta o fato de que a volatilidade do mercado não é constante e pode mudar de forma imprevisível.

Entendendo o Bid Ask na negociação de opções A negociação de opções é um mercado complexo e dinâmico em que os investidores podem especular sobre o …

Leia o artigoO rendimento da opção de compra de ações é considerado um rendimento auferido? As opções de ações são uma forma popular de remuneração para os …

Leia o artigoEntendendo o gráfico de faixa móvel: O que ele diz a você O controle de qualidade é um aspecto crucial de qualquer processo de fabricação. Ele garante …

Leia o artigoGuia para iniciantes: Como investir em moeda estrangeira Investir em mercados de câmbio pode ser um empreendimento empolgante e potencialmente …

Leia o artigoEntendendo a diferença entre opções de ações ISO e NQO Quando se trata de opções de ações, há dois tipos principais que podem ser concedidos aos …

Leia o artigoComo vender minhas ações da Pfizer? Está pensando em vender suas ações da Pfizer, mas não sabe por onde começar? Este guia passo a passo o orientará …

Leia o artigo