Entendendo a alavancagem da OANDA: Um guia abrangente

Descubra o Leverage da OANDA: Tudo o que você precisa saber Quando se trata de negociar no mercado forex, a alavancagem é um fator crucial que pode …

Leia o artigo

O mercado de ações é um ambiente complexo e dinâmico em que os investidores e traders tentam superar o desempenho do mercado tomando decisões de investimento lucrativas. Uma abordagem popular para analisar os preços das ações é o uso de padrões de candlestick.

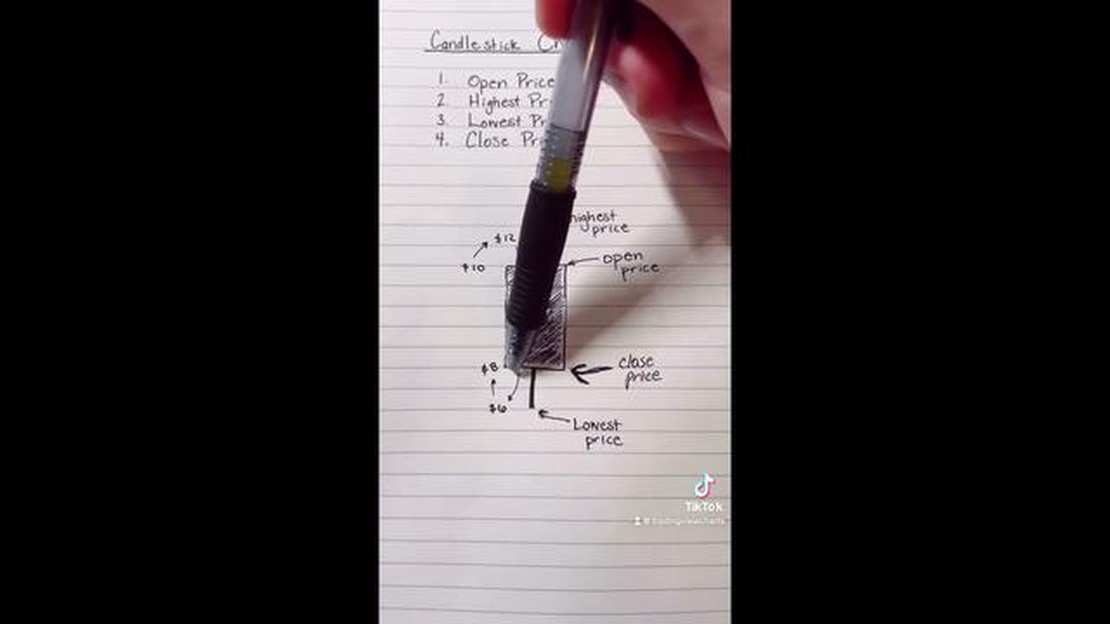

Os padrões de candlestick são uma representação visual dos movimentos de preço e fornecem informações valiosas sobre o sentimento do mercado. Esses padrões são formados pelos preços de abertura, alta, baixa e fechamento de uma determinada ação ou mercado. Eles podem ajudar a identificar possíveis reversões ou continuação da tendência de preço de uma ação.

Há vários tipos de padrões de candlestick, como doji, martelo, estrela cadente e engolfamento, entre outros. Cada padrão tem suas próprias características e interpretações exclusivas. Os traders geralmente usam esses padrões para tomar decisões de compra ou venda com base na probabilidade de determinados movimentos de preço.

No entanto, a eficácia dos padrões de candlestick na previsão dos movimentos do mercado de ações é objeto de debate entre os participantes e pesquisadores do mercado. Enquanto alguns afirmam que esses padrões têm um alto grau de precisão e podem aprimorar as estratégias de negociação, outros argumentam que seu poder de previsão é limitado e pode levar a sinais falsos.

São necessárias mais pesquisas para determinar a verdadeira eficácia dos padrões de candlestick no mercado de ações. Fatores como condições de mercado, prazos e a estratégia geral de negociação empregada devem ser levados em consideração. Os traders e investidores devem ser cautelosos e combinar a análise de candlestick com outros indicadores técnicos e fundamentais para tomar decisões de negociação bem informadas.

Em conclusão, os padrões de candlestick oferecem uma representação visual dos movimentos de preço no mercado de ações e podem fornecer informações valiosas sobre o sentimento do mercado. Entretanto, sua eficácia na previsão dos movimentos do mercado de ações continua sendo um tópico de pesquisa e debate contínuos. É importante que os traders e investidores analisem cuidadosamente esses padrões e considerem outros indicadores antes de tomar decisões de investimento.

Quando se trata de analisar as tendências do mercado de ações e tomar decisões de investimento informadas, os padrões de velas são há muito tempo uma ferramenta valiosa para os traders. Os gráficos de velas exibem o movimento do preço de um ativo em um período de tempo específico e podem fornecer informações valiosas sobre o comportamento do mercado e o sentimento do investidor.

Os padrões de candlestick, como doji, martelo, engolfamento e estrela cadente, são formados com base nos preços de abertura, fechamento, alta e baixa de uma ação. Os traders usam esses padrões para identificar possíveis reversões, continuações de tendências e indecisão do mercado.

Pesquisas demonstraram que os padrões de candlestick podem ter um impacto significativo no desempenho do mercado de ações. Ao estudar a ocorrência histórica de determinados padrões e seus movimentos de preço subsequentes, os traders podem desenvolver estratégias para aumentar suas chances de sucesso.

Por exemplo, o padrão doji, que indica indecisão do mercado, geralmente precede movimentos significativos de preços. Os traders que reconhecem esse padrão podem antecipar possíveis reversões de tendência e fazer negociações lucrativas.

Leia também: Entendendo o setor do índice CAC 40: Tudo o que você deve saber hoje!

Da mesma forma, o padrão engulfing, em que um candle menor é completamente engolfado por um candle maior na direção oposta, pode sinalizar reversões de tendência. Os traders que identificam esse padrão com antecedência podem tirar proveito do momentum do preço e fazer negociações lucrativas.

Embora os padrões de candlestick possam ser uma ferramenta valiosa na análise do mercado de ações, é importante observar que eles não são infalíveis. As condições do mercado, as notícias e outros fatores podem influenciar os preços das ações e levar a resultados inesperados.

Ao usar padrões de candlestick, os traders devem considerá-los como parte de uma análise mais abrangente, incorporando indicadores fundamentais e técnicos para tomar decisões de negociação bem informadas.

Em conclusão, examinar o impacto dos padrões de candlestick no desempenho do mercado de ações pode ser uma abordagem útil para os traders que buscam maximizar sua lucratividade. Ao entender esses padrões e suas implicações, os traders podem ter uma melhor compreensão da dinâmica do mercado e tomar decisões de investimento bem informadas.

Os padrões de candlestick são uma ferramenta popular usada pelos traders para analisar a ação dos preços no mercado de ações. Eles fornecem informações valiosas sobre as tendências do mercado e podem ser usados para prever futuros movimentos de preços.

Um gráfico de candlestick é formado por uma série de padrões de candlestick, que são representados por formas retangulares com “mechas” ou “sombras” em cada extremidade. Cada candlestick representa um período de tempo específico, como um dia, uma semana ou uma hora, e fornece informações sobre os preços de abertura, alta, baixa e fechamento da ação durante esse período.

Há vários tipos de padrões de candlestick, cada um com suas próprias características e interpretações exclusivas. Alguns padrões sinalizam uma possível reversão da tendência, enquanto outros indicam uma continuação da tendência atual. Os traders usam esses padrões para tomar decisões informadas sobre quando entrar ou sair de uma negociação.

Alguns padrões de candlestick comumente reconhecidos incluem o doji, o padrão engulfing, o martelo, a estrela cadente e o pião. O padrão doji, por exemplo, ocorre quando os preços de abertura e fechamento são muito próximos ou iguais, resultando em um corpo pequeno ou inexistente e em longas mechas. Esse padrão geralmente indica indecisão no mercado e pode preceder uma reversão de tendência.

Leia também: Entendendo a diferença entre negociação de opções e ações

O padrão engulfing, por outro lado, ocorre quando um candlestick pequeno é seguido por um candlestick maior que o engolfa completamente. Esse padrão sugere uma forte mudança no momentum e frequentemente prevê uma reversão na tendência atual.

É importante que os traders entendam e interpretem corretamente os padrões de candlestick para fazer previsões precisas e maximizar seus lucros. A análise de gráficos em tempo real e o software de reconhecimento de padrões podem ajudar os traders a identificar e analisar esses padrões.

Embora os padrões de candlestick possam ser uma ferramenta útil, eles não devem ser a única base para a tomada de decisões de negociação. Outros indicadores técnicos, a análise fundamentalista e o sentimento do mercado também devem ser levados em consideração para se obter uma visão abrangente do mercado.

Em conclusão, a compreensão dos padrões de candlestick é crucial para os traders que buscam analisar a ação do preço e prever os movimentos futuros do mercado. Ao reconhecer e interpretar corretamente esses padrões, os traders podem obter uma vantagem no mercado de ações e tomar decisões de negociação informadas.

Os padrões de candlestick são representações gráficas dos movimentos de preços no mercado de ações. Eles são formados pelos preços de abertura, alta, baixa e fechamento em um determinado período de tempo, como um dia ou uma semana. Esses padrões podem fornecer informações valiosas sobre a direção futura dos preços das ações.

Os padrões de candlestick ajudam na análise do mercado de ações fornecendo indicações visuais de tendências e reversões potenciais do mercado. Os traders e investidores usam esses padrões para identificar sinais de compra e venda, bem como para determinar os níveis de suporte e resistência no mercado.

Alguns padrões comuns de candlestick incluem doji, martelo, engolfamento e estrela cadente. Um padrão doji indica indecisão no mercado, enquanto um padrão de martelo sugere uma possível reversão de tendência. Um padrão de engolfamento ocorre quando um candle grande engolfa o candle anterior, indicando uma possível mudança no sentimento do mercado. Um padrão de estrela cadente sinaliza uma possível reversão após uma tendência de alta.

Os padrões de candlestick podem ser indicadores confiáveis, mas não devem ser usados como a única base para tomar decisões de negociação. É importante considerar outros indicadores técnicos, como o volume e as médias móveis, bem como a análise fundamentalista, ao avaliar a eficácia dos padrões de candlestick.

Sim, os padrões de candlestick podem ser usados em outros mercados financeiros, como forex e commodities. Os princípios por trás da análise de candlestick são baseados na psicologia humana e podem ser aplicados a qualquer mercado em que os movimentos de preço sejam influenciados pela oferta e demanda.

Descubra o Leverage da OANDA: Tudo o que você precisa saber Quando se trata de negociar no mercado forex, a alavancagem é um fator crucial que pode …

Leia o artigoEntendendo o escândalo das taxas da NAB por falta de serviço O escândalo das taxas do NAB por falta de serviço tem sido manchete recentemente, …

Leia o artigoO forex é spread betting ou CFD? Quando se trata de negociar forex, duas opções populares são as apostas em spread e os contratos por diferença …

Leia o artigoMelhores corretoras para scalpers O scalping é uma estratégia de negociação popular que envolve a realização de negociações rápidas para tirar …

Leia o artigoIndicadores eficazes de opções binárias: Descubra os que funcionam A negociação de opções binárias pode ser um empreendimento altamente lucrativo, mas …

Leia o artigoO que é a série SM no mercado de ações? Quando se trata de investir no mercado de ações, é essencial ter um sólido entendimento de várias séries e …

Leia o artigo