Descubra o retorno de 5 anos da Apple: Análises e percepções

Qual é o retorno de 5 anos da Apple? A Apple Inc. se estabeleceu como uma das principais empresas de tecnologia do mundo, conhecida por seus produtos …

Leia o artigo

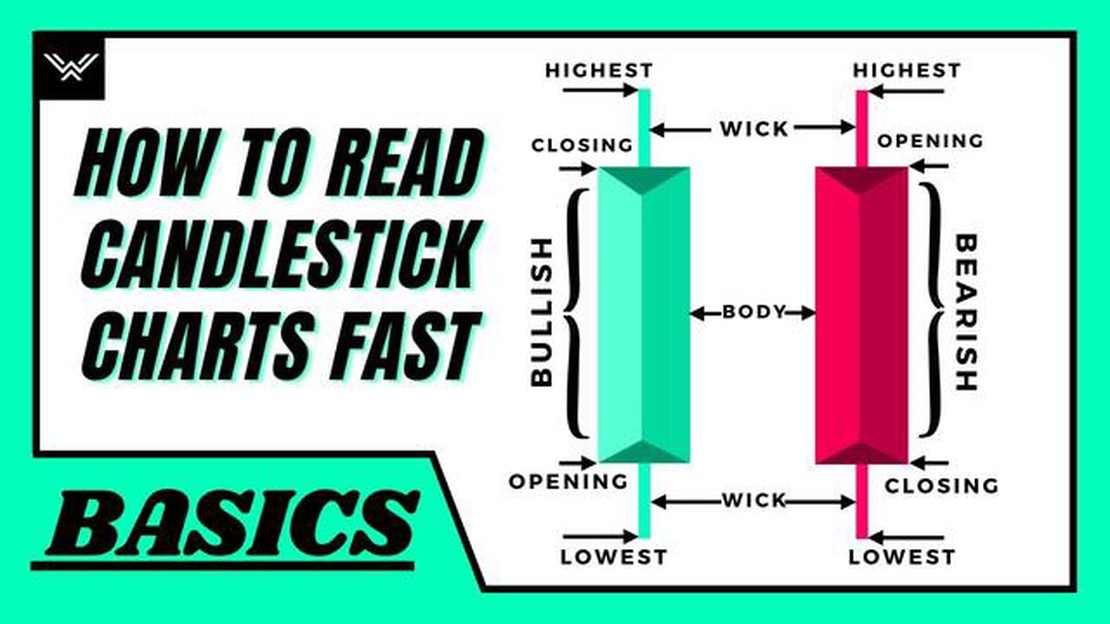

A teoria das velas é uma ferramenta poderosa usada pelos traders para analisar e prever os movimentos do mercado. Datada do século 18, essa técnica japonesa resistiu ao teste do tempo e continua sendo um elemento-chave na análise técnica. A teoria baseia-se na ideia de que os movimentos de preço podem ser representados por padrões de velas, cada um com seu próprio significado e valor preditivo.

Em sua essência, a teoria das velas baseia-se no princípio de que a psicologia do mercado se reflete nos movimentos de preços. Ao estudar esses movimentos e os padrões que eles criam, os traders podem ter uma visão do equilíbrio de poder entre compradores e vendedores. Essas informações podem então ser usadas para tomar decisões de negociação mais informadas.

A beleza da teoria das velas está em sua simplicidade e natureza visual. Cada candlestick representa um período de tempo específico, com o corpo da vela mostrando os preços de abertura e fechamento, e as mechas ou sombras indicando os preços altos e baixos. Ao observar os diferentes formatos e formações desses candlesticks, os traders podem identificar tendências, reversões e outros sinais importantes do mercado.

Um dos padrões de candlestick mais conhecidos e amplamente utilizados é o “doji”. Esse padrão representa indecisão no mercado, onde os preços de abertura e fechamento são muito próximos ou até mesmo iguais. Os traders interpretam esse padrão como um sinal de reversão em potencial, pois indica uma mudança no sentimento e uma possível mudança de direção.

É importante observar que a teoria do candlestick não é infalível e deve ser usada em conjunto com outros indicadores técnicos e métodos de análise. Entretanto, ao dominar a arte da interpretação das velas, os traders podem aprimorar sua capacidade de identificar possíveis oportunidades de negociação e melhorar seu desempenho geral de negociação.

A história dos gráficos de candlestick remonta ao Japão do século XVIII, onde foram usados pela primeira vez por comerciantes de arroz japoneses. Esses comerciantes usavam gráficos de velas para analisar e prever os movimentos de preço no mercado de arroz.

Os gráficos de velas foram criados para representar visualmente a faixa de preço e as flutuações do arroz em um determinado período de tempo. O desenho dos candlesticks permitiu que os traders vissem facilmente a relação entre a abertura, o fechamento, a alta e a baixa dos preços do arroz.

Os padrões e as formações das velas foram desenvolvidos ao longo do tempo para ajudar os comerciantes a identificar possíveis reversões e continuações nas tendências de preço. Os comerciantes de arroz japoneses observaram que certos padrões de velas tendiam a preceder movimentos de preços específicos, o que proporcionava informações valiosas para a tomada de decisões de negociação.

Na década de 1980, Steve Nison apresentou os gráficos de candlestick ao mundo ocidental em seu livro “Japanese Candlestick Charting Techniques”. Desde então, os gráficos de velas ganharam popularidade entre os traders e investidores de todo o mundo devido à sua capacidade de fornecer representações visuais claras e concisas da ação do preço.

Atualmente, os gráficos de candlestick são amplamente utilizados em vários mercados financeiros, incluindo ações, futuros, forex e criptomoedas. Os traders e analistas confiam nos padrões e formações de candlestick para tomar decisões de negociação informadas e identificar possíveis oportunidades no mercado.

Quando se trata de entender os padrões de candlestick, é importante começar pelo básico. Esses padrões fornecem informações valiosas sobre o sentimento do mercado e podem ajudar os traders a tomar decisões informadas. Aqui estão alguns dos padrões de candlestick mais comuns e importantes:

3. Estrela cadente: Uma vela estrela cadente tem um corpo pequeno e uma sombra superior longa. Geralmente é encontrado no topo de uma tendência de alta e indica uma possível reversão no mercado.

4. Engolfo de alta: Um padrão de engolfo de alta ocorre quando uma pequena vela de baixa é seguida por uma vela de alta maior. Ele sugere uma possível reversão de uma tendência de baixa para uma tendência de alta.

5. Engolfo de baixa: Um padrão de engolfo de baixa ocorre quando um pequeno candlestick de alta é seguido por um candlestick de baixa maior. Ele sugere uma possível reversão de uma tendência de alta para uma tendência de baixa.

6. Três soldados brancos: Esse padrão é formado por três candlesticks de alta longos consecutivos com sombras pequenas ou inexistentes. Ele indica uma forte tendência de alta e sugere um movimento contínuo de alta.

7. Três corvos negros: Esse padrão é formado por três candlesticks longos consecutivos de baixa com sombras pequenas ou inexistentes. Ele indica uma forte tendência de baixa e sugere um movimento contínuo de queda.

3. Estrela cadente: Uma vela estrela cadente tem um corpo pequeno e uma sombra superior longa. Geralmente é encontrado no topo de uma tendência de alta e indica uma possível reversão no mercado.

4. Engolfo de alta: Um padrão de engolfo de alta ocorre quando uma pequena vela de baixa é seguida por uma vela de alta maior. Ele sugere uma possível reversão de uma tendência de baixa para uma tendência de alta.

5. Engolfo de baixa: Um padrão de engolfo de baixa ocorre quando um pequeno candlestick de alta é seguido por um candlestick de baixa maior. Ele sugere uma possível reversão de uma tendência de alta para uma tendência de baixa.

6. Três soldados brancos: Esse padrão é formado por três candlesticks de alta longos consecutivos com sombras pequenas ou inexistentes. Ele indica uma forte tendência de alta e sugere um movimento contínuo de alta.

7. Três corvos negros: Esse padrão é formado por três candlesticks longos consecutivos de baixa com sombras pequenas ou inexistentes. Ele indica uma forte tendência de baixa e sugere um movimento contínuo de queda.

Leia também: Descubra a abordagem ideal para dominar a negociação de opções

Esses são apenas alguns dos padrões básicos de candlestick com os quais os traders devem estar familiarizados. Ao compreender esses padrões e suas implicações, os traders podem melhorar sua tomada de decisão e aumentar suas chances de sucesso no mercado.

Os padrões de candlestick são ferramentas essenciais para os traders analisarem e preverem os movimentos do mercado. Embora os padrões básicos de candlestick, como o doji e o martelo, sejam amplamente conhecidos, há uma série de padrões avançados de candlestick que podem fornecer mais informações sobre o comportamento do mercado. Esses padrões são formados por vários candlesticks e podem oferecer sinais mais confiáveis para os traders.

Leia também: A ação de preço é difícil? Entendendo os desafios da negociação de ações de preço3. Padrão de engolfo de baixa: Por outro lado, esse padrão ocorre quando um pequeno candlestick de alta é seguido por um candlestick de baixa maior que envolve o corpo do candlestick anterior. Isso significa que os vendedores ganharam o controle, sinalizando uma possível reversão da tendência. 4. Padrão Harami: 5. Padrão Harami de alta: Esse padrão consiste em um grande candlestick de baixa seguido por um candlestick de alta menor que é completamente engolfado pelo corpo do candlestick anterior. Ele indica uma possível reversão de uma tendência de baixa para uma tendência de alta. 6. Padrão Harami de baixa: Esse padrão é o oposto do harami de alta. Ocorre quando um grande candlestick de alta é seguido por um candlestick de baixa menor que é engolfado pelo corpo do candlestick anterior. Ele sugere uma possível reversão de uma tendência de alta para uma tendência de baixa. 7. Três soldados brancos e três corvos negros:

8. Três soldados brancos: Esse padrão é formado por três candlesticks longos consecutivos de alta com o fechamento de cada candlestick mais alto do que o anterior. Significa uma forte tendência de alta e indica que os compradores estão no controle.

9. Três corvos negros: Por outro lado, esse padrão é formado por três candlesticks longos consecutivos de baixa, com o fechamento de cada candlestick menor do que o anterior. Ele sugere uma forte tendência de baixa e indica que os vendedores estão dominando o mercado.

10. Evening Star e Morning Star:

11. Evening Star (Estrela Vespertina): Esse padrão ocorre durante uma tendência de alta e consiste em três candlesticks. O primeiro candlestick é de alta, seguido por um candlestick de corpo pequeno com um intervalo entre o primeiro e o terceiro candlesticks. O terceiro candlestick é de baixa e envolve o corpo do primeiro candlestick. Esse padrão sugere uma possível reversão de uma tendência de alta para uma tendência de baixa.

12. Estrela da manhã: Esse padrão é o oposto da estrela da tarde e ocorre durante uma tendência de baixa. Ele também consiste em três candlesticks. O primeiro candlestick é de baixa, seguido por um candlestick de corpo pequeno com um gap. O terceiro candlestick é de alta e envolve o corpo do primeiro candlestick. Ele indica uma possível reversão de uma tendência de baixa para uma tendência de alta.

8. Três soldados brancos: Esse padrão é formado por três candlesticks longos consecutivos de alta com o fechamento de cada candlestick mais alto do que o anterior. Significa uma forte tendência de alta e indica que os compradores estão no controle.

9. Três corvos negros: Por outro lado, esse padrão é formado por três candlesticks longos consecutivos de baixa, com o fechamento de cada candlestick menor do que o anterior. Ele sugere uma forte tendência de baixa e indica que os vendedores estão dominando o mercado.

10. Evening Star e Morning Star:

11. Evening Star (Estrela Vespertina): Esse padrão ocorre durante uma tendência de alta e consiste em três candlesticks. O primeiro candlestick é de alta, seguido por um candlestick de corpo pequeno com um intervalo entre o primeiro e o terceiro candlesticks. O terceiro candlestick é de baixa e envolve o corpo do primeiro candlestick. Esse padrão sugere uma possível reversão de uma tendência de alta para uma tendência de baixa.

12. Estrela da manhã: Esse padrão é o oposto da estrela da tarde e ocorre durante uma tendência de baixa. Ele também consiste em três candlesticks. O primeiro candlestick é de baixa, seguido por um candlestick de corpo pequeno com um gap. O terceiro candlestick é de alta e envolve o corpo do primeiro candlestick. Ele indica uma possível reversão de uma tendência de baixa para uma tendência de alta.

Esses padrões avançados de candlestick podem fornecer informações valiosas sobre o sentimento do mercado e ajudar os traders a tomar decisões informadas. É importante combinar esses padrões com outras ferramentas e indicadores de análise técnica para obter previsões mais precisas.

A teoria do candlestick é uma técnica de gráficos usada na análise técnica para prever os movimentos de preços de ativos financeiros. Ela se originou no Japão e se tornou popular no mundo ocidental na década de 1990. Ela envolve a análise de padrões de candlestick e seu uso para fazer previsões sobre movimentos futuros de preços.

A teoria das velas funciona por meio da análise dos preços de abertura, alta, baixa e fechamento de um ativo financeiro em um período de tempo específico. Cada período é representado por um candlestick, que tem um corpo e, às vezes, mechas ou sombras. Ao estudar os padrões formados por esses candlesticks, os traders podem obter insights sobre o sentimento do mercado e fazer previsões sobre os movimentos futuros dos preços.

Alguns padrões comuns de candlestick incluem doji, martelo, estrela cadente, engolfamento e harami. O doji representa indecisão no mercado, o martelo é um padrão de reversão de alta, a estrela cadente é um padrão de reversão de baixa, o engulfing é um padrão de reversão de tendência e o harami é um padrão em que um candle pequeno está contido no corpo de um candle maior.

Sim, a teoria do candlestick pode ser usada para qualquer ativo financeiro, como ações, commodities, forex e criptomoedas. Os princípios de análise de padrões de candlestick e de previsões sobre movimentos de preços se aplicam a todos os tipos de mercados financeiros.

A teoria das velas é uma técnica de gráficos amplamente utilizada e respeitada na análise técnica. Embora não garanta previsões precisas, ela fornece aos traders percepções valiosas sobre o sentimento do mercado e pode ser usada em conjunto com outros indicadores técnicos para tomar decisões de negociação mais informadas.

A teoria das velas é um método usado na análise técnica para prever os movimentos futuros dos preços de um ativo com base em padrões de preços anteriores. Ela envolve o uso de gráficos de velas, que exibem os preços de abertura, alta, baixa e fechamento de um ativo em um período de tempo específico.

Qual é o retorno de 5 anos da Apple? A Apple Inc. se estabeleceu como uma das principais empresas de tecnologia do mundo, conhecida por seus produtos …

Leia o artigoAções com cadeia de opções: Uma visão geral abrangente As opções de ações são uma ferramenta poderosa para os investidores maximizarem seus retornos …

Leia o artigoO que é previsão de média móvel com sazonalidade? A previsão é uma ferramenta importante no campo da análise de dados, ajudando as empresas a tomar …

Leia o artigoGuia passo a passo para instalar o MetaTrader 5 no PC: Um tutorial simples O MetaTrader 5 é uma plataforma de negociação popular que permite aos …

Leia o artigoO que é a média móvel de 100 dias da Nasdaq? Investir no mercado de ações pode ser uma tarefa assustadora, especialmente para aqueles que são novos no …

Leia o artigoO que determina o preço do petróleo? O preço do petróleo é um tópico de grande interesse e preocupação para muitas pessoas, empresas e governos em …

Leia o artigo