O que acontece com as opções com dividendos? - Explicação e resposta

Opções com Dividendos: Entendendo o impacto sobre os investimentos Opções são instrumentos financeiros que dão aos investidores o direito, mas não a …

Leia o artigo

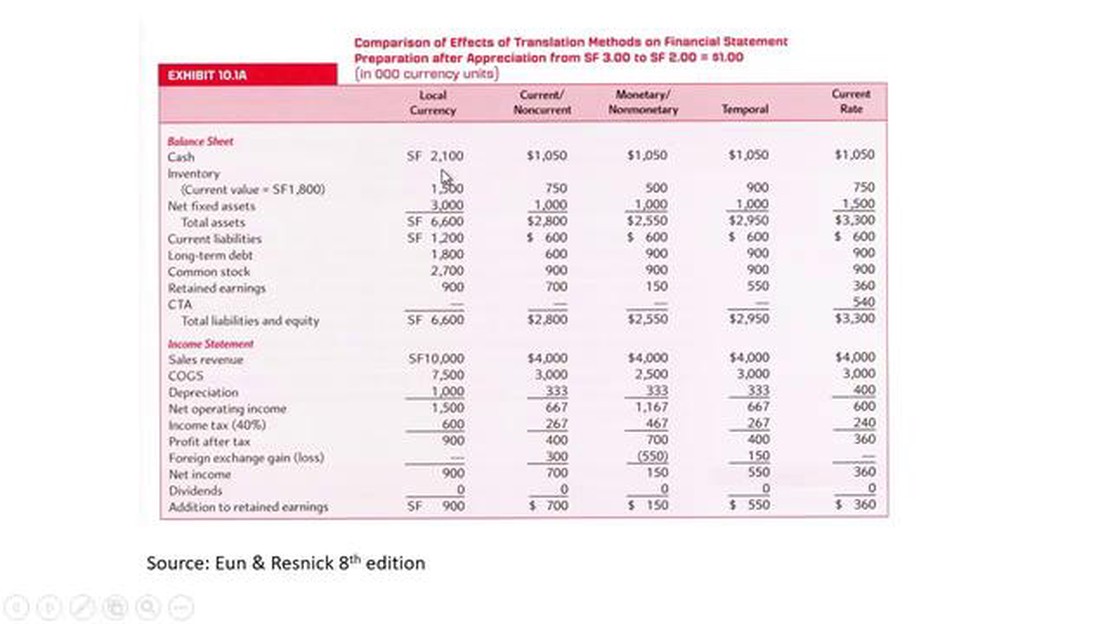

A exposição à conversão refere-se ao risco financeiro decorrente das alterações nas taxas de câmbio que afetam o valor dos ativos e passivos de uma empresa denominados em moedas estrangeiras. Entender e gerenciar a exposição à conversão é fundamental para as empresas multinacionais que operam em uma economia globalizada.

Há quatro métodos principais para medir e gerenciar a exposição à conversão:

1. Método da taxa atual:

O método da taxa atual é a abordagem mais simples e direta da exposição de conversão. Ele envolve a conversão de todos os ativos e passivos pela taxa de câmbio atual na data do relatório. Esse método fornece uma visão instantânea da posição financeira da empresa.

2. Método temporal:

O método temporal leva em conta as taxas de câmbio específicas nas quais os ativos e passivos foram adquiridos ou incorridos. Ele converte os itens monetários pela taxa de câmbio atual e os itens não monetários pelas taxas históricas. Esse método fornece informações mais precisas sobre a exposição da empresa às flutuações da taxa de câmbio.

3. Método monetário/não monetário:

O método monetário/não monetário faz distinção entre itens monetários e não monetários para fins de conversão. Os itens monetários, como caixa, contas a receber e contas a pagar, são convertidos pela taxa de câmbio atual. Itens não monetários, como estoque e ativos fixos, são convertidos pela taxa de câmbio histórica. Esse método ajuda a isolar o impacto das mudanças na taxa de câmbio sobre os fluxos de caixa da empresa.

4. Método de investimento líquido:

O método de investimento líquido se concentra na exposição de conversão das subsidiárias estrangeiras de uma empresa. Ele converte os ativos líquidos da subsidiária à taxa de câmbio atual e reconhece o ganho ou a perda resultante nas demonstrações financeiras consolidadas. Esse método fornece informações sobre o impacto geral das flutuações da taxa de câmbio sobre o investimento líquido da empresa no exterior.

Cada método tem suas vantagens e limitações, e as empresas geralmente usam uma combinação deles para gerenciar sua exposição à conversão de forma eficaz. Ao compreender esses métodos e suas implicações, as empresas podem tomar decisões informadas para minimizar os riscos financeiros associados às flutuações da taxa de câmbio.

A exposição à conversão refere-se ao risco que as empresas enfrentam quando suas demonstrações financeiras, ativos, passivos e patrimônio líquido são apresentados em moedas diferentes. Isso ocorre devido a flutuações nas taxas de câmbio, que podem afetar significativamente a posição financeira e o desempenho de uma empresa.

Leia também: Entendendo a configuração do envelope de média móvel para negociação

Nos negócios internacionais, as empresas geralmente lidam com várias moedas, especialmente se tiverem subsidiárias ou realizarem comércio internacional. Conforme as taxas de câmbio flutuam, o valor dessas moedas muda, afetando as demonstrações financeiras das empresas envolvidas.

A exposição à conversão pode resultar em ganhos e perdas para as empresas. Se a moeda funcional de uma subsidiária enfraquecer em relação à moeda de relatório, os demonstrativos financeiros convertidos da subsidiária apresentarão valores mais baixos, resultando em perdas cambiais. Por outro lado, se a moeda funcional se fortalecer, as demonstrações financeiras da subsidiária refletirão valores mais altos, resultando em ganhos cambiais.

Leia também: TSX vs. TSXV: entendendo a diferença

Há quatro métodos principais usados para gerenciar a exposição à conversão:

De modo geral, entender a exposição à conversão é fundamental para as empresas que operam no mercado global. Ao implementar estratégias adequadas para gerenciar esse risco, as empresas podem navegar pelas complexidades dos negócios internacionais e proteger suas posições financeiras.

A exposição à conversão é um conceito importante em finanças internacionais que se refere ao risco que uma empresa enfrenta devido a flutuações nas taxas de câmbio. Quando uma empresa tem transações denominadas em moedas estrangeiras, ela está exposta à exposição de conversão. Essa exposição pode ter um impacto significativo no desempenho financeiro da empresa.

Há vários métodos que as empresas podem usar para gerenciar a exposição à conversão. Cada método tem suas próprias vantagens e desvantagens, e a escolha do método depende de vários fatores, inclusive a tolerância a riscos da empresa e a natureza de seus negócios. Neste artigo, exploraremos quatro dos métodos mais comuns de exposição à conversão.

Método | Descrição | Método | Descrição | — | — | | Exposição à transação | Esse método se concentra no gerenciamento do risco associado a transações individuais. Ele envolve a cobertura do risco cambial por meio do uso de derivativos, como contratos a termo ou opções. Ao firmar esses contratos, as empresas podem fixar uma taxa de câmbio específica para uma transação futura, reduzindo, assim, o impacto das flutuações da taxa de câmbio sobre o valor da transação. | | Exposição econômica Esse método tem uma visão mais ampla da exposição à conversão e se concentra no impacto geral das flutuações da taxa de câmbio sobre os fluxos de caixa e a lucratividade de uma empresa. Ele envolve a análise da sensibilidade dos fluxos de caixa da empresa às mudanças nas taxas de câmbio e o desenvolvimento de estratégias para mitigar os efeitos dessas mudanças. Isso pode incluir o ajuste das estratégias de preços, a celebração de contratos de longo prazo ou a diversificação das operações da empresa. | | Exposição à conversão: Esse método se concentra no gerenciamento do risco associado à conversão das demonstrações financeiras de uma moeda estrangeira para a moeda de relatório da empresa. Ele envolve o uso de instrumentos financeiros, como contratos a termo ou swaps de moeda, para proteger o risco de conversão. As empresas também podem usar técnicas contábeis, como a seleção de uma moeda funcional apropriada ou o uso do método da taxa temporal ou atual para reduzir o impacto das flutuações da taxa de câmbio em suas demonstrações financeiras. | | Esse método envolve a compensação de ativos e passivos em moeda estrangeira para reduzir a exposição geral da empresa às flutuações da taxa de câmbio. Ao compensar essas posições, as empresas podem reduzir o impacto dos movimentos da taxa de câmbio em seu desempenho financeiro. Esse método é comumente usado por corporações multinacionais com operações em várias moedas. |

Em conclusão, a exposição à conversão é um risco significativo que as empresas enfrentam nas finanças internacionais. Ao compreender e utilizar os diferentes métodos de gerenciamento da exposição à conversão, as empresas podem minimizar o impacto das flutuações da taxa de câmbio em seu desempenho financeiro e aprimorar suas estratégias de gerenciamento de risco.

A exposição à conversão refere-se ao risco que uma empresa enfrenta devido às flutuações nas taxas de câmbio ao converter suas demonstrações financeiras de uma moeda para outra. É o impacto potencial dos movimentos da taxa de câmbio sobre os resultados financeiros e as posições de uma empresa.

Os quatro métodos de exposição de conversão são o método da taxa atual, o método temporal, o método monetário/não monetário e o método da moeda funcional.

O método da taxa atual é um método de exposição de conversão que usa a taxa de câmbio atual para converter todos os itens do balanço patrimonial e da demonstração de resultados. De acordo com esse método, todos os ativos e passivos são convertidos pela taxa de câmbio atual, enquanto os itens da demonstração de resultados são convertidos pela taxa de câmbio média do período.

O método temporal é um método de exposição de conversão que usa a taxa de câmbio histórica para converter ativos e passivos monetários e a taxa de câmbio atual para converter ativos e passivos não monetários. Os itens da demonstração de resultados são convertidos pela taxa de câmbio média do período.

Opções com Dividendos: Entendendo o impacto sobre os investimentos Opções são instrumentos financeiros que dão aos investidores o direito, mas não a …

Leia o artigoÉ possível negociar em Forex com 100 dólares? A negociação forex é uma opção de investimento popular que permite que as pessoas negociem moedas e …

Leia o artigoHorário de funcionamento da Forex Factory O comércio de Forex é um mercado global descentralizado em que os traders compram e vendem moedas. Como o …

Leia o artigoEntendendo o funcionamento do WikiFX: Um guia abrangente Quando se trata do mercado cambial, a confiança é de extrema importância. Os traders precisam …

Leia o artigoO que é o Trend Blaster para o Amibroker? O Trend Blaster é um software robusto e poderoso projetado especificamente para o Amibroker, um software de …

Leia o artigoTaxas de câmbio do CommBank: O que você precisa saber As tarifas de câmbio podem representar um custo significativo ao viajar para o exterior ou fazer …

Leia o artigo