Entendendo o ADR no comércio: Principais conceitos e benefícios

Entendendo o ADR na negociação Quando se trata de negociação, é fundamental entender o conceito de ADR (Average Daily Range) e seu significado. A ADR …

Leia o artigo

A avaliação de opções de ações é uma tarefa complexa e crítica para as empresas que oferecem esses planos a seus funcionários. De acordo com o International Financial Reporting Standards (IFRS) 2, as empresas devem calcular com precisão o valor justo das opções de ações para fins contábeis. Este guia abrangente oferece uma visão geral passo a passo do processo de avaliação, ajudando as empresas a navegar pelas complexidades da IFRS 2 e a garantir a conformidade com os requisitos de relatórios financeiros.

O IFRS 2 exige que as empresas reconheçam as despesas com opções de ações como parte de suas demonstrações financeiras. O valor justo das opções de ações deve ser determinado na data da concessão e reconhecido como despesa durante o período de aquisição. Além de fornecer uma explicação abrangente do processo de avaliação, este guia também explora os vários fatores que podem influenciar o valor justo das opções de ações, como o preço de exercício, a volatilidade esperada e a taxa de juros sem risco.

Além disso, este guia aborda os diferentes métodos de avaliação que as empresas podem usar para determinar o valor justo de suas opções de ações, incluindo o modelo Black-Scholes, o modelo binomial e o modelo lattice. Cada método é explicado em detalhes, com instruções e exemplos passo a passo para ilustrar os cálculos envolvidos. O guia também discute as principais premissas e dados necessários para cada método de avaliação e como as empresas podem garantir a precisão e a confiabilidade de suas avaliações.

A avaliação de opções de ações pode ser uma tarefa desafiadora, mas com a orientação fornecida neste guia abrangente, as empresas podem navegar pelas complexidades do IFRS 2 e garantir relatórios financeiros precisos e em conformidade. Se você é contador, auditor ou profissional financeiro, este guia servirá como um recurso valioso para entender e implementar os requisitos de avaliação do IFRS 2.

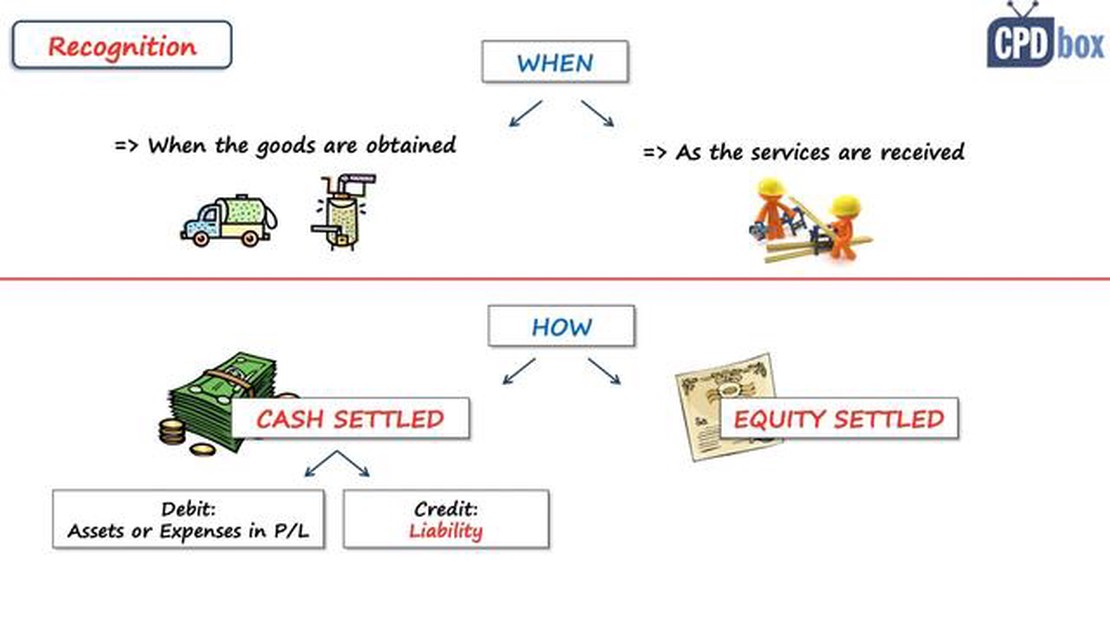

A IFRS 2 é a norma internacional de relatórios financeiros que trata de transações de pagamento com base em ações. Ela é importante porque estabelece o tratamento contábil para planos de remuneração baseados em ações, como os planos de opções de ações, que são comumente usados pelas empresas como forma de incentivar seus funcionários e alinhar seus interesses com os dos acionistas da empresa.

Os planos de opções de ações são avaliados de acordo com o IFRS 2 usando um modelo de precificação de opções, como o modelo Black-Scholes-Merton. Esse modelo leva em conta vários fatores, como o preço de exercício das opções, o prazo esperado das opções, a volatilidade do preço das ações da empresa, a taxa de juros sem risco e o rendimento de dividendos esperado. O valor justo resultante das opções é então reconhecido como uma despesa nas demonstrações financeiras da empresa.

A avaliação de planos de opções de ações de acordo com o IFRS 2 pode ser desafiadora devido a vários fatores. Em primeiro lugar, muitas vezes há incerteza quanto ao prazo esperado das opções, pois os funcionários podem exercer suas opções antes ou depois do previsto. Em segundo lugar, estimar a volatilidade do preço das ações da empresa pode ser difícil, especialmente para empresas de setores voláteis ou com dados históricos limitados. Por fim, determinar a taxa de juros livre de risco apropriada e o rendimento de dividendos esperado pode exigir julgamento.

A avaliação dos planos de opções de ações tem um impacto significativo nas demonstrações financeiras de uma empresa. O valor justo das opções é reconhecido como uma despesa na demonstração de resultados da empresa, o que reduz seus lucros reportados. Além disso, o valor justo das opções é registrado como um passivo no balanço patrimonial da empresa, o que pode afetar sua posição financeira e seus índices financeiros. Portanto, a avaliação cuidadosa e precisa dos planos de opções de ações é vital para a transparência e a precisão dos relatórios financeiros de uma empresa.

Embora o modelo de precificação de opções, como o modelo Black-Scholes-Merton, seja o método mais comumente usado para avaliar os planos de opções de ações de acordo com o IFRS 2, existem métodos alternativos que podem ser usados. Entre eles estão o modelo de árvore binomial e a simulação de Monte Carlo. No entanto, esses métodos alternativos podem exigir softwares e dados mais sofisticados, além de consumir mais tempo para serem aplicados. Portanto, as empresas devem considerar cuidadosamente o método mais apropriado para avaliar seus planos de opções de ações, levando em conta suas circunstâncias e recursos específicos.

A IFRS 2 é uma norma internacional de contabilidade que descreve o tratamento contábil para transações de pagamento com base em ações, incluindo planos de opções de ações.

Entendendo o ADR na negociação Quando se trata de negociação, é fundamental entender o conceito de ADR (Average Daily Range) e seu significado. A ADR …

Leia o artigoNegociando Forex com a Interactive Brokers: Um Guia Completo A Interactive Brokers é uma das principais empresas de corretagem que permite que os …

Leia o artigoCálculo do custo de remuneração: Um guia abrangente No mercado de trabalho competitivo de hoje, é fundamental que as empresas atraiam e retenham os …

Leia o artigo4 tipos de operadores de Forex: Explorando diferentes estilos de negociação Quando se trata de negociação forex, todos têm sua própria abordagem …

Leia o artigoA Nintendo é negociada na Nasdaq? Muitos investidores e jogadores estão curiosos para saber se a Nintendo, a famosa empresa japonesa de videogames, é …

Leia o artigoExiste um registro de histórico no Excel? O Excel, o programa de planilha eletrônica amplamente utilizado da Microsoft, é conhecido por seus poderosos …

Leia o artigo