Persyaratan Pendanaan Minimum untuk Forex.com: Semua yang Perlu Anda Ketahui

Pendanaan Minimum untuk Forex.com: Semua yang Perlu Anda Ketahui Dalam dunia trading forex, salah satu aspek penting yang perlu dipertimbangkan oleh …

Baca Artikel

Dalam hal kompensasi karyawan, salah satu bentuk penghargaan yang umum adalah melalui penerbitan saham di perusahaan. Hal ini dikenal sebagai pemberian saham yang diperebutkan. Namun, penting untuk dipahami bahwa menerima saham yang diperebutkan dapat menimbulkan implikasi pajak di Inggris.

Ketika seorang karyawan menerima saham yang diperebutkan, pada dasarnya mereka mendapatkan kepemilikan atas sebagian perusahaan. Kepemilikan ini disertai dengan tanggung jawab pajak tertentu. Faktor kunci dalam menentukan perlakuan pajak atas saham yang diperebutkan adalah nilai saham pada saat diberikan dan nilai pada saat diperebutkan.

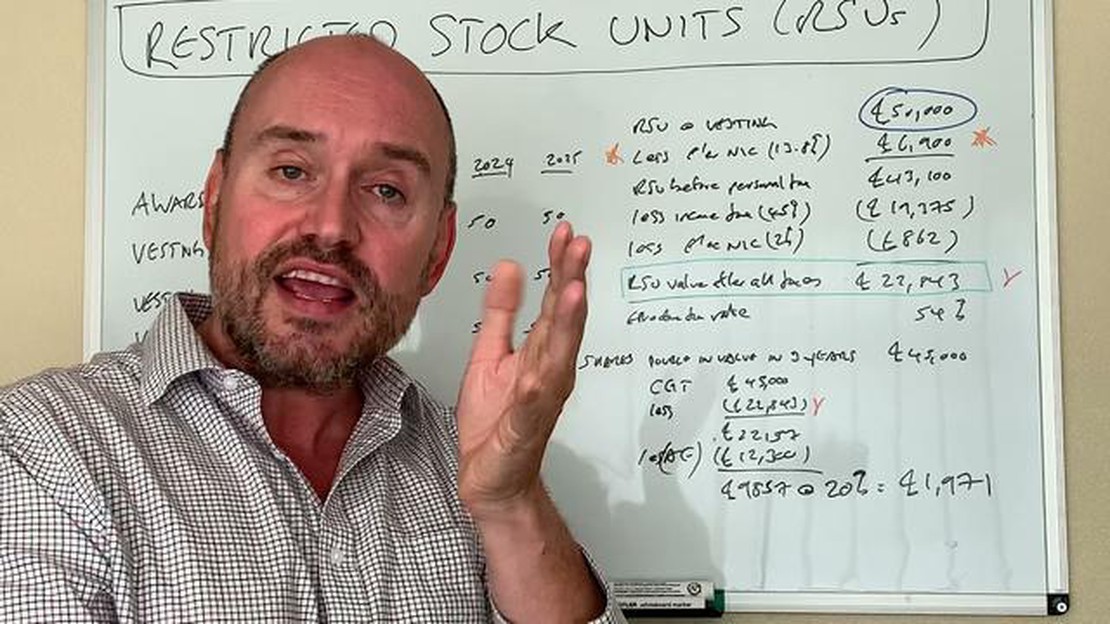

Di Inggris, biasanya ada dua jenis pajak yang berlaku untuk saham yang diperdagangkan: pajak penghasilan dan pajak keuntungan modal. Perlakuan terhadap pajak-pajak ini tergantung pada beberapa faktor, termasuk apakah saham diberikan di bawah rencana saham yang disetujui atau rencana saham yang tidak disetujui.

Di bawah rencana saham yang disetujui, seperti skema Insentif Manajemen Perusahaan (EMI), perlakuan pajak umumnya lebih menguntungkan. Setiap keuntungan yang diperoleh ketika menjual saham yang telah diberikan akan dikenakan pajak capital gain, bukan pajak penghasilan. Namun, jika saham tersebut diberikan di bawah rencana saham yang tidak disetujui, keuntungannya akan dikenakan pajak penghasilan dan kemungkinan Kontribusi Asuransi Nasional (NIC).

Kiat profesional: Melakukan penelitian menyeluruh dan berkonsultasi dengan penasihat pajak sangat penting dalam hal memahami dan mengelola implikasi pajak dari saham yang diperebutkan. Penting untuk mengetahui berbagai peraturan dan regulasi pajak agar dapat mengambil keputusan yang tepat dan menghindari kejutan pada saat musim pajak tiba.

Ketika Anda diberikan saham oleh perusahaan Anda sebagai bagian dari rencana insentif berbasis kinerja, penting untuk memahami implikasi pajak dari saham yang diperuntukkan bagi Anda di Inggris. Saham vested adalah saham yang telah diberikan kepada Anda, namun telah dapat dialihkan sepenuhnya dan dapat dijual atau dialihkan sesuai kebijaksanaan Anda.

Salah satu pertimbangan pajak utama dalam hal saham vested adalah tanggal vesting. Ini adalah tanggal di mana saham menjadi dapat dialihkan sepenuhnya dan segala pembatasan atau ketentuan yang berkaitan dengan saham berakhir. Pada saat itu, nilai saham dikenakan pajak penghasilan dan kontribusi asuransi nasional.

Perlakuan pajak atas saham yang telah diperolah tergantung pada apakah saham tersebut diklasifikasikan sebagai “sekuritas yang dibatasi” atau “sekuritas yang tidak dibatasi”. Sekuritas yang dibatasi mengacu pada saham yang tunduk pada kondisi atau pembatasan tertentu, seperti periode kepemilikan atau target kinerja, sebelum saham tersebut dapat dialihkan atau dijual secara penuh. Sebaliknya, sekuritas tidak terikat, dapat dipindahtangankan dan dijual secara bebas tanpa batasan apa pun.

Jika saham yang Anda miliki diklasifikasikan sebagai sekuritas yang dibatasi, Anda umumnya akan dikenakan pajak penghasilan dan kontribusi asuransi nasional atas nilai saham pada saat vesting. Nilai saham biasanya ditentukan dengan mempertimbangkan nilai pasar atau jumlah yang Anda bayarkan untuk saham tersebut, jika ada. Namun, jika Anda tunduk pada periode kepemilikan atau persyaratan lain, nilai saham yang sebenarnya mungkin berbeda dengan nilai pasar pada saat vesting.

Untuk sekuritas yang tidak dibatasi, implikasi pajaknya sedikit berbeda. Nilai saham ini mungkin masih dikenakan pajak penghasilan dan kontribusi asuransi nasional, tetapi kewajiban pajak biasanya ditangguhkan sampai Anda menjual atau mengalihkan saham. Kewajiban pajak kemudian dihitung berdasarkan nilai pasar saham pada saat penjualan atau pengalihan.

Perlu dicatat bahwa mungkin juga ada pertimbangan pajak tambahan jika Anda adalah pembayar pajak dengan tarif yang lebih tinggi atau tambahan, karena tarif dan ambang batas pajak mungkin berbeda.

Kesimpulannya, memahami implikasi pajak Inggris atas saham yang diperdagangkan sangat penting bagi siapa pun yang menerima saham sebagai bagian dari rencana insentif berbasis kinerja. Perlakuan pajak atas saham yang diperebutkan tergantung pada faktor-faktor seperti klasifikasi saham dan tanggal pemberian hak. Disarankan untuk meminta nasihat pajak profesional untuk memastikan kepatuhan terhadap kewajiban pajak dan mengoptimalkan posisi pajak Anda secara keseluruhan.

Baca Juga: Temukan Nilai Tukar Terendah Saat Ini untuk Yen ke MYR | Analisis Forex Pakar

Saham vested adalah saham perusahaan yang telah diberikan kepada karyawan, namun tunduk pada pembatasan atau persyaratan tertentu sebelum saham tersebut dapat dimiliki sepenuhnya oleh karyawan. Ketentuan ini biasanya berbasis waktu atau berbasis kinerja dan dirancang untuk memberi insentif kepada karyawan agar tetap bekerja di perusahaan dan berkontribusi pada keberhasilannya.

Ketika Anda menerima saham yang diperebutkan, Anda tidak perlu membayar pajak atas saham tersebut. Namun, setelah saham tersebut menjadi vested, yang berarti syarat-syaratnya telah terpenuhi dan Anda memperoleh hak kepemilikan, maka saham tersebut akan dikenakan pajak.

Baca Juga: Memahami EPS Dilusian: Metrik Utama bagi Investor

Kewajiban pajak yang terkait dengan saham yang telah diperdagangkan dapat bervariasi, tergantung pada jenis saham dan situasi tertentu. Cara umum mengenakan pajak atas saham vested di Inggris adalah melalui pajak keuntungan modal (capital gain tax/CGT) saat Anda menjual saham tersebut.

Jika Anda menjual saham vested Anda, keuntungan yang Anda peroleh akan dikenakan CGT, yang dihitung berdasarkan selisih antara harga jual dan harga asli saham. Tarif CGT saat ini di Inggris adalah 10% untuk pembayar pajak tarif dasar dan 20% untuk pembayar pajak tarif yang lebih tinggi dan tambahan.

Namun, ada beberapa keringanan pajak tertentu yang mungkin bisa Anda dapatkan saat menjual saham yang sudah dimiliki. Misalnya, Skema Investasi Perusahaan (EIS) dan Skema Investasi Perusahaan Benih (SEIS) memberikan keringanan pajak kepada individu yang berinvestasi di perusahaan kecil dan menengah yang memenuhi syarat.

Selain CGT, Anda juga dapat dikenakan pajak penghasilan dan kontribusi Asuransi Nasional (NIC) atas nilai saham saat saham tersebut diberikan. Nilai saham ditentukan oleh nilai pasar pada saat vesting.

Jika Anda menerima dividen dari saham yang Anda peroleh, dividen tersebut juga akan dikenakan pajak penghasilan berdasarkan golongan pajak Anda. Tarif pajak dividen saat ini di Inggris adalah 7,5% untuk wajib pajak tarif dasar, 32,5% untuk wajib pajak tarif yang lebih tinggi, dan 38,1% untuk wajib pajak tarif tambahan.

Penting untuk menyimpan catatan akurat mengenai saham yang Anda miliki dan setiap transaksi terkait untuk tujuan perpajakan. Selain itu, disarankan untuk berkonsultasi dengan penasihat pajak atau akuntan untuk memastikan Anda memahami dan memenuhi kewajiban pajak Anda terkait saham yang diperebutkan.

| Kewajiban Pajak | Tarif Pajak |

|---|---|

| Pajak Keuntungan Modal (Capital Gains Tax (CGT)) | 10% (pembayar pajak tarif dasar) 20% (pembayar pajak tarif lebih tinggi dan lebih tinggi) |

| Pajak Penghasilan | Tergantung pada golongan pajak perorangan |

| Kontribusi Asuransi Nasional (NIC) | Tergantung pada golongan pajak perorangan |

| Pajak Dividen | 7,5% (wajib pajak tarif dasar)32,5% (wajib pajak tarif lebih tinggi)38,1% (wajib pajak tarif tambahan) |

Saham vested adalah saham perusahaan yang telah diberikan kepada karyawan, biasanya sebagai bagian dari paket kompensasi mereka, dan telah mencapai periode vesting tertentu. Setelah periode vesting selesai, karyawan mendapatkan kepemilikan dan kendali penuh atas saham tersebut.

Perlakuan pajak atas saham yang diperebutkan di Inggris bergantung pada beberapa faktor, seperti jenis saham dan status kependudukan pajak karyawan. Secara umum, Anda mungkin akan dikenakan pajak penghasilan dan kontribusi asuransi nasional ketika Anda memperoleh dan menjual saham.

Periode vesting untuk saham adalah jangka waktu yang ditetapkan oleh perusahaan di mana karyawan harus menunggu sebelum mereka mendapatkan kepemilikan dan kendali penuh atas saham. Periode ini dapat bervariasi dan biasanya ditentukan oleh rencana opsi saham atau skema insentif saham perusahaan.

Dalam keadaan tertentu, Anda mungkin memenuhi syarat untuk menunda pembayaran pajak atas saham yang telah diperdagangkan di Inggris. Hal ini dapat dilakukan dengan menggunakan skema penangguhan pajak, seperti skema Insentif Manajemen Perusahaan (EMI) atau Rencana Insentif Saham (SIP). Penting untuk mencari nasihat profesional untuk menentukan apakah Anda memenuhi syarat untuk skema-skema ini dan bagaimana skema-skema tersebut dapat digunakan.

Pendanaan Minimum untuk Forex.com: Semua yang Perlu Anda Ketahui Dalam dunia trading forex, salah satu aspek penting yang perlu dipertimbangkan oleh …

Baca ArtikelMemahami Perdagangan Forex di Afrika Selatan Perdagangan valas, juga dikenal sebagai perdagangan valuta asing, adalah metode investasi populer yang …

Baca ArtikelSaham Barclays: Semua yang Perlu Anda Ketahui Barclays adalah bank investasi dan perusahaan jasa keuangan multinasional Inggris yang terkenal. …

Baca ArtikelApakah Opsi Saham Ditawarkan kepada Karyawan? Opsi saham adalah alat yang ampuh yang digunakan banyak perusahaan untuk menarik dan mempertahankan …

Baca ArtikelApa yang mendorong FTSE 100? FTSE 100 adalah salah satu indeks pasar saham yang paling banyak diikuti di dunia. Indeks ini terdiri dari 100 perusahaan …

Baca ArtikelHarga Emas Saat Ini di Bursa Saham Emas selalu menjadi logam mulia yang berharga dan banyak dicari. Emas telah digunakan sebagai mata uang dan …

Baca Artikel