Memahami Opsi Put Panjang: Panduan Komprehensif

Memahami Opsi Long Put dan Manfaatnya Dalam dunia investasi, memahami berbagai jenis opsi dapat menjadi hal yang krusial untuk meraih kesuksesan. …

Baca Artikel

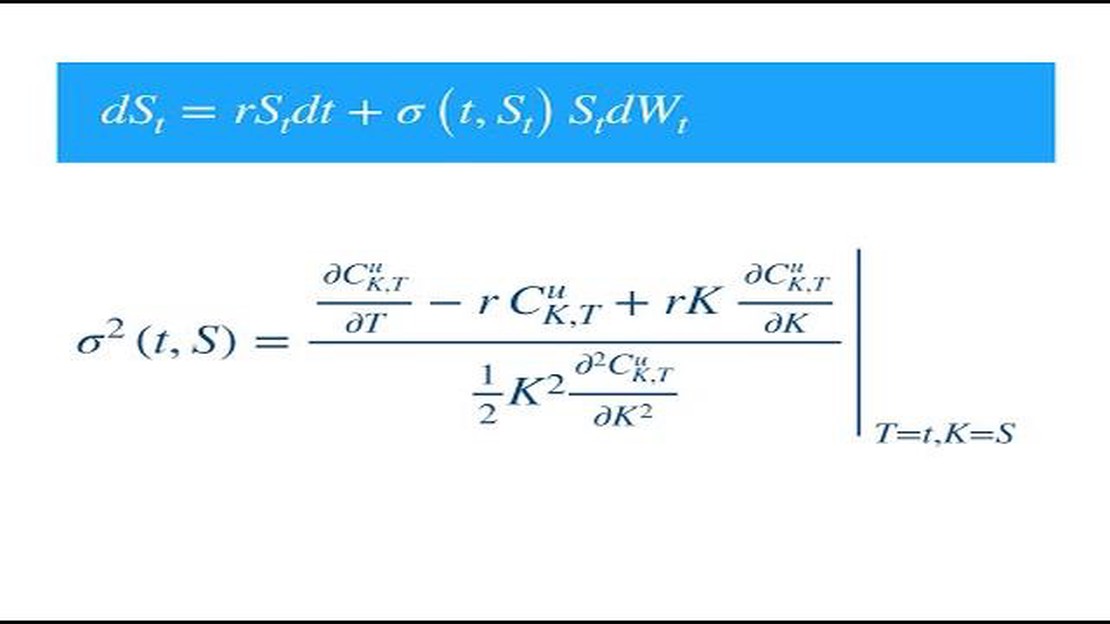

Dalam dunia keuangan, memahami dan memprediksi volatilitas sangat penting untuk membuat keputusan investasi yang tepat. Salah satu model populer yang digunakan untuk menganalisis volatilitas adalah Model Volatilitas Stokastik. Model ini memperhitungkan bahwa volatilitas itu sendiri tidak konstan, melainkan berfluktuasi dari waktu ke waktu.

Model Volatilitas Stokastik menggabungkan komponen acak dan komponen yang bervariasi dari waktu ke waktu, menjadikannya alat yang ampuh untuk memodelkan dan meramalkan volatilitas. Model ini banyak digunakan dalam penetapan harga derivatif keuangan, manajemen risiko, dan strategi alokasi aset.

Panduan komprehensif ini bertujuan untuk memberikan pemahaman yang lebih dalam mengenai rumus Model Volatilitas Stokastik. Kami akan mengeksplorasi elemen-elemen utama, asumsi, dan matematika di baliknya. Selain itu, kita akan membahas kelebihan dan keterbatasan model ini, serta aplikasi praktisnya di bidang keuangan.

Pada akhir panduan ini, pembaca akan memiliki dasar yang kuat dalam memahami dan menggunakan Model Volatilitas Stokastik. Baik Anda seorang investor berpengalaman atau baru saja memulai di dunia keuangan, panduan ini akan membekali Anda dengan pengetahuan untuk dengan percaya diri memasukkan model yang kuat ini ke dalam proses pengambilan keputusan Anda.

Volatilitas stokastik adalah konsep yang digunakan dalam pemodelan keuangan untuk menggambarkan fluktuasi acak dalam volatilitas harga aset dari waktu ke waktu. Tidak seperti model tradisional yang mengasumsikan volatilitas konstan, model volatilitas stokastik mengakui bahwa volatilitas dapat bervariasi dan mengikuti proses stokastik.

Volatilitas mengacu pada tingkat variasi harga aset dari waktu ke waktu. Volatilitas adalah ukuran penting di pasar keuangan karena mewakili tingkat risiko yang terkait dengan investasi. Volatilitas yang lebih tinggi mengimplikasikan tingkat ketidakpastian yang lebih besar dan potensi pergerakan harga yang besar.

Dalam model volatilitas stokastik, volatilitas aset sering kali dimodelkan sebagai variabel laten yang mengikuti proses difusi. Ini berarti volatilitas itu sendiri tunduk pada guncangan acak dan dapat berubah seiring waktu. Dinamika proses volatilitas dapat digambarkan dengan persamaan diferensial stokastik.

Model volatilitas stokastik yang paling umum adalah model Heston, yang dinamai sesuai nama Steven Heston yang mengembangkannya pada tahun 1993. Model Heston mengasumsikan bahwa volatilitas mengikuti proses mean-reverting, yang berarti volatilitas cenderung kembali ke rata-rata jangka panjang. Model ini telah digunakan secara luas dalam penentuan harga dan kalibrasi opsi.

Model volatilitas stokastik sangat berguna untuk menangkap kemencengan dan kurtosis yang diamati pada data keuangan. Skewness mengacu pada asimetri distribusi pengembalian, sedangkan kurtosis mengukur ketebalan ekor distribusi. Karakteristik ini penting untuk menentukan harga instrumen derivatif yang kompleks secara akurat, seperti opsi.

Mengestimasi model volatilitas stokastik dapat menjadi tantangan karena nonlinieritas dan dimensi yang tinggi dari model tersebut. Berbagai teknik, seperti estimasi kemungkinan maksimum dan metode Bayesian, telah dikembangkan untuk mengestimasi parameter model dan mengkalibrasi model dengan data pasar.

Secara keseluruhan, memahami dasar-dasar volatilitas stokastik sangat penting untuk pemodelan keuangan dan manajemen risiko. Dengan memperhitungkan sifat volatilitas stokastik, model volatilitas stokastik memberikan estimasi harga aset yang lebih akurat dan realistis, sehingga meningkatkan pengambilan keputusan investasi dan penilaian risiko.

Volatilitas stokastik adalah konsep penting dalam pemodelan keuangan yang bertujuan untuk menangkap volatilitas harga aset dari waktu ke waktu. Sudah menjadi fakta umum bahwa harga aset sangat fluktuatif dan menunjukkan pola yang kompleks. Model volatilitas stokastik menyediakan kerangka kerja untuk memahami dan mengukur volatilitas ini.

Baca Juga: Menghitung Peluruhan Waktu dalam Perdagangan Opsi: Panduan Komprehensif

Pada artikel ini, kita akan membahas rumus volatilitas stokastik dan implikasinya dalam pemodelan keuangan. Rumus volatilitas stokastik didasarkan pada konsep proses volatilitas, yang diasumsikan mengikuti persamaan diferensial stokastik.

Model volatilitas stokastik mengasumsikan bahwa volatilitas harga aset tidak konstan dari waktu ke waktu, melainkan berevolusi sesuai dengan proses stokastik. Proses stokastik ini biasanya dimodelkan sebagai proses mean-reverting, di mana volatilitas cenderung menyatu dengan rata-rata jangka panjang. Hal ini ditangkap oleh parameter mean-reversion dalam rumus.

Rumus untuk volatilitas stokastik dapat ditulis sebagai:

dS(t) = μS(t)dt + σS(t)dW(t),

Baca Juga: Cara berdagang dengan 100 dolar: panduan komprehensif

dσ(t) = κ(θ-σ(t))dt + ξσ(t)dZ(t),

di mana dS(t) adalah perubahan harga aset pada waktu t, μ adalah tingkat penyimpangan harga aset, σ adalah volatilitas sesaat dari harga aset, dW(t) dan dZ(t) adalah proses Wiener, κ adalah parameter pengembalian rata-rata, θ adalah volatilitas rata-rata jangka panjang, dan ξ adalah volatilitas volatilitas.

Rumus volatilitas stokastik menggambarkan bagaimana harga aset dan volatilitasnya berubah seiring waktu. Persamaan pertama menggambarkan dinamika harga aset, di mana perubahan harga aset adalah fungsi dari harga saat ini, tingkat penyimpangan, dan volatilitas. Persamaan kedua merepresentasikan dinamika volatilitas, di mana perubahan volatilitas merupakan fungsi dari nilai saat ini, parameter pengembalian rata-rata, volatilitas rata-rata jangka panjang, dan volatilitas volatilitas.

Dengan memasukkan volatilitas stokastik ke dalam pemodelan keuangan, kita dapat menangkap dinamika dan variabilitas harga aset dengan lebih baik. Hal ini dapat meningkatkan akurasi prediksi dan strategi manajemen risiko. Selain itu, rumus volatilitas stokastik menyediakan kerangka kerja matematis untuk mengeksplorasi dan memahami proses yang mendasari volatilitas harga aset.

Kesimpulannya, mengeksplorasi rumus volatilitas stokastik sangat penting untuk memahami dan memodelkan volatilitas harga aset. Rumus ini memberikan representasi matematis dari dinamika harga aset dan volatilitas, yang menggabungkan pengembalian rata-rata dan volatilitas volatilitas. Dengan memasukkan rumus ini ke dalam model keuangan, kita dapat meningkatkan pemahaman dan prediksi pergerakan harga aset.

Rumus untuk model volatilitas stokastik diberikan oleh: dS(t) = µS(t)dt + σS(t)dW1(t), dσ(t) = κ(θ - σ(t))dt + ρσ(t)dW2(t), di mana S(t) adalah harga aset pada waktu t, µ adalah penyimpangan, σ adalah volatilitas, κ adalah kecepatan pengembalian rata-rata, θ adalah volatilitas rata-rata jangka panjang, ρ adalah korelasi antara harga aset dan volatilitas, dan W1 (t) dan W2 (t) adalah gerakan Brown yang independen.

Model volatilitas stokastik memiliki berbagai aplikasi di bidang keuangan dan ekonomi. Model ini biasanya digunakan untuk penetapan harga dan opsi lindung nilai, karena model ini menangkap dinamika volatilitas, yang merupakan faktor kunci dalam penetapan harga opsi. Model-model ini juga digunakan untuk manajemen risiko dan optimalisasi portofolio, karena memungkinkan pemodelan dan peramalan variabilitas pengembalian aset. Selain itu, model volatilitas stokastik dapat digunakan dalam pemodelan dan peramalan ekonomi makro, karena model ini menangkap sifat volatilitas yang bervariasi menurut waktu dalam variabel ekonomi.

Model volatilitas stokastik mungkin tidak cocok untuk semua jenis data keuangan. Model ini terutama digunakan untuk memodelkan aset yang menunjukkan volatilitas yang berubah-ubah, seperti ekuitas, mata uang, dan komoditas. Untuk aset dengan volatilitas yang stabil atau konstan, model yang lebih sederhana seperti model Black-Scholes mungkin lebih sesuai. Namun, penting untuk dicatat bahwa pilihan model tergantung pada karakteristik spesifik data dan tujuan analisis.

Ada beberapa metode untuk mengestimasi model volatilitas stokastik. Salah satu pendekatan yang umum digunakan adalah dengan menggunakan estimasi kemungkinan maksimum (MLE), yang melibatkan pencarian serangkaian nilai parameter yang memaksimalkan kemungkinan pengamatan data yang diamati. Pendekatan lainnya adalah estimasi Bayesian, yang melibatkan penentuan distribusi prior untuk parameter dan memperbaruinya berdasarkan data yang diamati. Metode lain termasuk estimator berbasis momen, seperti metode momen atau metode momen yang digeneralisasi, dan teknik penyaringan, seperti filter Kalman. Pemilihan metode estimasi bergantung pada karakteristik spesifik dari data dan asumsi model.

Model volatilitas stokastik memiliki beberapa keterbatasan. Pertama, model ini dapat menjadi intensif secara komputasi, terutama ketika memperkirakan parameter menggunakan teknik-teknik canggih seperti estimasi kemungkinan maksimum atau metode Bayesian. Kedua, model-model ini mungkin tidak dapat menangkap semua kompleksitas dunia nyata, karena model-model ini mengasumsikan struktur yang disederhanakan untuk dinamika volatilitas. Ketiga, keakuratan model bergantung pada kualitas dan keakuratan data input. Terakhir, model volatilitas stokastik dapat menghasilkan prakiraan volatilitas yang tidak realistis atau tidak masuk akal dalam situasi tertentu. Terlepas dari keterbatasan ini, model volatilitas stokastik tetap menjadi alat yang berharga untuk memahami dan memodelkan dinamika pasar keuangan.

Model volatilitas stokastik adalah model matematika yang digunakan untuk menggambarkan volatilitas aset keuangan. Tidak seperti model Black-Scholes tradisional, yang mengasumsikan volatilitas konstan, model volatilitas stokastik memungkinkan volatilitas bervariasi dari waktu ke waktu. Model ini memperhitungkan fakta bahwa volatilitas pasar tidak konstan dan dapat berubah secara tidak terduga.

Memahami Opsi Long Put dan Manfaatnya Dalam dunia investasi, memahami berbagai jenis opsi dapat menjadi hal yang krusial untuk meraih kesuksesan. …

Baca ArtikelPokemon Apa Saja yang Tidak Bisa Diperdagangkan? Jika Anda adalah pemain Pokemon Go yang rajin, Anda pasti tahu bahwa bertukar Pokemon adalah fitur …

Baca ArtikelPenjelasan MA 50 dan MA 200: Semua yang Perlu Anda Ketahui Dalam hal analisis teknikal dalam trading, moving average (MA) adalah alat yang populer dan …

Baca ArtikelMetode Paling Populer untuk Mengidentifikasi Pemasaran Ternak Dalam dunia pertanian, salah satu tugas terpenting bagi produsen ternak adalah …

Baca ArtikelMemahami Aktivitas Opsi dan Signifikansinya dalam Perdagangan Opsi adalah jenis derivatif keuangan yang memberikan investor hak, tetapi bukan …

Baca ArtikelMenjelajahi representasi visual dari individu non-biner Masyarakat sering kali menganut norma-norma gender yang telah ditetapkan sebelumnya, …

Baca Artikel