Memahami Pentingnya dan Perhitungan Margin Risiko pada Opsi

Apa yang dimaksud dengan margin risiko pada opsi? Dalam dunia investasi dan pasar keuangan, opsi memainkan peran penting dalam memberikan …

Baca Artikel

Model Normal SABR (Stochastic Alpha Beta Rho) adalah kerangka kerja matematis yang digunakan secara luas untuk menentukan harga dan melakukan lindung nilai atas derivatif volatilitas. Model ini pertama kali diperkenalkan oleh Hagan dkk. pada tahun 2002 sebagai perluasan dari model SABR yang asli, yang memberikan representasi harga opsi yang lebih fleksibel dan realistis. Dalam panduan komprehensif ini, kita akan mempelajari seluk-beluk model SABR Normal dan mengeksplorasi berbagai aplikasinya dalam keuangan kuantitatif.

Model Normal SABR mempertimbangkan dinamika volatilitas aset keuangan, dengan mempertimbangkan tiga faktor utama: harga aset, waktu kadaluarsa, dan volatilitas itu sendiri. Model ini mengasumsikan bahwa volatilitas mengikuti distribusi normal, yang merupakan perkiraan yang masuk akal untuk banyak aset keuangan. Asumsi ini memungkinkan penetapan harga dan teknik kalibrasi yang efisien, sehingga model SABR Normal menjadi pilihan yang populer di industri ini.

Salah satu keuntungan utama dari model Normal SABR adalah kemampuannya untuk menangkap volatilitas smile, sebuah fenomena yang biasa diamati di pasar opsi di mana opsi at-the-money memiliki volatilitas tersirat yang lebih rendah dibandingkan dengan opsi out-of-the-money. Dengan memasukkan parameter kemiringan, model Normal SABR dapat secara akurat mereproduksi perilaku pasar ini dan memberikan harga opsi yang lebih akurat.

Selain untuk menentukan harga opsi, model Normal SABR memiliki berbagai aplikasi dalam manajemen risiko dan strategi perdagangan. Model ini dapat digunakan untuk menghitung Yunani, seperti delta dan gamma, yang mengindikasikan sensitivitas harga opsi terhadap perubahan pada aset dasar. Angka-angka ini sangat penting untuk mengelola risiko portofolio dan mengoptimalkan strategi trading.

Model SABR Normal adalah rumus matematika yang digunakan di bidang keuangan untuk memperkirakan volatilitas aset dari waktu ke waktu. Model ini sangat berguna dalam menentukan harga dan menilai opsi, yang merupakan derivatif keuangan yang memberikan hak, tetapi bukan kewajiban, kepada pemegangnya untuk membeli atau menjual aset acuan dengan harga tertentu (harga kesepakatan) pada atau sebelum tanggal tertentu (tanggal kedaluwarsa).

Nama “SABR” adalah singkatan dari “Stochastic Alpha, Beta, Rho”, yang mengacu pada parameter yang digunakan dalam model. Model ini awalnya diperkenalkan oleh Hagan dkk. pada tahun 2002 sebagai perluasan dari model Black-Scholes-Merton yang populer, yang mengasumsikan bahwa pergerakan harga aset terdistribusi secara normal. Model SABR Normal melonggarkan asumsi ini dan memungkinkan adanya skewness dan kurtosis dalam distribusi imbal hasil aset.

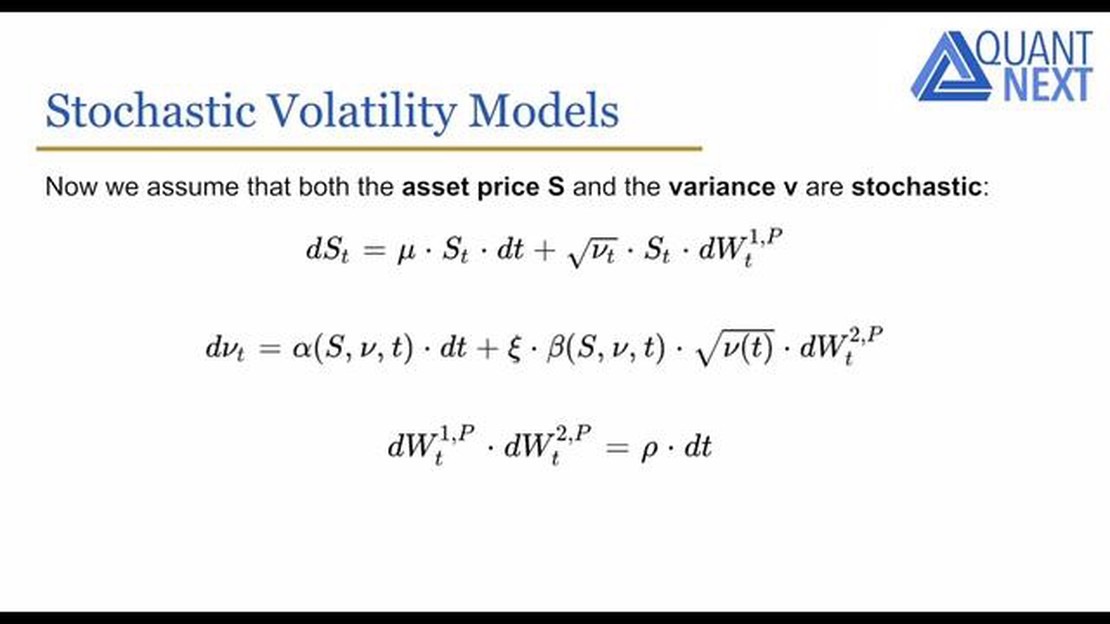

Model SABR Normal didasarkan pada konsep volatilitas stokastik, yang menyatakan bahwa fluktuasi harga aset didorong oleh volatilitas aset acuan itu sendiri. Dengan kata lain, volatilitasnya tidak konstan, melainkan bervariasi dari waktu ke waktu. Ini berbeda dengan model Black-Scholes-Merton, yang mengasumsikan volatilitas konstan.

Baca Juga: Memahami Nilai ATR Forex: Ukuran Utama untuk Penilaian Volatilitas dan Risiko

Model Normal SABR sering digunakan dalam penetapan harga dan manajemen risiko opsi eksotis, seperti opsi penghalang dan opsi digital, yang memiliki fitur-fitur yang membuatnya lebih kompleks daripada opsi vanilla biasa. Model ini memungkinkan estimasi yang lebih akurat mengenai volatilitas sebenarnya dari aset acuan, dengan mempertimbangkan kemencengan dan kurtosis distribusi pengembalian aset.

Model Normal SABR digunakan secara luas di industri keuangan. Model ini telah menjadi standar industri untuk penetapan harga dan penilaian opsi dan diimplementasikan di banyak sistem manajemen risiko dan platform perdagangan. Memahami cara kerja model Normal SABR sangat penting bagi para profesional yang bekerja di bidang keuangan kuantitatif, perdagangan opsi, dan manajemen risiko.

| Manfaat model SABR Normal: |

|---|

| Estimasi volatilitas yang akurat untuk penetapan harga dan penilaian opsi |

| Kemampuan untuk memperhitungkan skewness dan kurtosis dalam distribusi pengembalian aset |

| Digunakan secara luas dalam industri keuangan |

| Standar untuk penetapan harga dan manajemen risiko opsi eksotis |

Model SABR Normal adalah model volatilitas stokastik populer yang digunakan dalam penetapan harga opsi. Model ini merupakan perluasan dari model SABR yang asli, yang dikembangkan oleh Hagan dkk. pada tahun 2002. Model SABR Normal memungkinkan pemodelan volatilitas yang lebih fleksibel dengan mengasumsikan distribusi normal untuk volatilitas sesaat dan bukan distribusi log-normal.

Berikut adalah beberapa fitur utama dari model Normal SABR:

Model Normal SABR digunakan secara luas di industri keuangan untuk penetapan harga dan manajemen risiko opsi. Kemampuannya untuk menangkap kemiringan volatilitas dan struktur volatilitas, bersama dengan metode numeriknya yang efisien, menjadikannya alat yang berharga bagi para pedagang opsi dan manajer risiko.

Model SABR adalah model matematika yang digunakan untuk menentukan harga produk derivatif di bidang keuangan, khususnya opsi suku bunga. Singkatan dari Stochastic Alpha, Beta, Rho, dan dinamai sesuai dengan empat parameter yang digunakan dalam model.

Model SABR mengasumsikan bahwa aset acuan mengikuti gerakan geometris Brown dan volatilitas aset mengikuti proses stokastik. Model ini menggunakan empat parameter - alfa, beta, rho, dan volvol - untuk menggambarkan dinamika harga dan volatilitas aset.

Baca Juga: Apa yang terjadi jika akun forex Anda negatif? | Wawasan dan solusi ahli

Keunggulan utama model SABR adalah kemampuannya untuk menangani kemiringan dan senyuman pada harga opsi, fleksibilitasnya dalam menangkap dinamika pasar, dan kemampuannya untuk menentukan harga dan melakukan lindung nilai secara akurat pada opsi-opsi eksotis.

Beberapa keterbatasan model SABR termasuk asumsi parameter yang konstan, kebutuhan kalibrasi terhadap data pasar, dan sensitivitasnya terhadap kondisi pasar yang ekstrem. Selain itu, model ini mungkin tidak dapat secara akurat menangkap dinamika di pasar yang tidak likuid.

Model SABR biasanya dikalibrasi dengan data pasar menggunakan teknik optimasi, seperti meminimalkan perbedaan antara harga opsi yang diamati dan harga opsi yang dimodelkan. Proses kalibrasi ini melibatkan pencarian nilai dari empat parameter SABR yang paling sesuai dengan data pasar.

Model SABR adalah model keuangan yang digunakan untuk menentukan harga derivatif, khususnya opsi suku bunga.

Model SABR menggunakan pendekatan volatilitas stokastik untuk memperhitungkan senyum volatilitas, sebuah fitur yang diamati di pasar opsi di mana volatilitas tersirat tidak konstan di seluruh pemogokan yang berbeda.

Apa yang dimaksud dengan margin risiko pada opsi? Dalam dunia investasi dan pasar keuangan, opsi memainkan peran penting dalam memberikan …

Baca ArtikelAplikasi Pelacakan Saham Terbaik untuk Memberi Anda Informasi Melacak dan memantau pasar saham sangat penting bagi setiap investor atau trader. Dengan …

Baca ArtikelMemahami Signifikansi Moving Average 200 Hari Dalam dunia pasar keuangan, memahami dan menganalisis tren adalah hal yang sangat penting bagi para …

Baca ArtikelApakah opsi saham kena pajak saat dieksekusi? Opsi saham adalah bentuk kompensasi populer yang ditawarkan oleh banyak perusahaan kepada karyawannya. …

Baca ArtikelMemahami Pemrograman Perdagangan: Panduan Komprehensif Pemrograman trading telah menjadi elemen penting dalam dunia keuangan dan investasi. Dengan …

Baca ArtikelHari apa saja Opera Forex tidak beroperasi? Opera Forex adalah platform trading online populer yang digunakan oleh banyak trader di seluruh dunia. …

Baca Artikel