Indikator Utama untuk Trading Scalping yang Sukses

Indikator Terbaik untuk Perdagangan Scalping Scalping adalah strategi trading yang bertujuan untuk mendapatkan keuntungan dari perubahan harga yang …

Baca Artikel

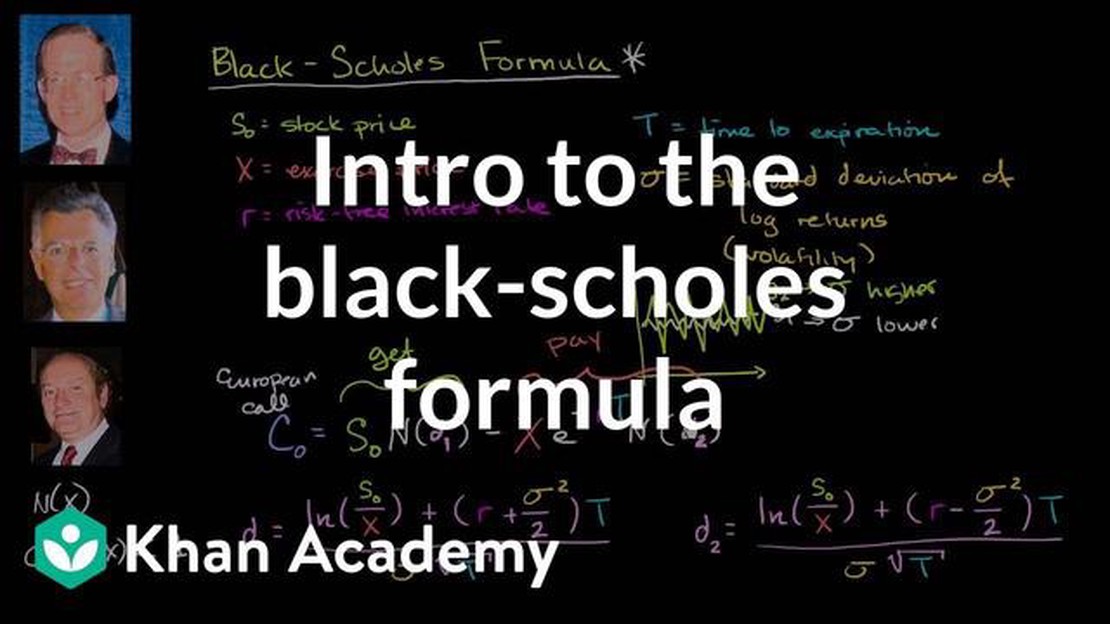

Model Black-Scholes, yang dikembangkan oleh ekonom Fischer Black dan Myron Scholes pada tahun 1973, adalah model matematika yang digunakan secara luas untuk menentukan harga opsi. Model ini telah merevolusi industri keuangan dan memberikan wawasan yang berharga mengenai penetapan harga derivatif. Model ini didasarkan pada lima input utama yang menentukan nilai opsi: harga saham saat ini, harga kesepakatan, waktu kadaluarsa, tingkat suku bunga bebas risiko, dan volatilitas aset acuan.

**Harga saham saat ini mewakili nilai pasar dari aset acuan dan merupakan input penting dalam model Black-Scholes. Harga ini mencerminkan ekspektasi dan sentimen pelaku pasar mengenai kinerja saham di masa depan. Keakuratan input ini sangat penting untuk penentuan harga opsi yang akurat.

**Harga kesepakatan (strike price) adalah harga di mana pemegang opsi memiliki hak untuk membeli (dalam kasus opsi beli) atau menjual (dalam kasus opsi jual) aset acuan. Harga ini memainkan peran penting dalam menentukan profitabilitas opsi pada saat kadaluarsa. Harga kesepakatan yang lebih tinggi meningkatkan potensi keuntungan bagi pemegang opsi beli dan menurunkan potensi keuntungan bagi pemegang opsi jual.

**Waktu kadaluarsa mengacu pada periode yang tersisa sampai kontrak opsi berakhir. Ini adalah input yang penting dalam model Black-Scholes, karena ini mempengaruhi probabilitas opsi untuk berakhir in-the-money. Semakin lama waktu kadaluarsa, semakin tinggi probabilitas opsi menguntungkan.

Tingkat bunga bebas risiko adalah tingkat pengembalian yang dapat diharapkan investor dari investasi bebas risiko, seperti obligasi negara. Ini adalah input penting dalam model Black-Scholes, karena mewakili biaya pembiayaan pembelian aset dasar. Suku bunga bebas risiko yang lebih tinggi akan menurunkan nilai sekarang dari opsi, yang mengarah ke harga opsi yang lebih rendah.

Volatilitas aset acuan adalah ukuran fluktuasi harga aset acuan. Ini mewakili deviasi standar dari pengembalian aset selama periode tertentu. Volatilitas adalah input penting dalam model Black-Scholes, karena mencerminkan ketidakpastian harga dan memengaruhi probabilitas opsi untuk berakhir pada saat jatuh tempo. Volatilitas yang lebih tinggi menghasilkan harga opsi yang lebih tinggi, karena meningkatkan probabilitas pergerakan harga yang besar.

Memahami lima input dari model Black-Scholes sangat penting bagi siapa pun yang terlibat dalam pasar opsi, baik sebagai investor, pedagang, atau analis keuangan. Dengan memahami pentingnya input-input ini dan interaksinya, para pelaku pasar dapat membuat keputusan yang tepat mengenai penetapan harga opsi dan manajemen risiko. Model Black-Scholes merupakan bukti kekuatan matematika dalam memahami dan menganalisis instrumen keuangan yang kompleks.

Model Black-Scholes adalah model matematika yang digunakan untuk menghitung harga teoretis opsi. Model ini dikembangkan oleh ekonom Fischer Black dan Myron Scholes pada tahun 1973, dan kemudian disempurnakan oleh Robert Merton.

Model ini banyak digunakan oleh para profesional keuangan dan investor untuk menentukan nilai wajar opsi, dan telah menjadi alat fundamental dalam bidang keuangan kuantitatif.

Model Black-Scholes memperhitungkan berbagai faktor, termasuk harga saat ini dari aset yang mendasari, harga kesepakatan dari opsi, waktu hingga kadaluarsa, suku bunga bebas risiko, dan volatilitas aset yang mendasari.

Baca Juga: Dapatkah Anda Menjual Opsi Panggilan dalam IRA? - Pertimbangan dan Panduan Utama

Dengan memasukkan variabel-variabel ini ke dalam rumus, model Black-Scholes dapat menghitung nilai wajar opsi gaya Eropa. Opsi gaya Eropa hanya dapat dieksekusi pada tanggal kadaluarsa, tidak seperti opsi gaya Amerika yang dapat dieksekusi kapan saja sebelum kadaluarsa.

Harga teoritis yang dihitung oleh model Black-Scholes mewakili nilai pasar opsi dan memandu investor dalam membuat keputusan yang tepat untuk membeli atau menjual opsi.

Penting untuk diperhatikan bahwa model Black-Scholes membuat beberapa asumsi, seperti volatilitas yang konstan dan tingkat suku bunga bebas risiko, yang mungkin tidak mencerminkan kondisi dunia nyata. Akibatnya, model ini mungkin tidak selalu secara akurat memprediksi harga opsi yang sebenarnya.

Terlepas dari keterbatasannya, model Black-Scholes tetap menjadi alat yang berharga dalam penentuan harga opsi dan telah memberikan kontribusi yang signifikan dalam bidang keuangan.

Memahami input dari model Black-Scholes sangat penting bagi investor dan pedagang yang ingin membuat keputusan yang tepat mengenai penetapan harga opsi. Input ini, yang juga dikenal sebagai lima “Yunani”, memberikan informasi berharga mengenai faktor-faktor yang mempengaruhi harga kontrak opsi.

Dengan memahami masukan-masukan ini, investor dapat menganalisis dan menilai potensi risiko dan imbalan yang terkait dengan kontrak opsi tertentu. Mereka dapat menentukan kemungkinan opsi mencapai harga tertentu, sensitivitas nilai opsi terhadap perubahan harga aset acuan, volatilitas, waktu jatuh tempo, dan suku bunga.

Baca Juga: Apakah HDFC merupakan pilihan yang dapat diandalkan untuk transaksi internasional?

Setiap input memainkan peran penting dalam menentukan harga kontrak opsi dan memiliki karakteristik dan interpretasi yang unik. Sebagai contoh, delta mengukur seberapa besar harga opsi akan berubah sehubungan dengan perubahan harga aset acuan. Gamma mengukur tingkat perubahan delta. Vega mengukur sensitivitas nilai opsi terhadap perubahan volatilitas. Theta mengukur laju peluruhan waktu dari kontrak opsi. Rho mengukur sensitivitas nilai opsi terhadap perubahan suku bunga.

Tanpa pemahaman menyeluruh mengenai input-input ini, investor dapat membuat keputusan yang salah dan berpotensi merugi. Sebagai contoh, mereka mungkin meremehkan dampak perubahan volatilitas terhadap nilai kontrak opsi atau gagal memperhitungkan efek peluruhan waktu. Dengan memahami input, investor dapat membuat prediksi yang lebih akurat mengenai pergerakan harga opsi di masa depan dan menyesuaikan strategi investasi mereka.

Kesimpulannya, memahami input dari model Black-Scholes sangat penting bagi investor dan pedagang yang ingin menganalisis dan mengevaluasi kontrak opsi secara efektif. Dengan memahami faktor-faktor yang memengaruhi harga opsi, investor dapat membuat keputusan yang tepat dan meningkatkan peluang keberhasilan mereka di pasar opsi.

Input dari model Black-Scholes adalah harga aset acuan, harga pelaksanaan opsi, waktu berakhirnya opsi, tingkat suku bunga bebas risiko, dan volatilitas aset acuan.

Harga aset acuan adalah input penting dalam model Black-Scholes. Ketika harga aset acuan meningkat, harga opsi beli juga akan meningkat, sedangkan harga opsi jual akan menurun. Hal ini dikarenakan harga yang lebih tinggi dari aset acuan akan meningkatkan potensi keuntungan pada opsi beli, dan menurunkan potensi keuntungan pada opsi jual.

Harga pelaksanaan, juga dikenal sebagai harga kesepakatan, adalah harga di mana opsi dapat dilaksanakan. Dalam model Black-Scholes, harga pelaksanaan yang lebih tinggi untuk sebuah opsi beli akan menyebabkan penurunan harga, karena semakin kecil kemungkinan opsi tersebut akan dieksekusi dengan keuntungan. Sebaliknya, harga pelaksanaan yang lebih tinggi untuk opsi jual akan menyebabkan kenaikan harga, karena semakin besar kemungkinan opsi tersebut akan dieksekusi dengan keuntungan.

Waktu kadaluarsa merupakan input penting dalam model Black-Scholes karena merepresentasikan jumlah waktu yang tersisa sampai kontrak opsi berakhir. Ketika waktu kadaluarsa berkurang, nilai opsi akan berkurang, karena semakin sedikit waktu yang tersisa bagi harga aset acuan untuk bergerak ke arah yang menguntungkan. Sebaliknya, ketika waktu kadaluarsa meningkat, nilai opsi meningkat, karena ada lebih banyak waktu bagi harga aset dasar untuk bergerak ke arah yang menguntungkan.

Suku bunga bebas risiko adalah input penting dalam model Black-Scholes karena merepresentasikan biaya peminjaman uang untuk membeli aset dasar. Suku bunga bebas risiko yang lebih tinggi akan menyebabkan kenaikan harga opsi beli dan opsi jual, karena biaya peminjaman uang meningkat. Sebaliknya, suku bunga bebas risiko yang lebih rendah akan menyebabkan penurunan harga opsi beli dan opsi jual.

Input dari model Black-Scholes adalah harga aset acuan, harga kesepakatan, waktu kadaluarsa, suku bunga bebas risiko, dan volatilitas aset acuan.

Indikator Terbaik untuk Perdagangan Scalping Scalping adalah strategi trading yang bertujuan untuk mendapatkan keuntungan dari perubahan harga yang …

Baca ArtikelApakah Trading Forex Legal di Pakistan? Perdagangan valas telah mendapatkan popularitas yang signifikan di Pakistan dalam beberapa tahun terakhir, …

Baca ArtikelMemahami Perbedaan Antara Pengarsipan 13F dan 13D Dalam memahami lanskap regulasi industri keuangan, sangat penting untuk memahami perbedaan antara …

Baca ArtikelMenjual Opsi Saham di Perusahaan: Apa yang Perlu Anda Ketahui Opsi saham adalah bentuk kompensasi karyawan yang populer, yang menawarkan kesempatan …

Baca ArtikelBerapa nilai tukar tetap Euro ke CFA? Euro, sebagai mata uang resmi Zona Euro, dikenal luas dan digunakan di beberapa negara Eropa. Namun, di luar …

Baca ArtikelNilai Intrinsik Opsi Opsi adalah instrumen keuangan populer yang memungkinkan investor untuk berspekulasi mengenai pergerakan harga aset acuan di masa …

Baca Artikel