Comprender el significado de las acciones restringidas: Una guía completa

Comprender el significado de las acciones restringidas Las acciones restringidas son una popular herramienta de compensación que las empresas utilizan …

Lee el artículo

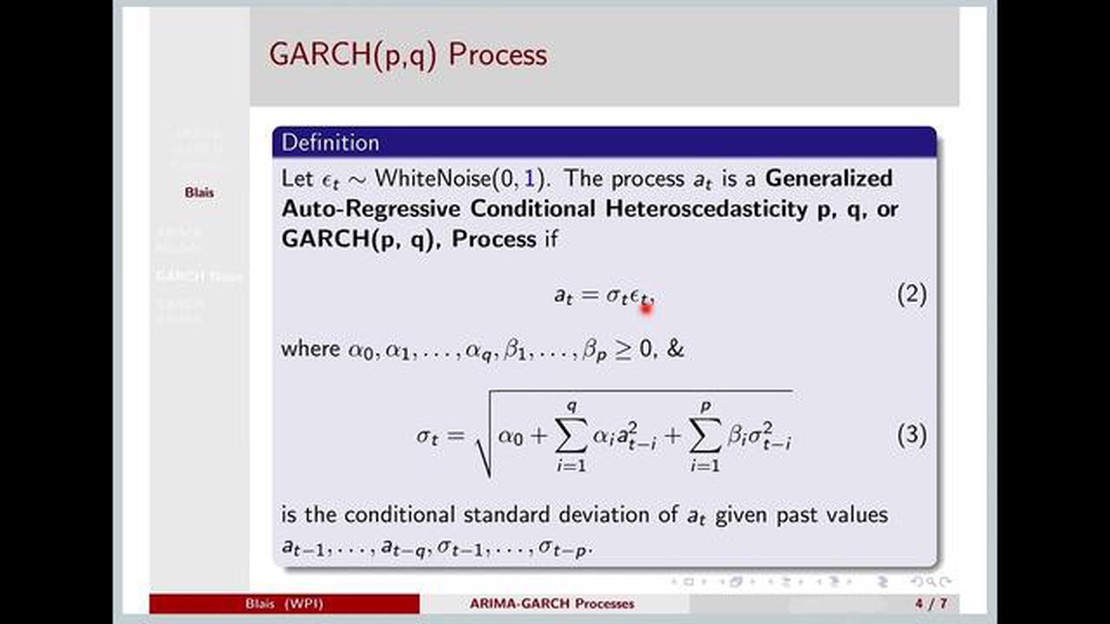

El análisis de series temporales es una herramienta importante para predecir los mercados financieros. Dos métodos populares para modelizar y predecir la volatilidad del mercado son los modelos ARIMA (media móvil autorregresiva integrada) y GARCH (heteroscedasticidad condicional autorregresiva generalizada). Aunque ambos modelos tienen sus ventajas, estudios recientes han demostrado que GARCH supera a ARIMA en cuanto a precisión y resultados de previsión.

Los modelos ARIMA se utilizan mucho para predecir series temporales, ya que reflejan la tendencia, la estacionalidad y la autocorrelación de los datos. Sin embargo, los modelos ARIMA suponen que los residuos, o los errores del modelo, se distribuyen normalmente y tienen una varianza constante en el tiempo. Este supuesto puede no cumplirse en los mercados financieros, donde la volatilidad puede ser muy irregular y estar sujeta a cambios repentinos.

En cambio, los modelos GARCH están diseñados específicamente para captar la agrupación de la volatilidad y la naturaleza variable en el tiempo de los mercados financieros. Los modelos GARCH permiten que la varianza condicional de los residuos dependa de valores pasados, lo que capta la persistencia y la asimetría de la volatilidad. Esto hace que los modelos GARCH sean más adecuados para modelizar y predecir la volatilidad de los mercados, especialmente durante periodos de alta volatilidad.

Este análisis comparativo pretende demostrar la superioridad de los modelos GARCH sobre los modelos ARIMA en la previsión de la volatilidad del mercado. Comparando la precisión y los errores de previsión de ambos modelos sobre datos financieros históricos, aportamos pruebas empíricas de que los modelos GARCH superan a los modelos ARIMA a la hora de captar la compleja dinámica de los mercados financieros.

En conclusión, mientras que los modelos ARIMA son útiles para captar la tendencia y la autocorrelación de los datos de series temporales, los modelos GARCH son más adecuados para modelizar y predecir la volatilidad de los mercados. La capacidad de los modelos GARCH para captar la naturaleza variable en el tiempo de la volatilidad los hace más precisos y fiables a la hora de predecir los mercados financieros. Este estudio subraya la importancia de considerar los modelos GARCH como alternativa a los modelos ARIMA en la previsión de la volatilidad y aporta ideas a los investigadores y profesionales del campo del análisis financiero.

Los modelos GARCH (heterocedasticidad condicional autorregresiva generalizada) tienen varias ventajas sobre los modelos ARIMA (media móvil integrada autorregresiva) en el campo del análisis de series temporales financieras.

Leer también: ¿Es rentable el Day Trading con criptomonedas? Explorando la Rentabilidad Potencial del Day Trading de Criptodivisas2. 1. Flexibilidad: Los modelos GARCH son muy flexibles y pueden adaptarse a distintos tipos de datos financieros. Pueden capturar diversos patrones de agrupación de la volatilidad, como la volatilidad simétrica o asimétrica, y manejar diferentes tipos de supuestos de distribución, como la distribución normal, la distribución t o la distribución sesgada. Esta flexibilidad permite a los modelos GARCH proporcionar un mejor ajuste y capturar los matices de los datos financieros con mayor precisión. 3. Robustez: Los modelos GARCH son robustos a los valores atípicos y extremos, que son comunes en los datos financieros. La estimación de la volatilidad en los modelos GARCH se basa en una combinación ponderada de observaciones pasadas, dando más peso a las observaciones recientes. Este esquema de ponderación reduce la influencia de los valores atípicos y extremos y garantiza que el modelo se adapte a las condiciones cambiantes del mercado. 4. Precisión de las previsiones: Se ha comprobado que los modelos GARCH superan a los modelos ARIMA en términos de precisión de las previsiones de series temporales financieras. La capacidad de los modelos GARCH para captar la agrupación de la volatilidad y la volatilidad variable en el tiempo da lugar a previsiones de volatilidad más precisas, lo que a su vez mejora la precisión de las previsiones del precio de los activos.

En general, los modelos GARCH ofrecen varias ventajas sobre los modelos ARIMA en el campo del análisis de series temporales financieras, lo que los convierte en la opción preferida para modelizar y predecir datos financieros.

Aunque los modelos ARIMA se han utilizado ampliamente en la previsión de series temporales, hay que tener en cuenta varias limitaciones:

A pesar de estas limitaciones, los modelos ARIMA siguen utilizándose en muchas aplicaciones debido a su simplicidad, interpretabilidad y solidez en determinados escenarios. Sin embargo, para series temporales con patrones no lineales, no estacionarios o complejos, modelos alternativos como GARCH pueden ser más adecuados y arrojar mejores resultados de previsión.

La principal diferencia entre los modelos GARCH (Heteroskedasticidad Condicional Autorregresiva Generalizada) y ARIMA (Media Móvil Autorregresiva Integrada) es que los modelos GARCH están diseñados específicamente para capturar y modelar la agrupación de la volatilidad y los patrones de volatilidad variables en el tiempo en los datos de series temporales financieras y económicas, mientras que los modelos ARIMA se utilizan generalmente para modelar la tendencia subyacente y la estacionalidad de los datos.

Leer también: ¿Es la media móvil ponderada un método de análisis más preciso?

En general, se considera que los modelos GARCH superan a los modelos ARIMA en términos de precisión de las previsiones para los datos de series temporales financieras y económicas porque son capaces de capturar y modelizar la agrupación de la volatilidad y los patrones de volatilidad variable en el tiempo que suelen observarse en dichos datos. La capacidad de los modelos GARCH para captar estas características de los datos les permite realizar previsiones más precisas que los modelos ARIMA.

Sí, los modelos GARCH pueden utilizarse para realizar previsiones a corto plazo. De hecho, una de las ventajas de los modelos GARCH es que son capaces de captar patrones de volatilidad a corto plazo y proporcionar previsiones precisas para horizontes temporales más cortos. Sin embargo, es importante señalar que la precisión de las previsiones puede disminuir a medida que aumenta el horizonte de previsión.

Los modelos GARCH se desarrollaron originalmente y se utilizan ampliamente en el campo de las finanzas y la economía para modelizar la volatilidad en datos de series temporales financieras y económicas. Sin embargo, también pueden aplicarse a otros tipos de datos de series temporales que muestren agrupaciones de volatilidad y patrones de volatilidad variables en el tiempo. Algunos ejemplos son los datos meteorológicos, los precios de las acciones y los tipos de cambio.

El uso de modelos GARCH tiene varias limitaciones. En primer lugar, los modelos GARCH suponen que la varianza condicional sólo está influida por los valores pasados de la varianza condicional y los residuos al cuadrado pasados. Este supuesto puede no cumplirse en todos los casos y dar lugar a previsiones inexactas. Además, los modelos GARCH pueden requerir una gran cantidad de datos para estimar los parámetros con precisión. Por último, los modelos GARCH son intensivos desde el punto de vista computacional y pueden requerir programas estadísticos avanzados para su aplicación.

El objetivo principal del artículo es comparar el rendimiento de los modelos GARCH (heterocedasticidad condicional autorregresiva generalizada) y ARIMA (media móvil integrada autorregresiva) en la predicción de series temporales de datos financieros.

Comprender el significado de las acciones restringidas Las acciones restringidas son una popular herramienta de compensación que las empresas utilizan …

Lee el artículo¿Puede encontrar datos sobre opciones en Bloomberg? Si es usted inversor u operador en el mercado de opciones, quizá se pregunte si Bloomberg ofrece …

Lee el artículoEntender la diferencia entre el valor justo de mercado y el precio de las acciones Cuando se trata de invertir en acciones, es fundamental comprender …

Lee el artículoMovimiento del Bank Nifty: Consejos eficaces sobre cómo atraparlo El Bank Nifty es un indicador clave de la salud y el rendimiento generales del …

Lee el artículoIndicador de fortaleza de compradores y vendedores: Todo lo que necesita saber En el mundo de los mercados financieros, comprender la dinámica entre …

Lee el artículoRazones del fracaso de la mayoría de los operadores de opciones Operar con opciones puede ser una empresa atractiva y potencialmente rentable para …

Lee el artículo