Descubra la gama de oportunidades de trading con FXCM

Descubra la gama de activos negociables con FXCM Para los traders que buscan explorar el apasionante mundo de los mercados financieros, FXCM ofrece …

Lee el artículo

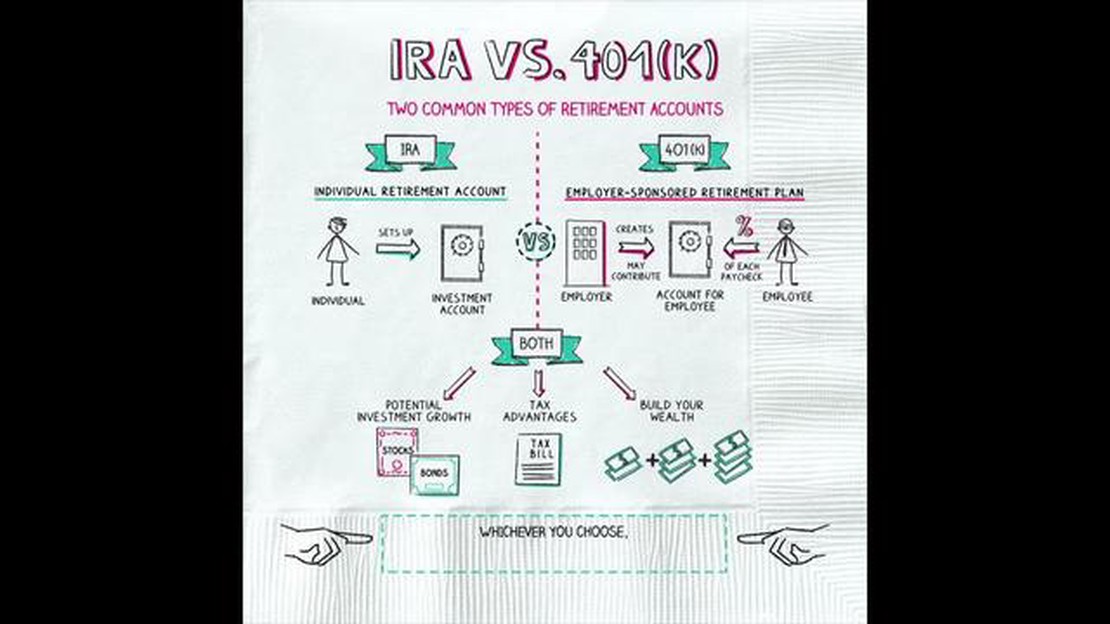

A la hora de planificar la jubilación, una de las opciones de inversión más comunes es el plan 401K. Sin embargo, algunas personas se preguntan si un 401K es un tipo de acción. Exploremos qué es un 401K y si implica invertir en acciones.

Un 401K es un plan de ahorro para la jubilación que proporciona una empresa. Permite a los empleados aportar una parte de su salario antes de impuestos a una cuenta de inversión. Los fondos de esta cuenta pueden invertirse en diversos instrumentos financieros, como acciones, bonos y fondos de inversión. Sin embargo, un 401K en sí no es un tipo de acción.

Aunque un 401K permite a los particulares invertir en acciones, no se limita únicamente a ellas. Dependiendo de las opciones que ofrezca la empresa, los particulares pueden optar por asignar sus aportaciones a diversos instrumentos de inversión. Esto incluye acciones, bonos y otros activos que se consideran apropiados para el ahorro a largo plazo para la jubilación.

Así pues, aunque un plan 401K puede implicar la inversión en acciones, no se centra únicamente en ellas. Ofrece a los particulares la flexibilidad de diversificar sus inversiones y elegir entre una gama de instrumentos financieros. Esto puede ayudar a las personas a crear una cartera de jubilación completa que se ajuste a su tolerancia al riesgo y a sus objetivos financieros.

Un 401K es un tipo de plan de ahorro para la jubilación que ofrecen muchas empresas en Estados Unidos. Recibe su nombre de una sección del Código de Impuestos Internos de EE.UU., que describe las normas y reglamentos para este tipo de cuenta de jubilación.

Con un 401K, los empleados pueden aportar un porcentaje de su salario al plan antes de impuestos. Esto significa que el dinero se descuenta de la nómina antes de deducir los impuestos, lo que puede ayudar a reducir la base imponible. Las aportaciones se invierten en distintos activos, como acciones, bonos y fondos de inversión.

Una de las principales ventajas de un plan 401K es que muchas empresas ofrecen aportaciones paralelas. Esto significa que si un empleado aporta un determinado porcentaje de su salario al plan, su empresa igualará esa aportación hasta un determinado límite. En esencia, se trata de dinero gratis que puede aumentar significativamente los ahorros para la jubilación del empleado.

Otra ventaja de un plan 401K es que las inversiones crecen con impuestos diferidos. Esto significa que los beneficios y ganancias de las inversiones no tributan hasta que se retiran de la cuenta, normalmente durante la jubilación. Esto puede ayudar a maximizar el potencial de crecimiento de las inversiones a lo largo del tiempo.

Es importante tener en cuenta que un 401K no es un tipo de acciones en sí, sino un vehículo de ahorro para la jubilación que puede incluir acciones entre sus opciones de inversión. Las opciones de inversión exactas disponibles en un 401K pueden variar en función del plan y de la empresa.

En general, un plan 401K es una valiosa herramienta de ahorro para la jubilación, que ofrece ventajas fiscales y la posibilidad de que la empresa haga aportaciones paralelas. Es importante que las personas consideren cuidadosamente sus opciones de inversión y niveles de aportación para sacar el máximo partido a sus ahorros 401K.

Un 401K es un tipo de cuenta de ahorro para la jubilación que ofrece una empresa a sus empleados. No es un tipo de acción, sino un vehículo de inversión con ventajas fiscales que permite a los particulares ahorrar e invertir para su jubilación.

Una de las principales características del 401K es que las aportaciones a la cuenta suelen deducirse del salario del empleado antes de impuestos. Esto significa que el dinero aportado al 401K no está sujeto al impuesto sobre la renta en el año en que se gana, lo que permite a las personas reducir su renta imponible.

Leer también: ¿Puede ser una estrategia rentable ganar 10 puntos al día de forma constante?

Las aportaciones al plan 401K se invierten en diversos instrumentos financieros, como acciones, bonos y fondos de inversión. El individuo elige las inversiones dentro de las opciones que ofrece el plan de la empresa, y los rendimientos de estas inversiones se difieren fiscalmente hasta que se retiran.

Además de las ventajas fiscales, muchas empresas también ofrecen una aportación equivalente a las cuentas 401K de los empleados. Esto significa que por cada dólar que un empleado aporte a su 401K, la empresa aportará también un determinado porcentaje, hasta un límite especificado. En esencia, se trata de dinero gratis que puede impulsar significativamente el crecimiento de la cuenta.

Aunque el plan 401K es una poderosa herramienta de ahorro para la jubilación, existen algunas limitaciones y restricciones. Por ejemplo, hay límites sobre la cantidad que una persona puede aportar a su 401K cada año. Además, existen penalizaciones por retirar fondos de un 401K antes de los 59 años y medio, a menos que se apliquen determinadas excepciones.

En general, un plan 401K es un componente importante de la planificación de la jubilación de muchas personas. Proporciona una forma de ahorrar para el futuro con ventajas fiscales y puede ser una fuente clave de ingresos durante la jubilación.

Un 401K es un tipo de plan de ahorro para la jubilación que ofrecen las empresas a sus empleados. Permite a los particulares aportar una parte de sus ingresos antes de impuestos a la cuenta, que luego puede invertirse en diversos activos, como acciones, bonos y fondos de inversión.

Una de las principales ventajas de un plan 401K es que las aportaciones se realizan antes de impuestos. Esto significa que el dinero se deduce de la nómina del empleado antes de calcular los impuestos, lo que reduce su renta imponible. Esto puede suponer un ahorro fiscal inmediato para el contribuyente.

Leer también: Cómo elegir el mejor capital para operar en Forex: Guía para principiantes

Normalmente, las empresas también ofrecen una aportación paralela, por la que igualan un determinado porcentaje de las aportaciones del empleado, hasta un cierto límite. En esencia, se trata de dinero gratuito que el empleado puede destinar a sus ahorros para la jubilación.

Una vez que el dinero está en la cuenta 401K, puede invertirse en diversas opciones de inversión. Esto permite a las personas aumentar sus ahorros con el tiempo, a medida que se acumulan los rendimientos de estas inversiones.

Una cosa importante que hay que tener en cuenta es que un 401K está sujeto a ciertas restricciones de retirada. En general, no se puede retirar dinero antes de los 59 años y medio sin incurrir en una penalización. Existen algunas excepciones a esta norma, como en el caso de dificultades financieras o determinados gastos médicos.

Cuando una persona cumple 59 años y medio, puede empezar a retirar dinero de su 401K sin incurrir en penalización. Sin embargo, estas retiradas siguen estando sujetas al impuesto sobre la renta. La persona puede optar por retirar el dinero de una sola vez o por hacerlo periódicamente, en función de sus necesidades y objetivos financieros.

En general, un plan 401K es una valiosa herramienta de ahorro para la jubilación que ofrece a las personas la oportunidad de ahorrar para su futuro al tiempo que se benefician de ventajas fiscales y de posibles aportaciones de la empresa. Es una parte importante de una estrategia completa de ahorro para la jubilación.

No, un 401K no es un tipo de acción. Es un tipo de cuenta de ahorro para la jubilación que permite a los particulares aportar una parte de sus ingresos para ahorrar para la jubilación. El dinero de un 401K puede invertirse en distintos tipos de opciones de inversión, como acciones, bonos y fondos de inversión, pero la cuenta 401K en sí no es una acción.

Sí, en la mayoría de los casos, puede utilizar su 401K para invertir en acciones. Muchos planes 401K ofrecen diversas opciones de inversión, como acciones, bonos y fondos de inversión. Sin embargo, es importante tener en cuenta que la inversión en acciones conlleva riesgos, y que rentabilidades pasadas no son indicativas de resultados futuros. Se recomienda siempre consultar con un asesor financiero antes de tomar cualquier decisión de inversión.

Invertir en acciones a través de un plan 401K tiene varias ventajas. En primer lugar, las aportaciones a un 401K se realizan antes de impuestos, lo que significa que puede reducir su renta imponible y, potencialmente, reducir su deuda tributaria total. En segundo lugar, cualquier ganancia o crecimiento de sus inversiones en el 401K se difiere fiscalmente hasta que retire los fondos en la jubilación. Por último, invertir en acciones le permite obtener potencialmente mayores rendimientos en comparación con otras opciones de inversión a largo plazo. Sin embargo, es importante recordar que invertir en acciones conlleva riesgos, por lo que es importante diversificar su cartera y tener en cuenta su tolerancia al riesgo.

Sí, puede reinvertir su 401K en una cuenta de jubilación individual (IRA) y luego invertir en acciones a través de la IRA. Este proceso se conoce como transferencia indirecta. Sin embargo, es importante tener en cuenta las posibles implicaciones fiscales y las comisiones o penalizaciones asociadas a la reinversión. Se recomienda consultar con un asesor financiero o fiscal para determinar la mejor opción para su situación específica.

Sí, existen restricciones para retirar acciones de un 401K. En general, no se pueden retirar fondos de un 401K antes de los 59 años y medio sin incurrir en penalizaciones por retirada anticipada e impuestos. Además, algunos planes 401K pueden tener normas o limitaciones específicas sobre la retirada de acciones. Es importante revisar los documentos del plan o consultar con el administrador del plan para conocer las normas y restricciones específicas que se aplican a su 401K.

Descubra la gama de activos negociables con FXCM Para los traders que buscan explorar el apasionante mundo de los mercados financieros, FXCM ofrece …

Lee el artículoMejor indicador para el comercio USDINR Cuando se trata de operar con USDINR (dólar estadounidense por rupia india), el uso de indicadores puede …

Lee el artículoGuía paso a paso: Cómo instalar EA Games en PC **Introducción ¿Estás deseando jugar a los últimos juegos de EA en tu PC? Si es así, estás en el lugar …

Lee el artículoNombre de la plataforma de negociación de futuros de Phillip Capital ¿Está buscando una plataforma de negociación de futuros fiable y eficaz? No …

Lee el artículo¿Qué ocurre si ejerzo una opción? Ejercer una opción es el proceso de utilizar su derecho a comprar o vender el activo subyacente a un precio …

Lee el artículo¿Pueden los operadores aprender a programar? Desvelando el potencial oculto Desde hace mucho tiempo, el trading se asocia a la experiencia en …

Lee el artículo