Cómo cambiar de nombre y sexo en CT: Guía completa

Pasos para cambiar de nombre y sexo en CT Si usted está considerando cambiar su nombre o género en el estado de Connecticut, esta guía comprensiva le …

Lee el artículo

El modelo de fijación de precios Black-Scholes se utiliza ampliamente en el campo de las finanzas para estimar el precio de los derivados financieros, como los contratos de opciones. Sin embargo, existe un debate en curso sobre si Black-Scholes puede considerarse un modelo binomial. En este artículo, profundizaremos en la relación entre el modelo Black-Scholes y los modelos binomiales, y examinaremos las similitudes y diferencias entre ambos.

En primer lugar, definamos qué es un modelo binomial. Un modelo binomial es un modelo matemático que representa los posibles resultados de un evento con dos valores posibles, típicamente denominados “arriba” y “abajo”. Este tipo de modelo suele utilizarse para valorar opciones considerando los posibles movimientos del precio del activo subyacente a lo largo de una serie de pasos temporales discretos.

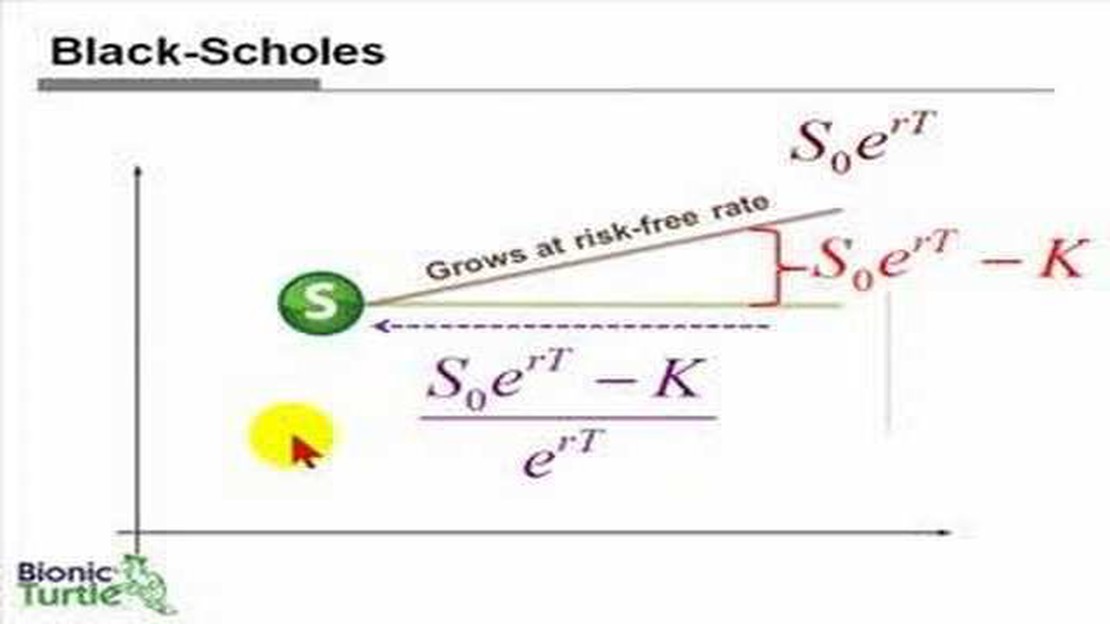

El modelo Black-Scholes, por su parte, es un modelo de tiempo continuo que asume que el precio del activo subyacente sigue un movimiento browniano geométrico. Tiene en cuenta factores como el tiempo, la volatilidad, el tipo de interés sin riesgo y el precio de ejercicio para estimar el valor de una opción. La naturaleza continua del modelo Black-Scholes lo diferencia de los modelos binomiales, que consideran pasos temporales discretos.

Aunque el modelo Black-Scholes no es estrictamente un modelo binomial, puede considerarse como un caso límite de un modelo binomial a medida que el número de pasos temporales se aproxima a infinito. En otras palabras, a medida que aumenta el número de pasos temporales, el modelo binomial converge al modelo Black-Scholes. Esto se conoce como el principio de convergencia, que establece que los modelos binomiales convergen a modelos de tiempo continuo bajo ciertos supuestos.

El modelo de fijación de precios Black-Scholes es un modelo matemático muy utilizado para fijar el precio de las opciones, que tiene en cuenta diversos factores como el precio actual del activo subyacente, el tiempo hasta el vencimiento, la volatilidad del activo y el tipo de interés sin riesgo. Fue desarrollado por los economistas Fischer Black y Myron Scholes a principios de los años setenta.

Aunque el modelo Black-Scholes no es un modelo binomial en su forma original, existe una estrecha relación entre ambos. El modelo Black-Scholes supone una distribución continua del precio del activo subyacente, mientras que los modelos binomiales, como el modelo Cox-Ross-Rubinstein, suponen una distribución discreta de los precios. Sin embargo, a medida que los periodos de tiempo de un modelo binomial se hacen infinitesimalmente pequeños, el modelo se aproxima a una distribución continua y converge hacia el modelo Black-Scholes.

De hecho, el modelo Black-Scholes puede derivarse del modelo binomial mediante un proceso conocido como “aproximación binomial”. Esto implica tomar el límite del modelo binomial a medida que el número de periodos de tiempo se aproxima a infinito y el tiempo entre cada periodo se hace infinitesimalmente pequeño. La ecuación resultante es la ecuación continua de Black-Scholes.

Sin embargo, es importante señalar que el modelo binomial y el modelo Black-Scholes tienen supuestos y limitaciones diferentes. El modelo binomial es más flexible y puede manejar situaciones en las que el precio del activo subyacente está sujeto a saltos u otros movimientos discontinuos. Por otra parte, el modelo Black-Scholes asume una volatilidad constante y una distribución de precios continua, lo que no siempre refleja con exactitud las condiciones del mercado.

Leer también: ¿Cómo denunciar los problemas de financiación? - Guía completa para notificar problemas de financiación

En general, aunque el modelo Black-Scholes no es un modelo binomial en su forma original, puede derivarse del modelo binomial mediante un proceso de aproximación. Ambos modelos guardan una estrecha relación, pero también presentan diferencias en sus supuestos y limitaciones.

El modelo de fijación de precios Black-Scholes es un modelo matemático utilizado para calcular el precio teórico de las opciones. Fue desarrollado por los economistas Fisher Black y Myron Scholes en 1973 y se ha convertido en el modelo estándar para la valoración de opciones en los mercados financieros.

El modelo se basa en varios supuestos, entre ellos que el precio del activo subyacente sigue un movimiento browniano geométrico. Este supuesto permite calcular la distribución de probabilidad del precio futuro del activo, que es un componente clave para determinar los precios de las opciones.

El modelo Black-Scholes es un modelo de tiempo continuo, lo que significa que asume que los movimientos del precio del activo subyacente son continuos y pueden modelizarse mediante ecuaciones diferenciales. Sin embargo, en la práctica, muchos activos tienen movimientos de precios discretos, lo que puede hacer que el modelo Black-Scholes sea menos preciso.

Aquí es donde entran en juego los modelos binomiales. Los modelos binomiales son modelos de tiempo discreto que dividen el periodo de tiempo en varios intervalos más pequeños y asumen que el precio del activo subyacente puede subir o bajar durante cada intervalo. Construyendo un árbol binomial de posibles precios de activos, es posible determinar el valor de una opción en cada nodo del árbol y, a continuación, trabajar hacia atrás para calcular el valor actual de la opción.

La relación entre el modelo Black-Scholes y los modelos binomiales es que los modelos binomiales pueden considerarse aproximaciones del modelo Black-Scholes de tiempo continuo. A medida que aumenta el número de intervalos en el modelo binomial, el modelo se vuelve más preciso y se aproxima a los resultados obtenidos con el modelo Black-Scholes de tiempo continuo.

Leer también: Estrategias para Operar con Futuros de Bonos: Todo lo que necesita saber

Sin embargo, es importante señalar que el modelo binomial requiere más esfuerzo computacional y puede llevar más tiempo que el modelo Black-Scholes. Esto se debe a que el modelo binomial calcula el valor de la opción en cada nodo del árbol, mientras que el modelo Black-Scholes proporciona una ecuación de forma cerrada que puede resolverse directamente.

En conclusión, tanto el modelo de fijación de precios Black-Scholes como los modelos binomiales se utilizan para calcular los precios de las opciones, pero difieren en sus supuestos y en su enfoque. Mientras que el modelo Black-Scholes se basa en movimientos de precios continuos y en tiempo continuo, los modelos binomiales se basan en movimientos de precios discretos y en tiempo discreto. Los modelos binomiales pueden considerarse aproximaciones del modelo Black-Scholes y proporcionan una estimación más precisa de los precios de las opciones cuando el activo subyacente tiene movimientos de precios discretos.

El modelo de fijación de precios Black-Scholes es un modelo matemático utilizado para calcular el precio teórico de las opciones. Tiene en cuenta factores como el precio actual de la acción, el precio de ejercicio de la opción, el tiempo hasta el vencimiento y la volatilidad de la acción subyacente.

El modelo de fijación de precios Black-Scholes utiliza un conjunto de ecuaciones para calcular el valor razonable de una opción. Asume que el precio de la acción subyacente sigue un movimiento browniano geométrico, y tiene en cuenta el tipo de interés sin riesgo y el tiempo hasta el vencimiento. Introduciendo estas variables en el modelo, se obtiene una estimación del valor de la opción.

Los modelos binomiales son un tipo de modelo matemático utilizado en la valoración de opciones. Se basan en el supuesto de que el precio de la acción subyacente sólo puede subir o bajar una determinada cantidad durante cada periodo de tiempo. Calculando los posibles movimientos del precio y las probabilidades de esos movimientos, los modelos binomiales pueden estimar el valor de una opción.

No, el modelo de fijación de precios Black-Scholes no es un modelo binomial. Es un modelo continuo que asume que el precio de la acción subyacente sigue un movimiento browniano geométrico. En cambio, los modelos binomiales consideran un conjunto discreto de posibles movimientos del precio y sus probabilidades.

Una ventaja del modelo de fijación de precios Black-Scholes es que es un método más eficiente y rápido para calcular los precios de las opciones en comparación con los modelos binomiales. También proporciona una estimación más precisa del valor razonable de las opciones de tipo europeo, en las que el ejercicio sólo puede producirse al vencimiento. En cambio, los modelos binomiales pueden requerir más cálculos y son más adecuados para valorar opciones de tipo americano con posibilidades de ejercicio anticipado.

Pasos para cambiar de nombre y sexo en CT Si usted está considerando cambiar su nombre o género en el estado de Connecticut, esta guía comprensiva le …

Lee el artículo¿Funciona MT4 en Apple? Si eres usuario de Apple y estás interesado en operar en el mercado de divisas, puede que te estés preguntando si la popular …

Lee el artículo¿Está regulado el Forex en Canadá? El comercio de divisas, también conocido como forex, se ha hecho cada vez más popular en los últimos años. Muchas …

Lee el artículoTipo de cambio: USD a EGP 1000 Si tiene previsto viajar a Egipto o hacer negocios con socios egipcios, es fundamental que se mantenga al día del tipo …

Lee el artículoDividir acciones en un divorcio de Texas: Todo lo que necesita saber El divorcio puede ser un proceso complejo y emocionalmente cargado, especialmente …

Lee el artículo¿Se fortalece el AUD frente al USD? El dólar australiano (AUD) ha estado sometido a escrutinio en los últimos meses, ya que los inversores y analistas …

Lee el artículo