Comprender la importancia y el valor de las opciones sobre acciones

Comprender el valor de una opción sobre acciones Las opciones sobre acciones son una forma de compensación que suele ofrecerse a los empleados como …

Lee el artículo

La negociación de opciones ofrece a los inversores una oportunidad única de aprovechar la volatilidad del mercado y generar beneficios. Sin embargo, navegar por el mundo de las opciones puede ser complejo y requiere comprender varios conceptos e indicadores. Dos de estos indicadores, gamma y vanna, desempeñan papeles cruciales en la negociación de opciones, permitiendo a los operadores evaluar y gestionar mejor su riesgo.

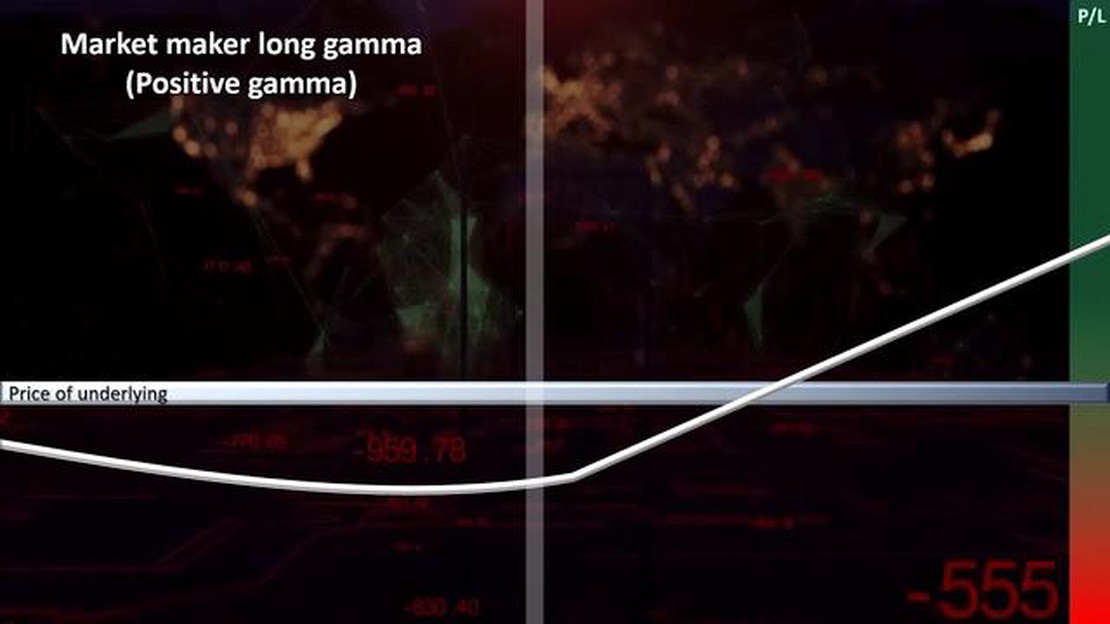

**La gamma mide la velocidad a la que cambia la delta de una opción en relación con el movimiento del activo subyacente. En otras palabras, cuantifica la sensibilidad de la delta de una opción a los cambios en el precio de la acción. Es una métrica importante para los operadores de opciones porque ayuda a determinar el potencial de beneficios o pérdidas a medida que fluctúa el precio del activo subyacente. Una gamma más alta implica un cambio más significativo en delta para un cambio dado en el precio de la acción, lo que hace que la opción sea más sensible a los movimientos del precio. Esto puede ser a la vez ventajoso y arriesgado, dependiendo de la estrategia del operador y de las perspectivas del mercado.

Por otro lado, Vanna es una medida de la velocidad a la que cambia la delta de una opción en respuesta a los cambios en la volatilidad implícita. Mientras que gamma se centra en el movimiento del precio de las acciones, vanna tiene en cuenta el impacto de las expectativas cambiantes del mercado en el delta de la opción. Vanna mide la sensibilidad de delta a los cambios en la volatilidad implícita, por lo que es una herramienta útil para evaluar cómo los cambios en el sentimiento del mercado pueden afectar al valor de una opción. Esta métrica es especialmente relevante en mercados volátiles, donde los cambios repentinos en la volatilidad implícita pueden afectar significativamente a los precios de las opciones.

Comprender la distinción entre gamma y vanna es esencial para los operadores de opciones, ya que les permite crear estrategias de negociación más informadas y gestionar el riesgo de forma eficaz. Al analizar gamma y vanna junto con otros indicadores clave, los operadores pueden obtener información valiosa sobre los riesgos y beneficios potenciales asociados a sus operaciones con opciones, lo que les ayuda a tomar decisiones más estratégicas en un entorno de mercado en constante cambio.

En conclusión, gamma y vanna son indicadores fundamentales en la negociación de opciones, ya que permiten conocer la sensibilidad de una opción a los movimientos del precio de las acciones y a las expectativas cambiantes del mercado. Al dominar estos conceptos, los operadores de opciones pueden mejorar su capacidad para beneficiarse de la volatilidad del mercado y navegar por las complejidades de la negociación de opciones con confianza.

Gamma es una medida de cuánto cambia la delta de una opción en relación con un cambio de 1 $ en el precio del activo subyacente. Es una importante herramienta de gestión del riesgo que ayuda a los operadores de opciones a comprender y gestionar su exposición a las variaciones del activo subyacente.

Gamma es una de las griegas de las opciones, que son medidas matemáticas utilizadas para evaluar el riesgo y la rentabilidad potencial de las opciones. Las otras griegas son Delta, Theta, Vega y Rho.

Gamma es la segunda derivada del precio de una opción con respecto al precio del activo subyacente. Mide la curvatura de la curva del precio de la opción e indica lo sensible que es el delta de la opción a los cambios en el precio subyacente.

Un valor gamma positivo significa que la delta de la opción aumentará a medida que aumente el precio del activo subyacente, y viceversa. Esto puede dar lugar a ganancias o pérdidas aceleradas para los operadores de opciones.

Los operadores de opciones suelen utilizar gamma para ajustar sus posiciones y gestionar el riesgo. Por ejemplo, si un operador tiene opciones largas y desea reducir su exposición a los movimientos de precios, puede vender o cubrirse contra la gamma para minimizar las pérdidas potenciales.

Es importante tener en cuenta que la gamma no es una medida estática y cambiará a medida que cambien el precio del activo subyacente y el tiempo hasta el vencimiento. Los operadores deben supervisar y ajustar sus posiciones en consecuencia para tener en cuenta el riesgo gamma.

Leer también: Qué es un experto en Forex: Comprender el papel y las habilidades de un profesional del trading financiero

En general, gamma es un concepto crucial para los operadores de opciones, ya que les ayuda a comprender la sensibilidad de sus posiciones a los cambios en el precio del activo subyacente. Permite a los operadores gestionar más eficazmente sus carteras y tomar decisiones informadas en función de las condiciones del mercado.

Vanna es una opción griega de segundo orden, también conocida como “el sesgo”. Mide la velocidad a la que cambia el delta de una opción en respuesta a los cambios en la volatilidad implícita del activo subyacente. Esencialmente, Vanna capta la sensibilidad de delta a los cambios en la volatilidad.

A diferencia de gamma, que mide la tasa de cambio de delta en respuesta a los cambios en el precio del activo subyacente, Vanna se centra específicamente en el impacto de los cambios en la volatilidad implícita en delta. Cuantifica cómo cambiará delta si se produce un desplazamiento en la superficie de volatilidad implícita.

Vanna es una métrica de riesgo importante para los operadores de opciones, ya que les ayuda a evaluar el impacto potencial de los cambios en la volatilidad implícita sobre sus posiciones. Al comprender Vanna, los operadores pueden ajustar sus estrategias para tener en cuenta los cambios en las condiciones del mercado y mitigar el riesgo en consecuencia.

Además, Vanna está relacionado con gamma en el sentido de que a menudo funciona junto con gamma para determinar la exposición global al riesgo de una cartera de opciones. Los cambios en la volatilidad implícita afectan tanto a la delta (Vanna) como a la sensibilidad delta (gamma) de las opciones, por lo que es fundamental que los operadores tengan en cuenta estas dos medidas.

En resumen, Vanna es una medida de cómo cambia delta como resultado de los cambios en la volatilidad implícita. Comprender Vanna ayuda a los operadores de opciones a gestionar y ajustar sus posiciones en respuesta a los cambios en las condiciones del mercado.

Gamma y Vanna son dos conceptos importantes en la negociación de opciones que ayudan a los operadores a evaluar y gestionar el riesgo. Aunque ambos están relacionados con la sensibilidad de los precios de las opciones a los cambios en el precio del activo subyacente, existen algunas diferencias clave entre gamma y vanna.

La gamma mide la velocidad a la que cambia la delta de una opción con respecto a un cambio en el precio del activo subyacente. Esencialmente nos dice cuánto cambiará la delta de una opción para un cambio dado en el activo subyacente. La gamma es siempre positiva para las opciones largas y negativa para las opciones cortas. Aumenta a medida que se acerca el vencimiento de la opción.

Leer también: ¿Se pueden vender plantillas de sitios web? Un análisis del mercado potencial y la rentabilidad

Vanna, por otro lado, mide la velocidad a la que cambia la delta de una opción con respecto a un cambio en la volatilidad implícita. Nos dice cuánto cambiará el delta de una opción para un cambio dado en la volatilidad implícita. Vanna es positivo para opciones de compra largas y opciones de venta cortas, y negativo para opciones de venta largas y opciones de compra cortas. Aumenta a medida que la opción se acerca al vencimiento.

La diferencia clave entre gamma y vanna es que gamma se refiere a los cambios en el precio del activo subyacente, mientras que vanna se refiere a los cambios en la volatilidad implícita. Gamma ayuda a los operadores a comprender cómo cambiará delta a medida que se mueva el precio del activo subyacente, mientras que vanna ayuda a los operadores a comprender cómo cambiará delta a medida que cambie la volatilidad implícita.

Otra diferencia entre gamma y vanna es que gamma es simétrica, lo que significa que tiene el mismo valor tanto para un aumento como para una disminución del precio, mientras que vanna es asimétrica, lo que significa que tiene diferentes valores para los cambios en la volatilidad implícita dependiendo de si sube o baja.

En resumen, gamma mide la tasa de cambio de la delta de una opción con respecto a los cambios en el precio del activo subyacente, mientras que vanna mide la tasa de cambio de la delta de una opción con respecto a los cambios en la volatilidad implícita. La gamma es simétrica, mientras que la vanna es asimétrica. Comprender estas diferencias clave puede ayudar a los operadores a tomar decisiones más informadas a la hora de negociar opciones.

Gamma y Vanna son medidas de cómo cambia el precio de una opción en relación con los cambios en el activo subyacente, pero tienen algunas diferencias. Gamma mide la tasa de cambio de la delta de una opción, mientras que Vanna mide la tasa de cambio de la delta de una opción con respecto a los cambios en la volatilidad.

La gamma es importante en la negociación de opciones porque ayuda a los operadores a comprender cómo cambiará el precio de la opción en relación con los cambios en el activo subyacente. Indica el grado de movimiento que tendrá el delta de una opción en respuesta a un cambio de 1 $ en el precio del activo subyacente.

Vanna difiere de gamma en que mide la sensibilidad del delta de una opción a los cambios en la volatilidad, en lugar de a los cambios en el precio del activo subyacente. Proporciona información sobre cómo los cambios en la volatilidad implícita pueden afectar al precio de la opción y a la delta.

Sí, gamma y vanna están relacionadas entre sí. Vanna es en realidad la tasa a la que la propia gamma cambia con respecto a los cambios en la volatilidad. Captura el impacto de los cambios en la volatilidad implícita sobre el delta de una opción.

Entender la gamma y la vanna puede ayudar a los operadores en la negociación de opciones al darles una idea de cómo los cambios en el precio y la volatilidad del activo subyacente pueden afectar al precio y la delta de la opción. Este conocimiento puede ayudar a los operadores a tomar decisiones informadas sobre cuándo entrar o salir de las posiciones, así como a gestionar su riesgo.

Gamma y vanna son medidas de cómo cambia el precio de la opción en relación con los cambios en el precio del activo subyacente. Sin embargo, la diferencia clave es que gamma mide la tasa de cambio de delta, mientras que vanna mide la tasa de cambio de vega. Gamma expresa cuánto cambia el delta de una opción por cada cambio de 1 $ en el precio del activo subyacente, mientras que vanna expresa cuánto cambia la vega de una opción por cada cambio del 1% en la volatilidad implícita.

Comprender el valor de una opción sobre acciones Las opciones sobre acciones son una forma de compensación que suele ofrecerse a los empleados como …

Lee el artículoElegir el mejor periodo de EMA para operar intradía Cuando se trata de operar intradía, uno de los indicadores clave que utilizan los operadores es la …

Lee el artículoOperar con criptodivisas en Suecia: Lo que hay que saber En los últimos años, la criptomoneda se ha convertido en un fenómeno global que atrae a …

Lee el artículo¿Qué es la estrategia de trading basada en MACD? Cuando se trata de operar en los mercados financieros actuales, es esencial contar con una estrategia …

Lee el artículoEntendiendo el Código Forex y su Importancia en el Trading El mercado de divisas (forex) es un mercado global en el que se negocian divisas de todo el …

Lee el artículoComprender el índice CTA: Conceptos clave y ventajas En el mundo del marketing, una de las métricas clave utilizadas para medir la eficacia de una …

Lee el artículo