Descubra la comisión de Alpari: ¿Cuánto cuesta operar con Alpari?

Cuota Alpari: ¿Cuánto cuesta? Cuando se trata de operar en los mercados financieros, uno de los factores más importantes a considerar es el coste. Los …

Lee el artículo

La exposición al riesgo de conversión se refiere al riesgo financiero que surge de las variaciones de los tipos de cambio que afectan al valor de los activos y pasivos de una empresa denominados en divisas. Comprender y gestionar la exposición al riesgo de conversión es crucial para las empresas multinacionales que operan en una economía globalizada.

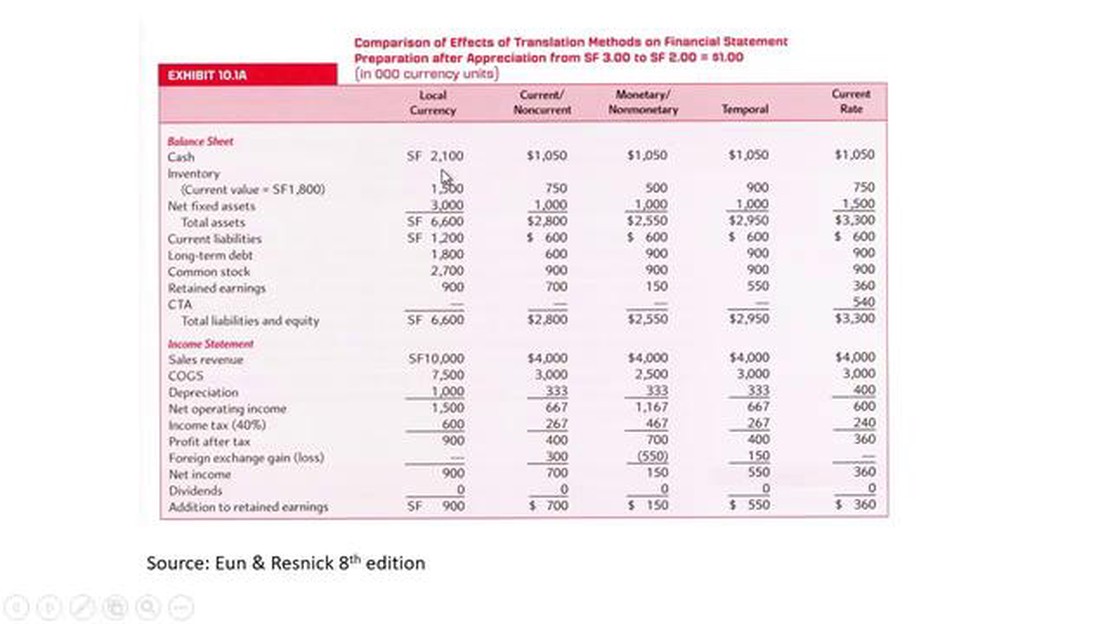

Existen cuatro métodos principales para medir y gestionar la exposición al riesgo de conversión:

1. Método del tipo de cambio corriente:

El método del tipo de cambio corriente es el más sencillo y directo para medir la exposición por conversión. Consiste en convertir todos los activos y pasivos al tipo de cambio vigente en la fecha del informe. Este método proporciona una visión instantánea de la situación financiera de la empresa.

2. Método temporal:

El método temporal tiene en cuenta los tipos de cambio específicos a los que se adquirieron o contrajeron los activos y pasivos. Convierte las partidas monetarias al tipo de cambio actual y las no monetarias a los tipos históricos. Este método proporciona información más precisa sobre la exposición de la empresa a las fluctuaciones de los tipos de cambio.

3. Método monetario/no monetario:

El método monetario/no monetario distingue entre partidas monetarias y no monetarias a efectos de conversión. Las partidas monetarias, como el efectivo, las cuentas a cobrar y las cuentas a pagar, se convierten al tipo de cambio vigente. Las partidas no monetarias, como las existencias y el inmovilizado, se convierten al tipo de cambio histórico. Este método permite aislar el impacto de las variaciones de los tipos de cambio en los flujos de tesorería de la empresa.

4. Método de la inversión neta:

El método de la inversión neta se centra en la exposición a la conversión de las filiales extranjeras de una empresa. Convierte los activos netos de la filial al tipo de cambio vigente y reconoce la ganancia o pérdida resultante en los estados financieros consolidados. Este método permite conocer el impacto global de las fluctuaciones de los tipos de cambio sobre la inversión neta de la empresa en el extranjero.

Cada método tiene sus ventajas y limitaciones, y las empresas suelen utilizar una combinación de ellos para gestionar eficazmente su exposición a la conversión. Al comprender estos métodos y sus implicaciones, las empresas pueden tomar decisiones informadas para minimizar los riesgos financieros asociados a las fluctuaciones de los tipos de cambio.

Leer también: ¿Está disponible el TDI en MT4? Descúbralo aquí.

La exposición por conversión se refiere al riesgo al que se enfrentan las empresas cuando sus estados financieros, activos, pasivos y patrimonio neto se presentan en monedas diferentes. Se produce debido a las fluctuaciones de los tipos de cambio, que pueden afectar significativamente a la situación financiera y los resultados de una empresa.

En los negocios internacionales, las empresas manejan a menudo varias divisas, especialmente si tienen filiales o realizan comercio transfronterizo. Cuando los tipos de cambio fluctúan, el valor de estas divisas cambia, afectando a los estados financieros de las empresas implicadas.

La exposición a la conversión puede suponer tanto ganancias como pérdidas para las empresas. Si la moneda funcional de una filial se debilita en relación con la moneda de referencia, los estados financieros traducidos de la filial mostrarán valores más bajos, lo que se traduce en pérdidas por cambio de divisas. Por el contrario, si la moneda funcional se fortalece, los estados financieros de la filial reflejarán valores más altos, lo que dará lugar a ganancias por cambio de divisas.

Existen cuatro métodos principales para gestionar la exposición a la conversión:

Leer también: Cómo elegir al agente de bolsa adecuado: Guía completa

En general, comprender la exposición a la conversión es crucial para las empresas que operan en el mercado mundial. Mediante la aplicación de estrategias adecuadas para gestionar este riesgo, las empresas pueden navegar por las complejidades de los negocios internacionales y proteger sus posiciones financieras.

La exposición al riesgo de conversión es un concepto importante en las finanzas internacionales que se refiere al riesgo al que se enfrenta una empresa debido a las fluctuaciones de los tipos de cambio. Cuando una empresa realiza transacciones denominadas en divisas, está expuesta al riesgo de conversión. Esta exposición puede tener un impacto significativo en los resultados financieros de la empresa.

Hay varios métodos que las empresas pueden utilizar para gestionar la exposición a la conversión. Cada método tiene sus propias ventajas e inconvenientes, y su elección depende de diversos factores, como la tolerancia al riesgo de la empresa y la naturaleza de su negocio. En este artículo, exploraremos cuatro de los métodos más comunes de exposición por traducción.

| Método Descripción | |

|---|---|

| Este método se centra en la gestión del riesgo asociado a transacciones individuales. Implica la cobertura del riesgo de cambio mediante el uso de derivados, como contratos a plazo u opciones. Al suscribir estos contratos, las empresas pueden fijar un tipo de cambio específico para una transacción futura, reduciendo así el impacto de las fluctuaciones del tipo de cambio en el valor de la transacción. | |

| Exposición económica | Este método adopta una visión más amplia de la exposición a la conversión y se centra en el impacto global de las fluctuaciones del tipo de cambio sobre los flujos de caja y la rentabilidad de una empresa. Implica analizar la sensibilidad de los flujos de caja de la empresa a las variaciones de los tipos de cambio y desarrollar estrategias para mitigar los efectos de estas variaciones. Esto puede incluir el ajuste de las estrategias de precios, la firma de contratos a largo plazo o la diversificación de las operaciones de la empresa. |

| Este método se centra en la gestión del riesgo asociado a la conversión de los estados financieros de una moneda extranjera a la moneda de referencia de la empresa. Implica utilizar instrumentos financieros como contratos a plazo o swaps de divisas para cubrir el riesgo de conversión. Las empresas también pueden utilizar técnicas contables como la selección de una moneda funcional adecuada o el uso del método temporal o del tipo de cambio corriente para reducir el impacto de las fluctuaciones del tipo de cambio en sus estados financieros. | |

| Compensación de posiciones | Este método consiste en compensar los activos y pasivos en divisas para reducir la exposición global de la empresa a las fluctuaciones de los tipos de cambio. Al compensar estas posiciones, las empresas pueden reducir el impacto de los movimientos de los tipos de cambio en sus resultados financieros. Las empresas multinacionales que operan en varias divisas suelen utilizar este método. |

En conclusión, la exposición a la conversión es un riesgo importante al que se enfrentan las empresas en las finanzas internacionales. Comprendiendo y utilizando los diferentes métodos de gestión de la exposición a la conversión, las empresas pueden minimizar el impacto de las fluctuaciones de los tipos de cambio en sus resultados financieros y mejorar sus estrategias de gestión de riesgos.

La exposición por conversión se refiere al riesgo al que se enfrenta una empresa debido a las fluctuaciones de los tipos de cambio al convertir sus estados financieros de una divisa a otra. Es el impacto potencial de los movimientos de los tipos de cambio en los resultados y posiciones financieras de una empresa.

Los cuatro métodos de exposición a la conversión son el método del tipo de cambio corriente, el método temporal, el método monetario/no monetario y el método de la moneda funcional.

El método del tipo de cambio corriente es un método de exposición a la conversión que utiliza el tipo de cambio corriente para convertir todas las partidas del balance y de la cuenta de resultados. Según este método, todos los activos y pasivos se convierten al tipo de cambio corriente, mientras que las partidas de la cuenta de resultados se convierten al tipo de cambio medio del periodo.

El método temporal es un método de exposición a la conversión que utiliza el tipo de cambio histórico para convertir los activos y pasivos monetarios, y el tipo de cambio corriente para convertir los activos y pasivos no monetarios. Las partidas de la cuenta de resultados se convierten al tipo de cambio medio del periodo.

Cuota Alpari: ¿Cuánto cuesta? Cuando se trata de operar en los mercados financieros, uno de los factores más importantes a considerar es el coste. Los …

Lee el artículoVentajas de la rotación de existencias: Maximizar la eficiencia y minimizar los residuos La rotación de existencias es una práctica clave en la cadena …

Lee el artículoEntender el Mercado de Capitales Forex El mercado mundial de divisas (forex), también conocido como Mercado de Capitales Forex, es el mercado …

Lee el artículoCómo añadir EMA al indicador RSI Si usted es un operador o inversor que busca analizar las tendencias del mercado y tomar decisiones informadas, es …

Lee el artículoFiscalidad de las acciones emitidas por las empresas: Comprender el proceso Invertir en acciones puede ser una forma lucrativa de aumentar su …

Lee el artículoCómo operar con opciones laterales: Estrategias y consejos Cuando se trata de negociar opciones, una de las estrategias más populares y difíciles es …

Lee el artículo