Descubra el tipo de comercio más rentable en la India - Una guía completa

¿Qué tipo de comercio es más rentable en la India? ¿Le interesa comerciar en la India? Si es así, quizá se pregunte qué tipo de comercio es el más …

Lee el artículo

Invertir en acciones puede ser una aventura rentable, pero es importante conocer los distintos impuestos que pueden estar asociados a su inversión. Uno de ellos es la retención fiscal sobre las acciones en Estados Unidos. Esta completa guía pretende ofrecerle un conocimiento profundo de lo que es la retención fiscal en EE.UU., cómo se calcula y qué medidas puede tomar para minimizar su impacto en sus inversiones.

La retención a cuenta estadounidense es un impuesto que aplica el gobierno de Estados Unidos a determinados tipos de ingresos, incluidos los dividendos e intereses pagados a no residentes en Estados Unidos. Cuando se trata de acciones, las empresas estadounidenses están obligadas a retener una parte de los dividendos pagados a los inversores extranjeros en concepto de impuestos. Esta retención se deduce en origen, lo que significa que se descuenta del pago de dividendos antes de que llegue al inversor.

El tipo de la retención fiscal sobre las acciones en EE.UU. puede variar en función del país de residencia del inversor y del tratado fiscal entre ese país y Estados Unidos. Por lo general, los inversores extranjeros están sujetos a una retención a cuenta del 30% sobre los dividendos de acciones estadounidenses. Sin embargo, este tipo puede reducirse o eliminarse si un tratado fiscal entre el país de residencia del inversor y EE.UU. permite un tipo más bajo o una exención. Es esencial consultar el tratado fiscal pertinente o buscar asesoramiento profesional para determinar el tipo aplicable.

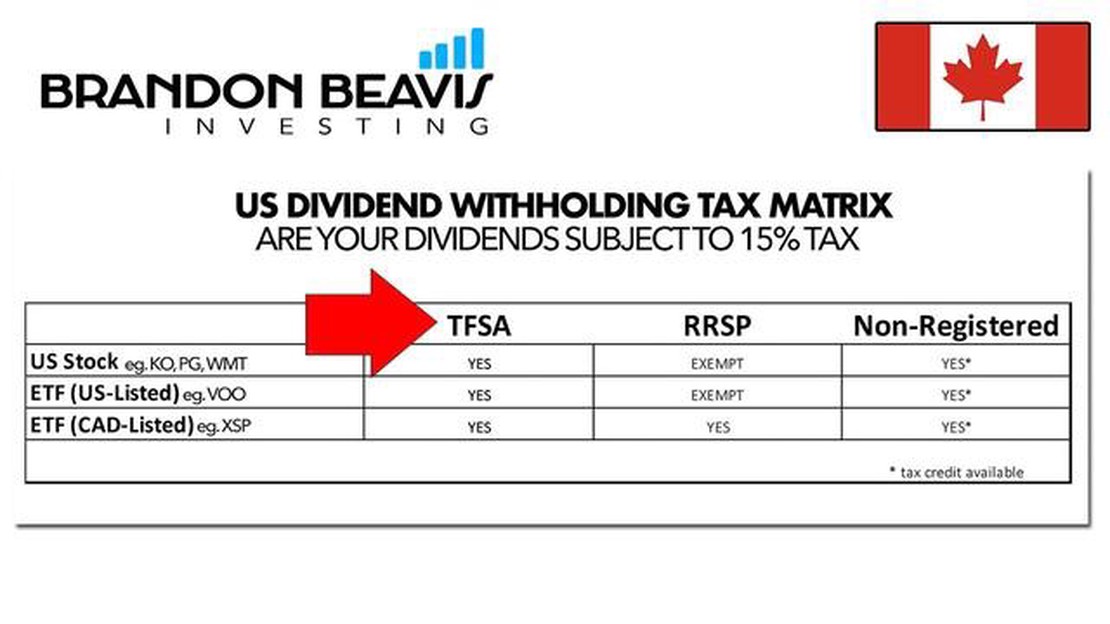

Para minimizar el impacto de la retención fiscal estadounidense en sus inversiones, puede emplear varias estrategias. Una de ellas consiste en invertir en vehículos fiscalmente eficientes, como los fondos cotizados (ETF), que mantienen una cartera diversificada de acciones. Estos fondos pueden tener rendimientos de dividendos más bajos, lo que puede dar lugar a una reducción de la retención fiscal. Además, la tenencia de acciones a través de cuentas con ventajas fiscales, como las cuentas individuales de jubilación (IRA), también puede ayudar a reducir o aplazar la retención de impuestos en Estados Unidos.

Comprender la retención fiscal de las acciones en EE.UU. es crucial para los inversores que desean maximizar su rentabilidad. Si se familiariza con los tipos aplicables y explora estrategias de inversión fiscalmente eficientes, podrá sortear con eficacia las complejidades de la normativa fiscal estadounidense y optimizar su cartera de inversiones.

La retención a cuenta en EE.UU. se refiere al impuesto que se deduce o retiene de determinados tipos de ingresos, como dividendos e intereses, antes de abonarlos a no residentes en EE.UU. o a entidades extranjeras. Este impuesto lo recauda el gobierno de EE.UU. para garantizar que las rentas imponibles obtenidas en EE.UU. por personas o entidades extranjeras se declaren y tributen adecuadamente.

La retención a cuenta se aplica a una amplia gama de fuentes de ingresos, entre las que se incluyen:

El impuesto suele ser deducido por el pagador de los ingresos, como una sociedad o institución financiera estadounidense, antes de que se efectúe el pago al residente no estadounidense o a la entidad extranjera. El tipo al que se aplica la retención a cuenta puede variar en función del tipo de renta y del convenio fiscal entre EE.UU. y el país del beneficiario.

La retención a cuenta en EE.UU. puede repercutir en los inversores que poseen acciones estadounidenses, ya que afecta al importe de los dividendos que reciben. Los no residentes en EE.UU. y las entidades extranjeras pueden estar sujetos a un tipo de retención mayor que los residentes en EE.UU.. Sin embargo, los tratados fiscales entre EE.UU. y determinados países pueden prever tipos reducidos o exentos para las personas o entidades que cumplan los requisitos.

Comprender la retención fiscal en EE.UU. es crucial para los inversores y las entidades extranjeras que reciben ingresos de fuentes estadounidenses, ya que determina el importe del impuesto que se deducirá de sus pagos. Es importante consultar con un profesional o asesor fiscal para garantizar el cumplimiento de la normativa fiscal estadounidense y optimizar las estrategias de planificación fiscal.

Leer también: ¿Cuál es el apalancamiento máximo de easyMarkets? - Explorar las opciones de apalancamiento

La retención fiscal sobre acciones en EE.UU. es un impuesto que se deduce en origen sobre las rentas derivadas de fuentes estadounidenses. Se aplica a las personas físicas o jurídicas no estadounidenses que perciben dividendos o intereses de sociedades estadounidenses, así como a determinadas plusvalías derivadas de la venta de activos estadounidenses.

El tipo de la retención a cuenta sobre los dividendos es generalmente del 30%, pero puede reducirse o eliminarse en ciertos casos mediante tratados fiscales entre EE.UU. y otros países. Para solicitar un tipo reducido, el beneficiario debe proporcionar al pagador un formulario W-8BEN válido o documentación similar.

La retención a cuenta sobre los ingresos por intereses suele ser del 30% para las personas o entidades no estadounidenses, a menos que se aplique un tipo reducido en virtud de un tratado fiscal. En general, los intereses no están sujetos a retención si están efectivamente relacionados con una actividad comercial o empresarial en Estados Unidos.

En cuanto a las plusvalías, Estados Unidos impone retenciones a los inversores no estadounidenses que venden acciones de empresas estadounidenses. El tipo de retención suele ser del 15%, a menos que se aplique un tipo reducido en virtud de un tratado fiscal. Sin embargo, si el inversor no estadounidense tiene un establecimiento permanente en EE.UU., la plusvalía puede estar sujeta al impuesto sobre la renta ordinario de EE.UU. en lugar de la retención a cuenta.

Leer también: ¿Es legal operar con MCX en la India? Datos clave y normativa

Es importante tener en cuenta que la retención a cuenta en EE.UU. es deducida por el pagador, que suele ser el depositario o agente estadounidense. A continuación, el impuesto se remite al IRS en nombre del beneficiario no estadounidense. Las personas o entidades no estadounidenses pueden solicitar la devolución del exceso de retención presentando una declaración de la renta estadounidense.

En general, entender la retención fiscal sobre las acciones en EE.UU. es crucial para los inversores no estadounidenses, ya que puede afectar significativamente al rendimiento de sus inversiones. Es aconsejable consultar con un profesional fiscal o un asesor financiero para garantizar el cumplimiento de la normativa fiscal estadounidense y optimizar la eficiencia fiscal.

| Tipo de renta Tipo de retención Condiciones y excepciones | ||

|---|---|---|

| Dividendos: 30% (potencialmente reducido a través de tratados fiscales); se requiere un formulario W-8BEN válido o documentación similar. | ||

| Intereses: 30% (potencialmente reducidos a través de tratados fiscales): Generalmente no sujetos a retención si están efectivamente relacionados con actividades comerciales o empresariales en EE.UU. | ||

| Puede estar sujeto al impuesto sobre la renta ordinario de EE.UU. si el inversor no estadounidense tiene un establecimiento permanente en ese país. |

La retención fiscal sobre acciones en EE.UU. es un impuesto que aplica el gobierno de EE.UU. a los dividendos e intereses obtenidos por inversores extranjeros en acciones estadounidenses. Se deduce en origen antes de que el inversor reciba el pago.

La retención fiscal estadounidense sobre las acciones suele ser del 30% de los dividendos e intereses percibidos por los inversores extranjeros. Sin embargo, el tipo puede reducirse o eliminarse por completo en función del tratado fiscal entre el país de origen del inversor y EE.UU.

Sí, la retención fiscal estadounidense sobre las acciones es reembolsable en determinados casos. Si el país de origen del inversor tiene un convenio fiscal con EE.UU. que prevé un tipo reducido o una exención de la retención, el inversor puede solicitar la devolución del exceso de impuestos retenidos.

Hay varias formas de reducir la retención fiscal en EE.UU. sobre las acciones. Una forma es invertir en acciones estadounidenses a través de una estructura fiscalmente eficiente, como una cuenta de jubilación o una entidad exenta de impuestos. Otra forma es aprovechar las ventajas de los convenios fiscales facilitando la documentación necesaria al agente de retención.

Sí, existen algunas exenciones de la retención fiscal de EE.UU. sobre las acciones. Por ejemplo, los dividendos pagados por sociedades estadounidenses a sociedades extranjeras suelen estar exentos de retención. Además, algunos tipos de ingresos por intereses, como los intereses de cartera, también pueden estar exentos.

¿Qué tipo de comercio es más rentable en la India? ¿Le interesa comerciar en la India? Si es así, quizá se pregunte qué tipo de comercio es el más …

Lee el artículo¿Son americanas las opciones de Apple? Las opciones Apple son una popular herramienta de inversión que permite a los operadores especular sobre los …

Lee el artículo¿Puedo operar con opciones en eToro? Cuando se trata de invertir en el mercado de valores, es importante tener acceso a una plataforma que ofrezca una …

Lee el artículoExploración de la mecánica de la negociación de peticiones de oferta La negociación de RFQ, o solicitud de cotización, es un método utilizado en los …

Lee el artículoLos mejores gráficos para operar con materias primas El comercio de materias primas es un mercado complejo y dinámico en el que la información y el …

Lee el artículo¿Qué broker utiliza MetaTrader? MetaTrader es una de las plataformas de negociación más populares entre los operadores de Forex. Su interfaz fácil de …

Lee el artículo