RSI del Banco ICICI: ¿Qué es el Índice de Fuerza Relativa?

¿Cuál es el RSI del Banco ICICI? ICICI Bank es una multinacional india líder en servicios bancarios y financieros. Con una fuerte presencia en el …

Lee el artículo

En el mundo de las finanzas, dos términos que a menudo se utilizan indistintamente son “capital” y “F&”. Sin embargo, estos dos conceptos tienen significados distintos y desempeñan papeles diferentes en el sector financiero. Es importante que los inversores y los particulares entiendan la diferencia entre capital y F& para poder tomar decisiones financieras con conocimiento de causa.

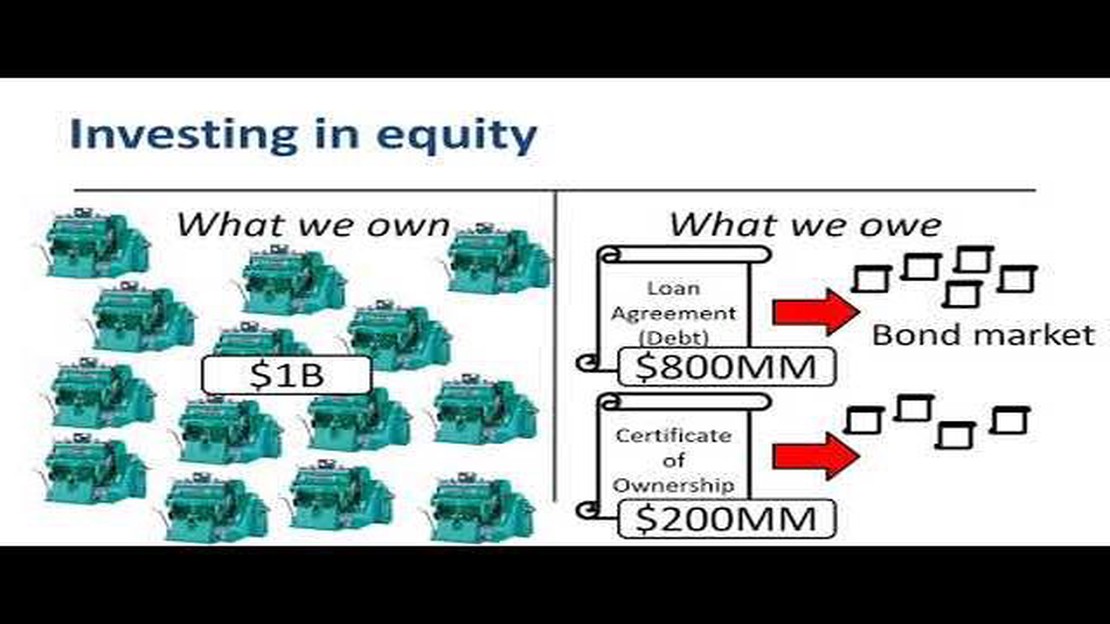

El capital, también conocido como “acciones”, representa la propiedad de una empresa. Cuando una persona compra acciones de una empresa, se convierte en accionista y participa en los activos y beneficios de la empresa. El valor de las acciones puede fluctuar en función de diversos factores, como las condiciones del mercado, los resultados de la empresa y el sentimiento de los inversores.

F&, por su parte, significa “renta fija y derivados”. F& es una categoría más amplia que incluye una serie de instrumentos financieros como bonos, opciones y contratos de futuros. A diferencia de la renta variable, los instrumentos de F& proporcionan a los inversores rendimientos o pagos fijos durante un periodo de tiempo específico. Estos instrumentos suelen considerarse menos arriesgados que la renta variable, ya que tienen un pago predeterminado.

*En resumen, las acciones representan la propiedad de una empresa y su valor depende de las condiciones del mercado y de los resultados de la empresa. Por su parte, los F& incluyen instrumentos de renta fija y derivados que proporcionan a los inversores rendimientos o pagos fijos. Cada uno de ellos tiene su propio perfil de riesgo y rentabilidad, y entender la distinción entre renta variable y renta fija es crucial para tomar decisiones de inversión con conocimiento de causa.

“Renta variable y F& son dos conceptos importantes en finanzas que a menudo se malinterpretan. Comprendiendo la diferencia entre ambos, los inversores pueden diversificar mejor sus carteras y gestionar su riesgo.”

Las acciones y los futuros/opciones son dos tipos diferentes de instrumentos financieros que se utilizan habitualmente en la inversión y el comercio. Aunque ambos pueden utilizarse para generar beneficios, tienen varias diferencias clave que los hacen únicos.

Definición: El capital hace referencia a la propiedad de una empresa, representada por acciones. Cuando se poseen acciones, se tiene derecho a los activos y beneficios de la empresa.

Contratos de futuros: Los contratos de futuros son acuerdos para comprar o vender un activo o una materia prima específica a un precio predeterminado en una fecha futura concreta. Estos contratos están estandarizados y se negocian en bolsas. La negociación de futuros permite a los inversores especular sobre la evolución del precio del activo subyacente sin poseerlo realmente.

Opciones: Los contratos de opciones otorgan al titular el derecho, pero no la obligación, de comprar (opción de compra) o vender (opción de venta) un activo a un precio predeterminado en un plazo determinado. A diferencia de los contratos de futuros, la negociación de opciones ofrece a los inversores la posibilidad de ejercer o no el contrato.

Leer también: Comprender las fluctuaciones del dólar neozelandés: ¿Qué está pasando ahora?

Apalancamiento: Una de las principales diferencias entre la renta variable y los futuros/opciones es el uso del apalancamiento. En la negociación de futuros/opciones, los inversores pueden controlar una posición mayor con una inversión inicial menor, gracias al apalancamiento. Esto puede amplificar tanto los beneficios como las pérdidas. En cambio, en las operaciones con acciones no suele haber apalancamiento.

Riesgo y rentabilidad: Las inversiones en renta variable ofrecen la posibilidad de obtener plusvalías (aumento del precio de las acciones) y dividendos (participación en los beneficios de la empresa). Sin embargo, el valor de las acciones puede fluctuar significativamente a corto plazo, lo que puede dar lugar a pérdidas. Los futuros y las opciones también implican riesgo, pero los beneficios potenciales pueden ser mucho mayores, especialmente cuando se utiliza el apalancamiento.

Liquidez: Los mercados de renta variable suelen tener mayor liquidez que los mercados de futuros y opciones. Esto significa que, por lo general, es más fácil comprar y vender acciones que negociar contratos de futuros u opciones.

Plazos: Las inversiones en renta variable suelen considerarse inversiones a largo plazo, ya que los inversores compran acciones con la expectativa de mantenerlas durante un periodo de tiempo prolongado. En cambio, las operaciones con futuros y opciones pueden ser estrategias a corto plazo o incluso diarias, ya que estos contratos tienen fecha de vencimiento.

Regulación: Los mercados de renta variable están regulados por autoridades gubernamentales, como la Securities and Exchange Commission (SEC) de Estados Unidos. Los mercados de futuros y opciones también están regulados, principalmente por bolsas y organizaciones autorreguladoras, como la Chicago Mercantile Exchange (CME) y la Options Clearing Corporation (OCC).

Conclusión: Aunque tanto la renta variable como los futuros y las opciones son herramientas importantes para inversores y operadores, presentan diferencias claras. Comprender estas diferencias es crucial para tomar decisiones de inversión informadas y gestionar los riesgos asociados.

La negociación de renta variable es la compra y venta de acciones o valores de empresas que cotizan en bolsa. **El término “acciones” hace referencia a una participación en la propiedad de una empresa, y la negociación de acciones permite a particulares e instituciones comprar y vender estas participaciones en diversas bolsas de valores. Este tipo de comercio representa un componente clave de los mercados financieros y desempeña un papel crucial en la economía mundial.

La negociación de valores implica la compra y venta de acciones a través de bolsas o mercados extrabursátiles. Las acciones, también conocidas como títulos, representan una fracción de la propiedad de una empresa. Cuando los particulares o las instituciones compran acciones, se convierten en accionistas y tienen ciertos derechos, como el derecho de voto y una participación en los beneficios de la empresa. La negociación de acciones ofrece a los inversores la oportunidad de especular sobre los resultados futuros de una empresa y obtener beneficios potenciales de sus inversiones.

Leer también: ¿Cuál es el tipo de cambio actual de 1 euro por 1 rand?

La negociación de acciones puede adoptar diferentes formas, como la negociación diaria, la negociación oscilante y la inversión a largo plazo. La negociación diaria consiste en comprar y vender acciones en un solo día de negociación para aprovechar los movimientos de precios a corto plazo. El swing trading consiste en mantener las acciones durante varios días o semanas para aprovechar las grandes oscilaciones de los precios. *En cambio, la inversión a largo plazo consiste en mantener las acciones durante un periodo prolongado, a menudo años, con el objetivo de revalorizar el capital y obtener dividendos.

Los operadores de renta variable utilizan diversas estrategias para tomar decisiones de inversión con conocimiento de causa. Pueden basarse en el análisis fundamental, que consiste en evaluar la salud financiera, la rentabilidad y el potencial de crecimiento de una empresa. El análisis técnico, por su parte, consiste en estudiar los datos históricos de precios y volúmenes para predecir los movimientos futuros de los precios. Los operadores también tienen en cuenta las tendencias del mercado, las noticias y otros factores que pueden influir en el valor de las acciones de una empresa.

La negociación de acciones conlleva riesgos, ya que el valor de las acciones puede fluctuar debido a factores como las condiciones del mercado, los acontecimientos económicos y las noticias específicas de la empresa. Los operadores deben gestionar cuidadosamente sus riesgos mediante estrategias como las órdenes stop-loss y la diversificación. También es importante que los operadores de renta variable se mantengan actualizados con la información pertinente y supervisen continuamente sus inversiones para tomar decisiones con conocimiento de causa.

En conclusión, entender la negociación de renta variable es esencial para los inversores que desean participar en los mercados financieros y generar beneficios potenciales. Esta forma de negociación implica la compra y venta de acciones de empresas que cotizan en bolsa, y los operadores utilizan diversas estrategias para tomar decisiones de inversión con conocimiento de causa. Con una cuidadosa gestión del riesgo y un seguimiento continuo, el comercio de acciones puede ofrecer oportunidades para que particulares e instituciones aumenten su patrimonio con el tiempo.

La negociación de acciones implica la compra y venta de acciones de empresas concretas, mientras que la negociación de F&O implica la negociación de derivados, como contratos de futuros y opciones.

La negociación de acciones consiste en comprar y vender acciones de empresas concretas en las bolsas de valores. Los inversores pueden obtener beneficios comprando barato y vendiendo caro o recibiendo dividendos de las empresas de las que poseen acciones.

Los contratos de futuros y opciones son instrumentos financieros que derivan su valor de un activo subyacente. En el caso de los contratos de futuros, el comprador se compromete a adquirir un activo a un precio y fecha predeterminados en el futuro. Los contratos de opciones otorgan al comprador el derecho, pero no la obligación, de comprar o vender un activo a un precio predeterminado dentro de un plazo determinado.

La negociación de F&O suele considerarse más arriesgada que la de renta variable. Esto se debe a que los derivados, como los contratos de futuros y opciones, pueden magnificar tanto los beneficios como las pérdidas potenciales. El apalancamiento que conlleva la negociación de F&O puede dar lugar a importantes ganancias o pérdidas en un corto periodo de tiempo.

¿Cuál es el RSI del Banco ICICI? ICICI Bank es una multinacional india líder en servicios bancarios y financieros. Con una fuerte presencia en el …

Lee el artículoDecidir si vender o dejar vencer la opción Operar con opciones puede ser una tarea compleja y desalentadora, y una de las decisiones más importantes a …

Lee el artículoComprender la compensación de opciones: Una guía completa La compensación de opciones es un paso crucial en el proceso de negociación que garantiza la …

Lee el artículo¿Es buena una microcuenta? El mercado de divisas es cada vez más popular entre los inversores particulares, ya que ofrece una oportunidad única de …

Lee el artículoRentabilidad de la estrategia Smart Money Cuando se trata de invertir, todo el mundo quiere encontrar la mejor estrategia para maximizar sus …

Lee el artículoDBS Gastos de retirada de fondos en el extranjero Viajar al extranjero puede ser una experiencia emocionante, pero es importante planificarla con …

Lee el artículo