¿Ofrece UPS opciones sobre acciones a sus empleados?

¿Ofrece UPS opciones sobre acciones? Las opciones sobre acciones son una forma popular de compensación a los empleados que muchas empresas ofrecen …

Lee el artículo

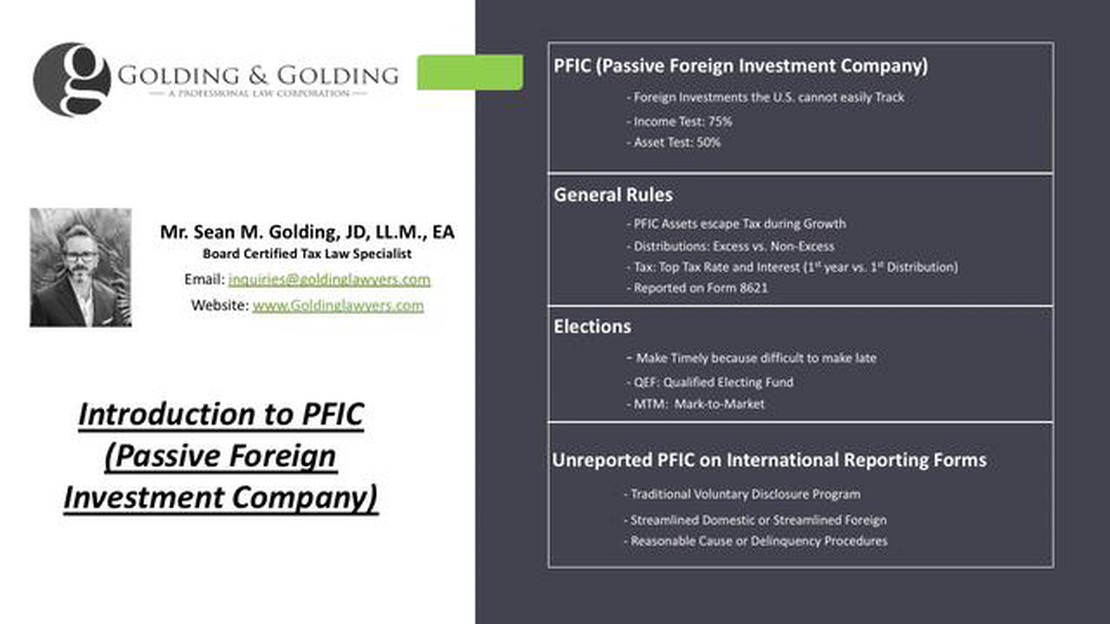

Las sociedades de inversión extranjera pasiva (PFIC, por sus siglas en inglés) son un aspecto complejo y a menudo incomprendido de la inversión internacional. Se trata de instrumentos de inversión sujetos a normas y reglamentos fiscales específicos que pueden tener implicaciones significativas para los inversores.

En pocas palabras, una PFIC es una sociedad extranjera que cumple determinados criterios establecidos por el Internal Revenue Service (IRS) de Estados Unidos. Estos criterios están diseñados para determinar si la mayoría de los ingresos de la empresa proceden de fuentes pasivas, como inversiones, en lugar de operaciones empresariales activas.

Una de las principales implicaciones de invertir en una PFIC es el tratamiento fiscal de cualquier ingreso o ganancia derivada de la inversión. A diferencia de las inversiones ordinarias, en las que generalmente se pagan impuestos anualmente sobre los ingresos obtenidos, las inversiones en PFIC están sujetas a un conjunto diferente de normas conocido como “régimen fiscal PFIC”.

El régimen fiscal de las PFIC exige que los inversores declaren anualmente su participación en los ingresos de la PFIC, independientemente de que reciban o no distribuciones. Estos ingresos están sujetos a un tipo impositivo potencialmente más elevado y a cálculos complejos que pueden dar lugar a obligaciones fiscales inesperadas para los inversores.

La complejidad y las posibles consecuencias fiscales de la inversión en PFIC hacen que sea crucial que los inversores comprendan plenamente las implicaciones antes de comprometerse con tales inversiones. Se recomienda encarecidamente el asesoramiento fiscal profesional para navegar por las intrincadas normas que rodean a las PFIC y garantizar el cumplimiento de los requisitos de información fiscal.

En general, un conocimiento claro de las PFIC y sus implicaciones es esencial para los inversores que están considerando inversiones internacionales o que ya poseen acciones en sociedades extranjeras. Al conocer las normas fiscales específicas y las posibles obligaciones fiscales asociadas a las inversiones en PFIC, los inversores pueden tomar decisiones con conocimiento de causa y gestionar eficazmente sus obligaciones fiscales.

Una Sociedad de Inversión Extranjera Pasiva (PFIC, por sus siglas en inglés) es una clasificación otorgada a determinadas sociedades extranjeras que cumplen criterios específicos establecidos por el Servicio de Impuestos Internos (IRS, por sus siglas en inglés) de Estados Unidos. Los criterios incluyen el porcentaje de ingresos pasivos y activos pasivos que genera una sociedad extranjera.

Las PFIC pueden incluir varios tipos de vehículos de inversión, como fondos de inversión, fideicomisos extranjeros y determinadas sociedades extranjeras. Estas entidades se clasifican como PFIC si cumplen los criterios del IRS.

La importancia de la clasificación como PFIC radica en las implicaciones fiscales que conlleva para los contribuyentes estadounidenses que poseen acciones o participaciones en PFIC. Los contribuyentes estadounidenses que posean acciones o participaciones de PFIC deben declarar sus inversiones en sus declaraciones fiscales y están sujetos a normas fiscales específicas, incluido el régimen de distribución excesiva de PFIC y el régimen de valoración a precios de mercado.

El régimen de distribución excesiva de las PFIC exige que cualquier distribución excesiva recibida por un contribuyente estadounidense de una PFIC se distribuya uniformemente a lo largo del período de tenencia de la inversión y esté sujeta a tipos impositivos punitivos. Esto puede dar lugar a impuestos más elevados para los contribuyentes estadounidenses que reciban distribuciones de inversiones de PFIC.

El régimen de valoración a precios de mercado, en cambio, obliga a los contribuyentes estadounidenses a incluir en sus declaraciones fiscales la ganancia o pérdida anual de sus inversiones en PFIC, independientemente de que la inversión se haya vendido o no. Esta medición se basa en el valor justo de mercado de la inversión al final de cada ejercicio fiscal.

En general, comprender la definición de PFIC y su significado es crucial para los inversores que poseen acciones o participaciones en vehículos de inversión extranjeros. Puede ayudarles a navegar por las complejas normas y obligaciones fiscales asociadas a la propiedad de PFIC y a tomar decisiones de inversión informadas.

Leer también: Comprender el Oscilador Asombroso en Forex

Para comprender las implicaciones y las normas que rodean a las PFIC, es fundamental tener una idea clara de la clasificación fiscal. El Servicio de Impuestos Internos (IRS) clasifica las sociedades extranjeras en tres categorías diferentes:

1. Sociedad de inversión extranjera pasiva (PFIC):

Leer también: Comprender las medias móviles QC: Una guía completa

Una PFIC es una sociedad extranjera que cumple la prueba de ingresos o la prueba de activos establecida por el IRS. Según la prueba de ingresos, se considera que una sociedad es una PFIC si el 75% o más de sus ingresos brutos son ingresos pasivos. Los ingresos pasivos incluyen dividendos, intereses, cánones, alquileres y ganancias procedentes de la venta de acciones o valores. Según el criterio de los activos, se considera que una sociedad es una PFIC si el 50% o más de sus activos producen ingresos pasivos. Si una sociedad extranjera cumple alguno de estos criterios, se clasifica automáticamente como PFIC.

2. Sociedad extranjera controlada (SEC):

Una CFC es una sociedad extranjera en la que los accionistas estadounidenses poseen más del 50% del poder de voto total o del valor de las acciones de la sociedad. La propiedad de una CFC permite a los accionistas estadounidenses controlar las operaciones y la gestión de la sociedad. Las SEC están sujetas a determinadas normas fiscales, incluida la imposición sobre la renta de la subparte F, que exige que los accionistas estadounidenses incluyan determinados tipos de ingresos generados por la SEC en sus propias declaraciones fiscales.

3. Sociedad extranjera activa:

Una sociedad extranjera activa es una sociedad extranjera que no cumple los criterios para ser clasificada como PFIC o CFC. Una sociedad extranjera activa normalmente se dedica a una actividad comercial o empresarial y genera ingresos activos. Los ingresos activos incluyen los procedentes de la venta de bienes o servicios prestados por la sociedad.

Comprender la clasificación fiscal es esencial para que los inversores determinen las consecuencias fiscales de invertir en una sociedad extranjera. Las PFIC, en particular, tienen estrictos requisitos de información y pueden estar sujetas a normas fiscales punitivas. Es importante que los inversores consulten con un profesional o asesor fiscal para comprender las implicaciones de invertir en una PFIC y garantizar el cumplimiento de la normativa del IRS.

Una PFIC, o Passive Foreign Investment Company, es un término utilizado por el Servicio de Impuestos Internos de Estados Unidos (IRS) para describir una sociedad extranjera que cumple ciertos criterios relacionados con sus ingresos y activos. Por lo general, se trata de una sociedad con sede fuera de Estados Unidos que genera ingresos pasivos o posee activos pasivos.

Invertir en una PFIC puede tener importantes implicaciones fiscales para los contribuyentes estadounidenses. El IRS tiene normas estrictas sobre la tributación de los ingresos procedentes de las PFIC, y el tratamiento fiscal por defecto puede ser bastante desfavorable. Esto puede dar lugar a tipos impositivos más elevados y complejos requisitos de información para los inversores.

Los ingresos pasivos se refieren a las ganancias derivadas de actividades en las que el contribuyente no participa materialmente. Algunos ejemplos de rentas pasivas son los dividendos, los intereses, los alquileres, los cánones y las plusvalías. Se contraponen a las rentas activas, que se obtienen mediante la participación directa del contribuyente en una actividad empresarial o comercial.

Determinar si una inversión está clasificada como PFIC puede ser complejo. Una forma de determinar si una inversión en el extranjero es una PFIC es analizando las pruebas de ingresos y activos descritas por el IRS. Si la empresa extranjera cumple estos criterios, puede clasificarse como una PFIC. Se recomienda consultar con un profesional fiscal para realizar un análisis exhaustivo.

Los inversores en PFIC deben presentar el formulario 8621, “Declaración informativa de un accionista de una sociedad de inversión extranjera pasiva o de un fondo de elección cualificado”, junto con sus declaraciones de impuestos. El formulario proporciona información sobre la inversión PFIC, incluido el cálculo de la deuda tributaria y cualquier elección realizada por el inversor. El incumplimiento de los requisitos de información puede dar lugar a sanciones.

¿Ofrece UPS opciones sobre acciones? Las opciones sobre acciones son una forma popular de compensación a los empleados que muchas empresas ofrecen …

Lee el artículo¿Es posible obtener beneficios del comercio binario? El comercio binario se ha hecho cada vez más popular en los últimos años, y mucha gente cree que …

Lee el artículoPerspectivas de futuro para AIG: análisis del potencial de una aseguradora icónica American International Group (AIG), una de las mayores aseguradoras …

Lee el artículo¿Cuál es la forma completa de RSO? RSO significa Observatorio de Teledetección. Se trata de una instalación o sistema que utiliza sensores y …

Lee el artículoPredicción de precios para VW en 2025 A medida que se acerca el año 2025, inversores y entusiastas del automóvil esperan con impaciencia la predicción …

Lee el artículoLas razones que explican el deseo de James Harden de ser traspasado James Harden, el escolta estrella de los Houston Rockets, sorprendió al mundo del …

Lee el artículo