¿Volverá a subir el precio del cobre? | Análisis y previsiones de expertos

¿Volverá a subir el precio del cobre? El precio del cobre ha estado sujeto a una gran volatilidad en los últimos años, con fuertes fluctuaciones en …

Lee el artículo

La negociación de opciones es un instrumento financiero complejo que implica la compra y venta de contratos basados en el precio futuro de un activo subyacente. Un aspecto importante de la valoración de las opciones es el sesgo, que se refiere a la diferencia de volatilidad implícita entre las opciones out-of-the-money (OTM) y las opciones in-the-money (ITM).

En este análisis en profundidad, profundizaremos en el concepto de skew y sus implicaciones para los operadores de opciones. Exploraremos las razones que subyacen al skew, los factores que influyen en su magnitud y las estrategias que los operadores pueden emplear para aprovecharlo.

El skew es un reflejo de la percepción del riesgo por parte del mercado. Por lo general, las opciones OTM se consideran más arriesgadas que las opciones ITM. Esto se debe a que la probabilidad de que una opción OTM venza sin valor es mayor, lo que da lugar a una mayor volatilidad implícita y, por tanto, a un precio de opción más elevado. Por el contrario, las opciones ITM tienen una mayor probabilidad de vencer dentro del dinero, lo que reduce su volatilidad implícita y el precio de la opción.

Comprender el sesgo es crucial para los operadores de opciones, ya que proporciona información sobre el sentimiento del mercado y las posibles oportunidades de negociación. Analizando e interpretando el sesgo, los operadores pueden tomar decisiones informadas sobre sus estrategias de opciones, como generar ingresos mediante la emisión de opciones o cubrir sus carteras. El objetivo de este análisis en profundidad es dotar a los operadores de los conocimientos y herramientas necesarios para navegar por las complejidades de la fijación de precios de las opciones y tomar decisiones de negociación bien informadas.

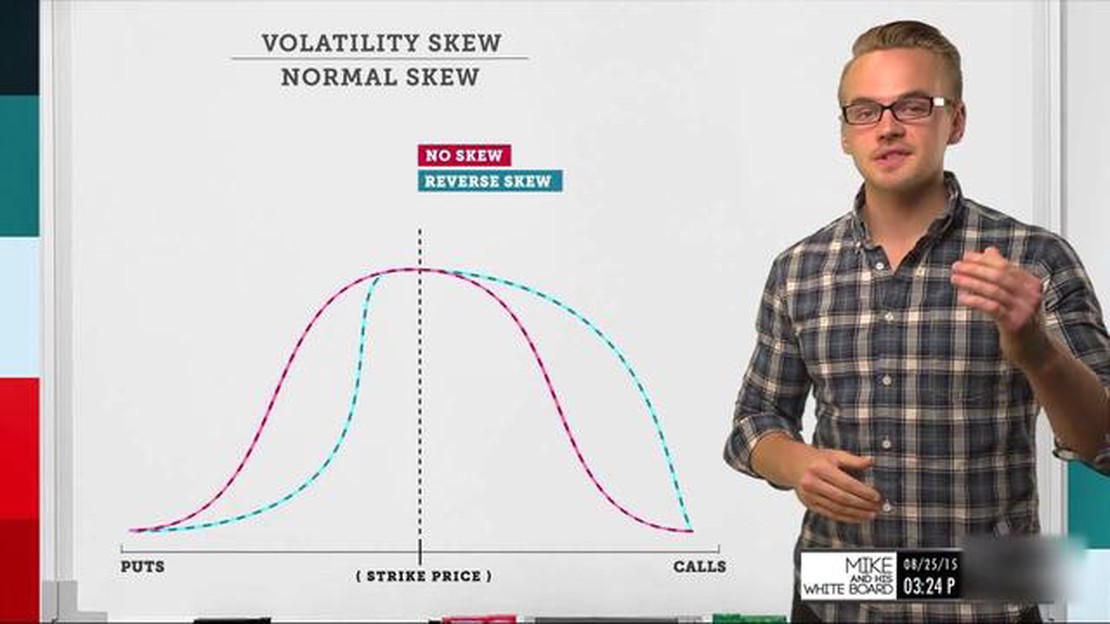

En la valoración de opciones, el sesgo se refiere a la asimetría en la volatilidad implícita (IV) de opciones con diferentes precios de ejercicio pero la misma fecha de vencimiento. Representa las expectativas del mercado sobre la evolución futura del precio del activo subyacente.

El sesgo suele representarse gráficamente como una curva que muestra la relación entre los precios de ejercicio de las opciones y sus correspondientes volatilidades implícitas. Normalmente, la curva tiene una pendiente descendente, lo que indica que las opciones con precios de ejercicio más bajos tienen volatilidades implícitas más altas que las opciones con precios de ejercicio más altos.

La importancia de la inclinación en la valoración de las opciones radica en su capacidad para proporcionar información valiosa sobre el sentimiento y el riesgo del mercado. El sesgo puede indicar si los participantes en el mercado prevén grandes movimientos de precios en el futuro, y también puede reflejar las preferencias de los inversores por determinados precios de ejercicio.

Un sesgo pronunciado, en el que las opciones con precios de ejercicio más bajos tienen volatilidades implícitas significativamente más altas, sugiere que el mercado anticipa una posible caída del precio del activo subyacente. Este sesgo puede deberse a factores como la incertidumbre del mercado, acontecimientos futuros o noticias negativas sobre el activo o el sector.

Por el contrario, un sesgo plano o poco pronunciado, en el que opciones con diferentes precios de ejercicio tienen volatilidades implícitas similares, implica que los participantes en el mercado esperan fluctuaciones mínimas de los precios en un futuro próximo. Este sesgo puede verse influido por factores como la estabilidad del mercado, las noticias positivas o la ausencia de acontecimientos significativos que afecten al activo o al sector.

Comprender y analizar el sesgo puede ayudar a los operadores de opciones a tomar decisiones informadas. Por ejemplo, si un operador espera un movimiento de precios significativo en el activo subyacente, puede considerar la compra de opciones con precios de ejercicio más bajos, que suelen tener volatilidades implícitas más altas y pueden proporcionar un mayor potencial de beneficios.

Leer también: Comprender los patrones de velas de Forex Morning Star vs Evening Star

Además, el sesgo puede utilizarse para evaluar la valoración relativa de las opciones. Las opciones con volatilidades implícitas más altas suelen ser más caras, lo que refleja el mayor riesgo asociado a la anticipación de movimientos de precios mayores. Comparando el sesgo de las distintas opciones, los operadores pueden evaluar sus costes y su rentabilidad potencial.

En resumen, el concepto de sesgo en el precio de las opciones refleja las expectativas del mercado sobre los movimientos futuros de los precios. Ofrece información valiosa sobre el sentimiento y el riesgo del mercado, ayudando a los operadores de opciones a tomar decisiones estratégicas y a evaluar el valor relativo de las distintas opciones.

El sesgo en la valoración de opciones se refiere a la forma asimétrica de la curva de volatilidad implícita para diferentes precios de ejercicio. Este sesgo puede verse influido por diversos factores que afectan a la forma en que los participantes en el mercado perciben y valoran el riesgo asociado a las opciones.

Algunos de los factores clave que influyen en el sesgo en la fijación de precios de las opciones son:

Leer también: Comprender el significado y la importancia de un patrón de doble fondo

| Factor Descripción | |

|---|---|

| Sentimiento del mercado El sentimiento y las expectativas del mercado pueden influir significativamente en el sesgo de la valoración de las opciones. Cuando los participantes en el mercado tienen una perspectiva negativa, pueden exigir primas más elevadas por las opciones de venta fuera del dinero, lo que provoca una pendiente descendente en el sesgo. | |

| La dinámica de la oferta y la demanda de contratos de opciones específicos también puede influir en el sesgo. Si hay una gran demanda de opciones de compra fuera del dinero, sus primas pueden aumentar, provocando una pendiente ascendente en el sesgo. | |

| Precio del activo subyacente | El precio del activo subyacente puede influir en la inclinación del precio de las opciones. Si el activo subyacente experimenta movimientos de precios significativos, los participantes en el mercado pueden ajustar sus expectativas de volatilidad futura, provocando cambios en el sesgo. |

| Tiempo hasta el vencimiento | Las opciones con diferentes fechas de vencimiento pueden mostrar diferentes sesgos. A medida que disminuye el tiempo hasta el vencimiento, los participantes en el mercado pueden mostrarse más inseguros sobre los movimientos futuros de los precios, lo que provoca cambios en el sesgo. |

| Volatilidad del mercado La volatilidad general del mercado también puede influir en la inclinación del precio de las opciones. Los niveles más altos de volatilidad pueden aumentar la demanda de opciones out-of-the-money, ya que los inversores buscan cubrir sus posiciones, haciendo que el sesgo sea más pronunciado. | |

| Los cambios en los tipos de interés pueden afectar al coste de mantener un activo subyacente y repercutir en la inclinación de los precios de las opciones. Unos tipos de interés más altos pueden aumentar el coste de mantener opciones, provocando cambios en el sesgo. |

Es importante que los operadores de opciones y los inversores comprendan estos factores y cómo pueden influir en la inclinación de los precios de las opciones. Al supervisar y analizar estos factores, los participantes en el mercado pueden tomar decisiones más informadas a la hora de negociar opciones y gestionar el riesgo.

El sesgo en la valoración de opciones se refiere a la forma asimétrica de la curva de volatilidad implícita. Muestra que el mercado asigna diferentes niveles de volatilidad a opciones con el mismo vencimiento, pero diferentes precios de ejercicio. Por lo general, la volatilidad tiende a ser mayor en las opciones out-of-the-money que en las in-the-money. Este sesgo refleja las expectativas del mercado y la percepción de los riesgos potenciales.

El sesgo en la valoración de las opciones se debe principalmente a la percepción del riesgo de los participantes en el mercado. Por lo general, los inversores y los operadores están más preocupados por los posibles riesgos a la baja y están dispuestos a pagar precios más altos por las opciones de venta fuera del dinero para proteger sus carteras. Este aumento de la demanda de opciones de venta fuera del dinero da lugar a volatilidades implícitas más elevadas y, por tanto, crea el sesgo en la valoración de las opciones.

El sesgo en la valoración de las opciones puede tener implicaciones significativas para los operadores de opciones y los inversores. Influye en los valores relativos de los distintos contratos de opciones y puede afectar a las estrategias de negociación. Por ejemplo, el sesgo puede dar lugar a precios más altos para las opciones de venta de protección, lo que las hace más caras de comprar. También influye en el precio de las estrategias de cobertura y puede afectar a la rentabilidad de determinadas estrategias de negociación, en particular las que implican la compra o venta de opciones con diferentes precios de ejercicio.

Sí, puede haber diferencias de sesgo entre distintos tipos de opciones. Por ejemplo, las opciones sobre acciones pueden tener un sesgo diferente en comparación con las opciones sobre índices. Además, la asimetría puede variar en función de las condiciones del mercado, como indicadores económicos, acontecimientos políticos o factores específicos del sector. Es importante que los operadores de opciones y los inversores analicen y comprendan los patrones de sesgo específicos de las opciones que negocian para gestionar eficazmente sus posiciones.

Los operadores de opciones pueden aprovecharse de la asimetría en los precios de las opciones aplicando estrategias de negociación específicas. Pueden considerar la venta de opciones de venta out-of-the-money para captar las primas más altas causadas por el sesgo. Alternativamente, pueden diseñar estrategias que impliquen la compra de opciones con diferentes precios de ejercicio para beneficiarse del sesgo. Es importante tener en cuenta que la negociación de opciones implica riesgos, por lo que los operadores deben evaluar cuidadosamente su tolerancia al riesgo y las condiciones del mercado antes de poner en práctica cualquier estrategia.

El sesgo de las opciones se refiere a la desigualdad en la volatilidad implícita entre los diferentes precios de ejercicio de las opciones con la misma fecha de vencimiento. Significa que el mercado está asignando diferentes probabilidades y riesgos a diferentes niveles de precios del activo subyacente.

El sesgo de las opciones existe debido a las diferentes expectativas y percepciones del riesgo de los participantes en el mercado. Los operadores e inversores pueden estar dispuestos a pagar primas más altas por opciones con precios de ejercicio más alejados del precio actual del activo subyacente, ya que creen que hay más probabilidades de que se produzca un movimiento significativo en esa dirección.

¿Volverá a subir el precio del cobre? El precio del cobre ha estado sujeto a una gran volatilidad en los últimos años, con fuertes fluctuaciones en …

Lee el artículoPrecio de las acciones de Zynga: Actualizaciones y Análisis Si está interesado en invertir en bolsa, una empresa que puede llamar su atención es …

Lee el artículo¿Se revalorizará el dinar iraquí? El dinar iraquí ha sido durante mucho tiempo objeto de especulación y debate. Con una historia turbulenta marcada …

Lee el artículoDepósito mínimo para cTrader Si estás pensando en operar en cTrader, una de las preguntas que te pueden surgir es: “¿Cuánto tengo que depositar para …

Lee el artículo¿Funciona Forex por la noche? Forex, o mercado de divisas, es un mercado global descentralizado en el que se negocian las divisas de todo el mundo. …

Lee el artículo¿Es Spread Betting 50 50? Las apuestas por diferencias son una forma popular de juego que consiste en especular con los movimientos de los mercados …

Lee el artículo