Comprender la regla 90-120 en bolsa: Guía del inversor

Comprender la regla 90-120 en el mercado de valores Invertir en bolsa puede ser una tarea desalentadora, sobre todo para quienes se inician en el …

Lee el artículo

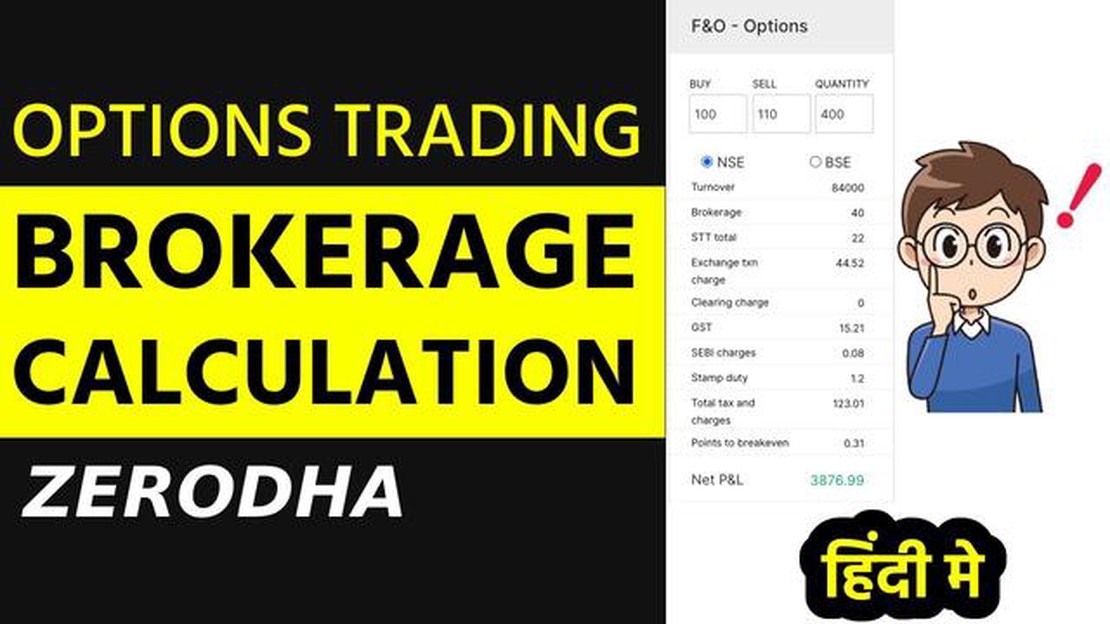

La negociación de opciones puede ser una estrategia de inversión lucrativa, que ofrece a los inversores la oportunidad de beneficiarse de las variaciones del precio de los activos subyacentes. Sin embargo, antes de lanzarse a la negociación de opciones, es importante conocer los distintos costes que conlleva, incluidas las comisiones de intermediación. Las comisiones de intermediación son las que cobran los intermediarios por facilitar la compra y venta de contratos de opciones. Estas comisiones pueden variar en función de varios factores, como el tipo de opción, el número de contratos negociados y la estructura de comisiones del corredor.

Cálculo de las comisiones de intermediación en la negociación de opciones

El cálculo de las comisiones de intermediación en la negociación de opciones puede resultar complejo, ya que suelen basarse en un porcentaje del valor del contrato o en una comisión fija por contrato. Para calcular las comisiones de intermediación, los inversores deben multiplicar el porcentaje de la comisión por el valor total del contrato o por el número de contratos negociados. Por ejemplo, si la comisión de intermediación es del 1% y el valor total del contrato es de 10.000 $, la comisión de intermediación sería de 100 $.

Es importante tener en cuenta que las comisiones de corretaje para la negociación de opciones pueden variar significativamente de un corredor a otro. Algunos corredores pueden ofrecer una estructura de comisiones más baja para los operadores de gran volumen o descuentos para los operadores frecuentes. Además, algunos corredores pueden tener una comisión mínima por operación, lo que significa que incluso si el cálculo basado en la tasa de comisión da como resultado un importe inferior, la comisión mínima sigue aplicándose.

Comprender el cálculo de las comisiones de corretaje en la negociación de opciones es esencial para que los inversores tomen decisiones informadas y gestionen sus costes de forma eficaz. Comparando las estructuras de comisiones de los distintos corredores y teniendo en cuenta factores como la frecuencia de negociación y el tamaño del contrato, los inversores pueden minimizar sus costes generales de negociación y maximizar sus beneficios potenciales.

La negociación de opciones es un tipo de estrategia de inversión que consiste en comprar y vender contratos de opciones sobre diversos instrumentos financieros, como acciones, índices, materias primas y divisas. Una opción es un contrato de derivados que otorga al titular el derecho, pero no la obligación, de comprar o vender un activo subyacente a un precio predeterminado dentro de un periodo de tiempo concreto.

Existen dos tipos de opciones: de compra y de venta. Una opción de compra da al tenedor el derecho a comprar el activo subyacente al precio de ejercicio antes de la fecha de vencimiento, mientras que una opción de venta da al tenedor el derecho a vender el activo subyacente al precio de ejercicio antes de la fecha de vencimiento.

La negociación de opciones puede utilizarse con diversos fines, como especular con los movimientos de precios del activo subyacente, cubrirse frente a posibles pérdidas y generar ingresos mediante la venta de opciones. Requiere una buena comprensión del mercado de opciones, así como el conocimiento de diversas estrategias y técnicas de gestión del riesgo.

Leer también: Distinción entre los mercados de divisas y Forex

Al negociar opciones, los inversores pueden optar por comprar o vender contratos de opciones. Comprar opciones se conoce como ir en largo, y permite a los inversores beneficiarse de una subida del precio del activo subyacente o protegerse contra una caída de su precio. La venta de opciones se conoce como venta en corto, y permite a los inversores generar ingresos a través de las primas recibidas por la venta de contratos de opciones.

La negociación de opciones se considera más compleja y arriesgada que la negociación tradicional de acciones, ya que las opciones implican apalancamiento y la posibilidad de obtener ganancias o pérdidas significativas. Es importante que los inversores conozcan a fondo los riesgos y beneficios de la negociación de opciones antes de dedicarse a ella.

En conclusión, la negociación de opciones es una estrategia de inversión versátil que ofrece oportunidades potenciales de beneficios y gestión del riesgo. Implica la compra y venta de contratos de opciones sobre diversos instrumentos financieros, y requiere un buen conocimiento del mercado de opciones y de sus riesgos asociados. Como cualquier estrategia de inversión, es importante que los inversores investiguen y busquen asesoramiento de profesionales financieros antes de lanzarse a la negociación de opciones.

En la negociación de opciones, el corretaje es la comisión que cobran los agentes por ejecutar operaciones en nombre de los inversores. Es importante que los operadores de opciones sepan cómo se calcula el corretaje, ya que puede afectar a su rentabilidad global.

El corretaje de las operaciones con opciones suele calcularse en función del número de contratos de opciones negociados o del valor teórico de la operación. El valor teórico es el valor total del contrato de opciones, que se calcula multiplicando el precio por acción por el número de acciones cubiertas por el contrato.

La comisión de intermediación suele ser un porcentaje del valor teórico de la operación, y los distintos intermediarios cobran porcentajes diferentes. Por ejemplo, un intermediario puede cobrar el 0,1% del valor teórico como comisión de intermediación. En algunos casos, los intermediarios también pueden cobrar un corretaje mínimo.

Veamos un ejemplo para entender cómo se calcula el corretaje en la negociación de opciones. Supongamos que un operador de opciones compra 10 contratos de opciones de compra con un valor nocional de 10.000 $ cada uno, y la tasa de corretaje es del 0,1% con un cargo mínimo de corretaje de 20 $.

El valor nocional total de la operación sería de 10.000 $ x 10 = 100.000 $.

Leer también: Esta es la última cotización de Lnkd: ¡no te la pierdas!

Si la tasa de corretaje es del 0,1%, la comisión de corretaje sería del 0,1% x 100.000 $ = 100 $. Sin embargo, dado que la comisión mínima de corretaje es de 20 $, el operador tendría que pagar una comisión de corretaje de 20 $ en este caso.

Es importante tener en cuenta que, además de las comisiones de corretaje, los operadores de opciones también pueden incurrir en otros gastos, como comisiones de bolsa, tasas reguladoras e impuestos. Estos gastos pueden variar en función de la bolsa y del tipo de opciones que se negocien.

En general, entender cómo se calcula el corretaje es esencial para que los operadores de opciones evalúen con precisión el coste de sus operaciones y tomen decisiones informadas para maximizar su rentabilidad.

El corretaje en la negociación de opciones se calcula en función de varios factores, como el número de contratos negociados, el precio de ejercicio de las opciones y el tipo de opciones negociadas (compra o venta). Por lo general, se cobra una comisión de corretaje fija por contrato, pero algunos corredores también pueden cobrar un porcentaje del valor del contrato.

En el corretaje fijo, se cobra una cantidad fija por contrato negociado, independientemente del valor del contrato. En cambio, en el corretaje basado en porcentajes, se cobra como corretaje un determinado porcentaje del valor del contrato. Esto significa que los contratos de mayor valor devengarán comisiones de corretaje más elevadas.

Sí, además del corretaje, los operadores de opciones pueden tener que pagar otros gastos y comisiones, como comisiones de cambio, comisiones reguladoras y gastos de transacción. Estos gastos pueden variar en función del corredor y de la bolsa en la que se negocien las opciones.

Sí, muchos brokers cobran un corretaje mínimo por operar con opciones. Esto significa que incluso si negocia un número pequeño de contratos, tendrá que pagar una cantidad mínima en concepto de corretaje. El corretaje mínimo varía de un corredor a otro.

Comprender la regla 90-120 en el mercado de valores Invertir en bolsa puede ser una tarea desalentadora, sobre todo para quienes se inician en el …

Lee el artículo¿Los robots funcionan con binarios? Los robots se han convertido en parte integrante de nuestras vidas y realizan tareas que van desde simples tareas …

Lee el artículoConsejos y Trucos: Cómo utilizar Forex Tester Si usted es un operador que busca mejorar sus habilidades de negociación de divisas, una herramienta que …

Lee el artículoLas mejores acciones mineras de oro para comprar en el mercado El oro siempre ha sido una materia prima muy codiciada, especialmente en tiempos de …

Lee el artículoCómo comprobar las noticias de Forex Factory Forex Factory es un sitio web muy popular entre los operadores de divisas que proporciona noticias e …

Lee el artículoEl comercio de carbono en la India: Una guía completa El comercio de emisiones de carbono es un planteamiento de mercado para reducir las emisiones de …

Lee el artículo